「上げ100日、下げ3日」とは、株価の推移の非対称性をうまく捉えた格言だ。上げる時はじりじりと上げていくが、下げる時はズドンと一気に下げる。NYダウ平均は3万ドルの大台を指呼の間に捉えながら、高値から陥落、昨年10月末の水準まで低下した。昨年10月末から3か月半上げてきた分をわずか1週間で吹き飛ばした(グラフ1)。まさに「上げ100日、下げ3日」である。

ただ、これは過剰反応である。加えて言えばテクニカル的な売りに押されたもので、ファンダメンタルズを反映していない。つまり、ミスプライスである。ミスプライスであるなら、結論は「買い」である。

米国株は世界で最も洗練された市場であり、そこに集う投資家もまた超一流である。しかし、意外なことに、テクニカルで動くことが稀にある。おそらく僕らには単なる「テクニカル」「チャート」と見えるが、もしかしたらアルゴのクリティカル・ポイントだったりするのかもしれない。

昨日の大幅続落は、S&P500がサポートラインと見られていた75日移動平均をブレークした瞬間から下げが加速した(グラフ2)。実際に、寄り付きは反発して始まったものの、前日終値≒75日線を下回ると、一本調子に売られた(グラフ3)。

米国株は、こういうサポートラインがいったん破られると、一気に下げが加速することがある。例えば2015年夏のチャイナ・ショックの時もそうだ。サポートラインと見られた200日移動平均を割り込むと一気に下げが加速した(グラフ4)。米国のような洗練された市場でこのようなことが起こるのが不思議でならないが。

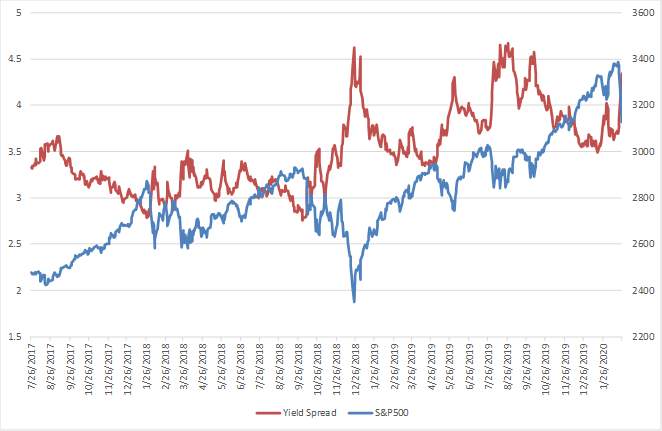

しかし、相場がこうしたミスプライスを提供してくれるから、利益を獲得できるチャンスを得られるのだ。米国株は時には非合理的なプライシングがされるが、基本的には極めて合理的な価格形成がなされている。言い換えればバリュエーションが機能する市場であるということだ。過去に何度も指摘してきたが、株式益利回りと長期金利の差であるイールドスプレッドが株価の割安割高の指標となる。イールドスプレッドが3%を切ると、株価は債券対比割高であり大幅な調整を迫られる。2018年2月のいわゆるVIXショック、同年10月の「ブラック・クリスマス」へかけての大暴落などがそれに当たる。

一方、4%以上のスプレッドは逆に株価は割安だ。上述の暴落の際や昨年夏の米中対立が激化し市場が総悲観一色になった時などだ。現在は株価の急落と長期金利の低下で、スプレッドは4%超もある(グラフ5)。割高さは払しょくされている。

新型コロナウイルスが景気や業績に与える影響が不透明ではバリュエーションは当てにならないのでは?という疑問があるかもしれない。もちろん、不透明だが、ウイルスに限らず将来は常に不確実である。その意味では今回のケースは、それほど不確実性が高いわけではない。基本シナリオは4月以降は終息すると見ている。そうであれば、足元の業績には影響があっても先行きの業績にはそれほど大きな影響はないだろう。足元落ち込んだ分のペントアップ・ディマンドも出るだろう。米国株は今後業績の伸びが加速し1年先には再び2桁増益に戻るというのがREFINITIVEの見通しである。

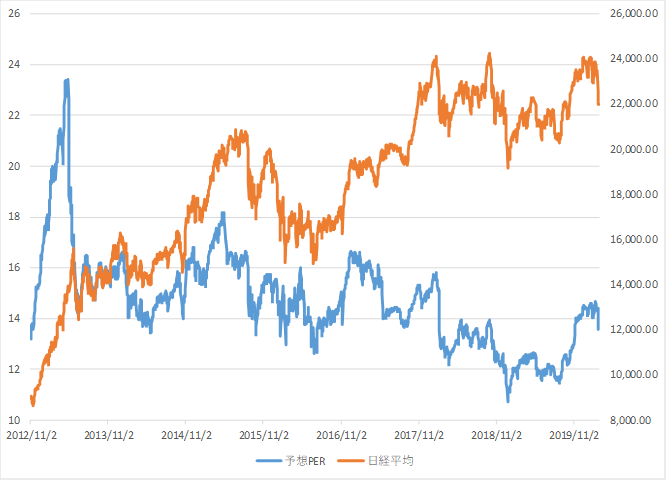

同じことは日本株にも言える。今期はさらに下方修正されるだろう。しかし来期にはそれほど影響しないだろう。昨日時点のクイック・コンセンサスで日経平均の来期EPSをはじくと1810円程度だ。仮に日経平均が2万2000円まで売られると、PERは12.5だ。アベノミクス相場開始以来のPERの平均は14.7倍。ここは目をつむって落ちてくるナイフをつかみに行くべきだろう、と僕は思う。