大相場になりやすい1月

先週の米ドル/円は、米国とイランの関係緊迫化を受けてリスクオフが広がる中で一時107円半ばまで急落しました。ただその後、米国とイランの緊迫化が一服すると、109円半ばへ急反発となりました。

このように、年明け早々急落した米ドル/円でしたが、2週目にかけて反発したということでは、程度差はありますが、昨年と似ているといえるかもしれません。

昨年も1月3日に「アップル・ショック」と呼ばれた米ドル/円の急落が起こりました。ただその後、FRB(米連邦準備制度理事会)がハト派姿勢に急転換したことなどをきっかけにリスクオフが急ピッチで修正に向かうと、それに連れて米ドル/円も、1月2週目にかけて急反発となりました。そして昨年は、そのまま1月末にかけて米ドル/円はさらに反発が続いたのです。

さて、今年は米イラン関係緊迫化を受けて急落した米ドル/円でしたが、2週目は大きく反発となりました。昨年のように、月末にかけてさらに反発が続く可能性は注目されるところでしょう。

それにしても、米イラン関係緊張といったいわゆる地政学リスクが一服すると、急ピッチで米ドル/円が反発した背景には、景気回復の継続に伴うリスクオンの流れがあるでしょう。とくに世界一の経済大国・米国は、昨年第4四半期の成長率予想が一時は「ゼロ成長」近くまで落ち込むとの懸念もあったものの、最近は2%以上に改善するとの見方が有力になってきました。

こういった中で、主要な米国の株価指数は軒並み最高値更新が続き、それに連れて米ドル/円も上昇傾向が続いているということが基本でしょう。この関係がこの先も続くなら、米ドル/円がさらに反発に向かうかの鍵は、景気回復の中での株高が続くかということになるでしょう。

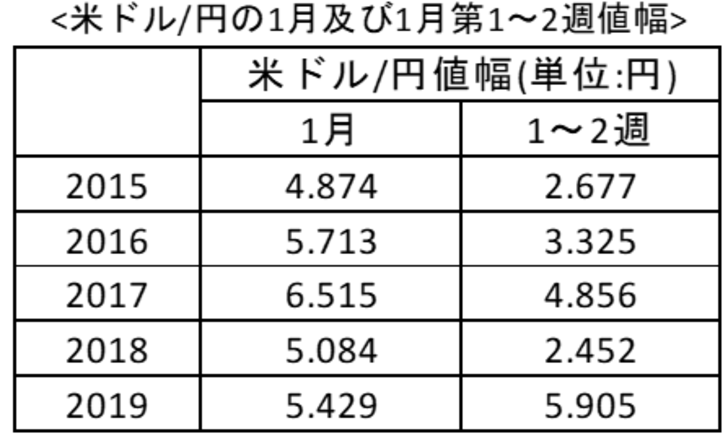

米ドル/円の1月の値幅は過去4年連続で5円以上の大幅となりました(図表参照)。新しい年が始まったばかりの1月は、米ドル/円も大きく動きやすいということがいえるようです。今年も1月の値幅が5円近くに拡大するとして、それが先週の107円台半ばを下限に米ドル高方向に向かうなら、月末までに112円を超える計算になります。

そうなるかは、株高が続くか、そして「株高=円安」というこれまでの関係がこの先も続くかが目安になるでしょう。