「正月サプライズ」、米‐イラン緊張化に伴うリスクオフ・シナリオとは?

あけましておめでとうございます。2020年も、どうぞよろしくお願いします。

新年早々、米ドル/円は急落となり、一時約2ヶ月ぶりの108円割れとなりました。米国とイランの関係が緊張化したこと、いわゆる「中東ショック」で、株安、リスクオフとなった影響が大きかったでしょう。では、このリスクオフの株安・円高は一段と広がるでしょうか。

経験的には、それには限界があるのではないでしょうか。なぜなら、米景気回復が続いている可能性が高そうだからです。定評のあるGDP予測モデルであるアトランタ連銀のGDPナウが3日更新したところでは、米第4四半期成長率予想は2.3%でした。経験的には、米四半期成長率が2%以上といった具合に景気回復が続く中でのリスクオフは限定的にとどまるのが基本でした。

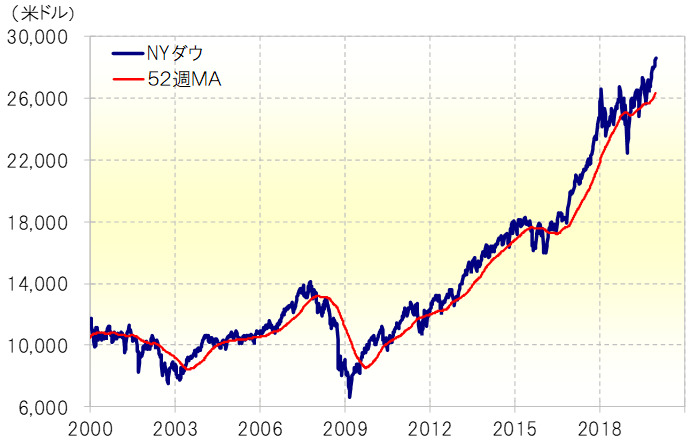

では、リスクオフの株安、円高はあくまで限定的にとどまるなら、目安はどう考えたら良いか。まずは、米株について。NYダウは、足元2万6000ドル程度の52週MA(移動平均線)を大きく上回って推移しています(図表1参照)。経験的には、上昇トレンドが展開する中で、トレンドと逆行する一時的な下落は最大でも52週MA前後まで。

以上からすると、米景気回復が続く中で米株が継続的、つまり上昇トレンドが展開しているなら、その中で中東情勢などを警戒した一時的な下落は、NYダウなら最大でも2万6000ドル前後までにとどまる見通しになります。

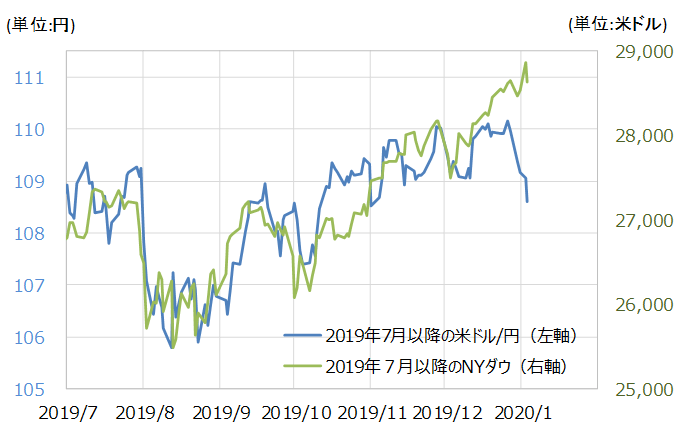

ところで、そんな米株と米ドル/円はこの数ヶ月高い相関関係が続いてきました(図表2参照)。その関係がこの先も続くなら、NYダウ2万6000ドルに相当する米ドル/円の水準は107円前後なので、あくまでリスクオンが展開する中での一時的な株安、円高に過ぎないなら、米ドル/円反落も107円前後がせいぜいといった見通しになります。

以上、私が述べてきたことで、あえて最も重要なことは何かといえば、米景気回復が継続しているか否かということだと考えています。リスクオンかリスクオフかは、すこぶる「経済行為」なだけに、景気との関係が基本です。

その意味では、米中貿易戦争の余波などにより、一時米第4四半期成長率が急減速するとの見方になっていたところ、FOMC(米連邦公開市場委員会)の3回連続利下げなどを経て、米景気予想が急改善したことが、リスクオン継続見通しの大前提だと私は考えています。

そうであれば、ある意味で「正月サプライズ」の米‐イラン関係緊張化が、リスクオン(株高・円安)・トレンドを変えるかは、まず米景気回復トレンドが変わるかを見極める必要があるのではないでしょうか。