小動き、低いボラティリティー(変動率)は、基本的には価格変動の収益機会が減ることになるため、FX投資家には不人気だろう。ただ、金利差の収益機会への期待が強い高金利通貨投資にとっては、むしろ「低ボラ」はプラス要因といえるのではないか。

高金利通貨への投資で、最大の魅力は金利差だ。その一方で、弱点は金利差が吹き飛びかねないほどの暴落が起こること、そして乱高下だろう。

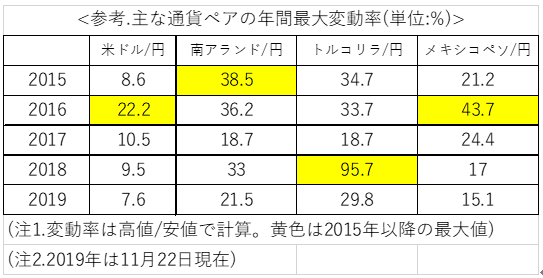

このうち後者について、米ドル/円の記録的な小動きが、対円での高金利通貨にも影響しているようだ。南アフリカランド/円、トルコリラ/円、メキシコペソ/円といった代表的な高金利通貨のクロス円取引の年間変動率(高値/安値)は、過去5年間で南アフリカランド/円とトルコリラ/円は今年これまでのところ2番目に低くなっており、メキシコペソ/円は最低となっている(図表1参照)。

収益機会への期待が、基本的に金利差であり、価格変動ではない高金利通貨の場合、ボラティリティーの低下、言い換えれば相場の安定化はプラス要因だろう。

それでも、暴落リスクがある場合は別だろうが、最近はその点も決して悪い状況ではなさそうだ。たとえば、暴落リスクがあるのは、基本的にその通貨が割高圏にある場合だが、主な高金利通貨は対円で足元、割高懸念は強くない。

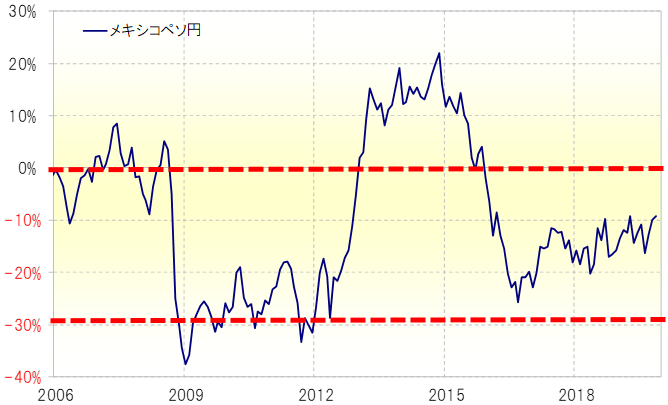

高金利通貨/円の多くは、5年MA(移動平均線)からのかい離率がマイナス30%~0%中心に推移する(図表2~4参照)。経験的には、同かい離率が5年MA前後まで拡大すると、割高懸念が強まる。

足元の同かい離率は、南アフリカランド/円とメキシコペソ/円がマイナス10%程度なので、経験的にはほぼ中立圏にあるといえそうだ。トルコリラ/円のかい離率はマイナス40%程度なので、むしろ割安懸念が強いといえそうだ。

もう1つ、高金利通貨の下落リスクが懸念されるのは、リスクオフ局面にある場合。高金利通貨は基本的にリスク資産と位置付けられるためだが、10月にかけてのFRB(米連邦準備制度理事会)による「保険的」3回の利下げを受けて、リスクオフは封印され、リスクオン、株高の可能性が出てきたとの見方になっている点も、高金利通貨投資にはプラス要因といえるだろう。