前回のコラム掲載まで、同水準でのローソク足の陰陽数の比較を重視してコメントしてきました。

また5月31日ローソク足と交わる遅行スパン108.483円水準についても一巡環(676日)変化日から指摘してきています。

11月19日10時現在、米ドル/円相場は108.469円となりますが、正に重視する108.483円水準でもあります。

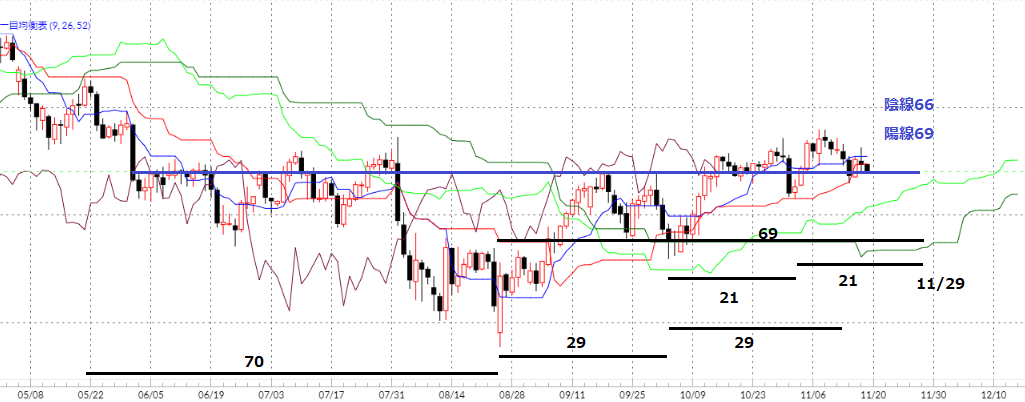

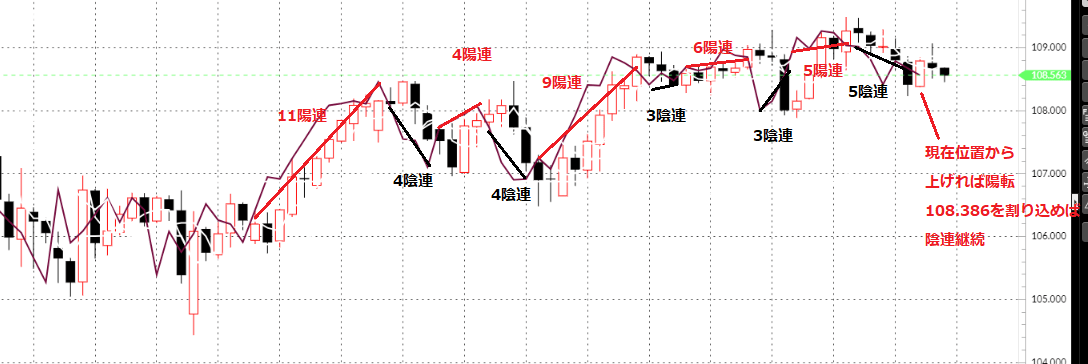

ここまでの日足陰陽数は陰線66に対し陽線69、陽線数が多いもののほぼ拮抗し、現在位置からの波動変遷(11月7日を上抜くか、11月1日安値を割り込むか)は相場の方向性を探るにあたり極めて大事なポイントとなります。

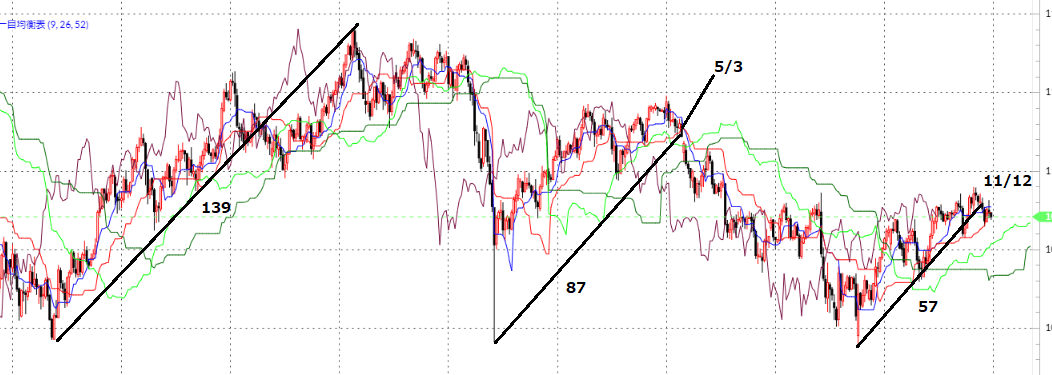

前回のコラムでは、「11月12日からの上昇は買ってよい、下落でも108.5円水準は買い場に」としました。相場の現在位置は正に買い場となりえるかどうか、こちらも大事なポイントです。

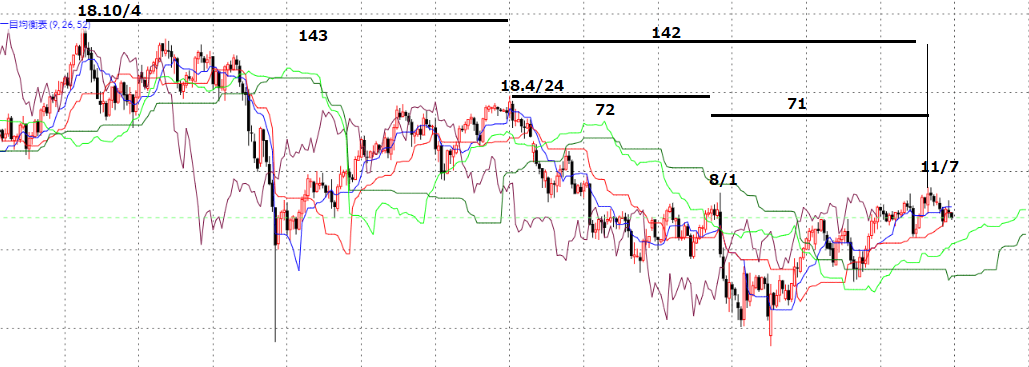

ここで直近高値11月7日の位置について再確認しておきますと、11月7日は2018年10月高値から2019年4月高値まで143日に対し4月高値から142日目、2019年4月高値から8月1日高値まで72日に対し8月高値から71日目と1日違いで重なる重要変化日であったことがわかります。

11月7日はわずかながら8月1日高値を上抜いてはいるものの、11月7日の高値決まりは決して良いことではありません。

均衡表では、遅行スパンが現時点で10月15日の相場実線に触れてきています。10月3日安値から11月7日まで26日間の上昇に対し、10月15日から26日目ということで、モミアイ放れの大事な変化日でもあります。

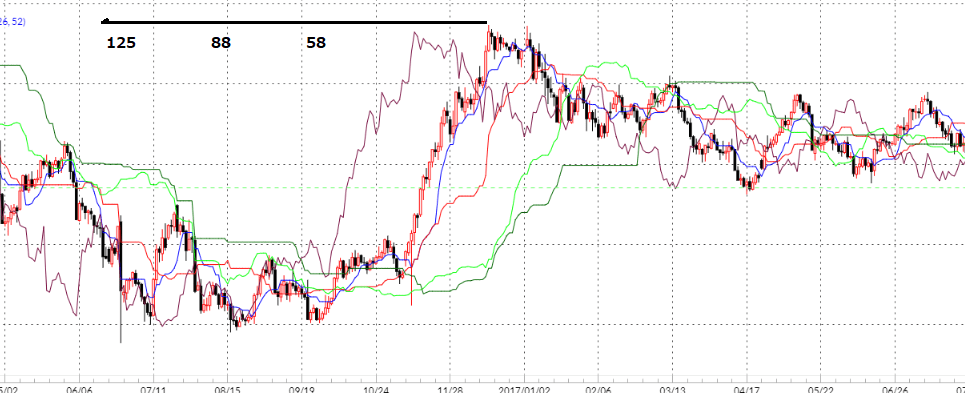

また米ドル/円相場は、2016年安値から中間波動の連続の形を成しています。そのため、最安値を付けたときに2016年12月高値に至る上昇時間を常に問題視しなければならない側面があります。

2016年12月高値に至る上昇日数は短いものから58日、88日、125日となりますが、もっとも短い58日は11月13日に経過してきてしまっています。

また前回提示した3の遅行スパンで3日足の陰陽数を確認すれば、前5陽連に対し5陰連後どうかが11月19日に問われる局面でもあります。

均衡表の受動的変化もまた大事です。受動的に下げ始める日足転換線を上抜くようなら、11月7日高値を上抜かずとも上げと見なしてよいと捉えます。

現在位置からの下落では今一度6月5日水準、6月25日水準のあり方が問われ、必ずしも8月安値割れに至るものであるとは言い切れません。

要するに下げの場合は、はっきりしない展開がさらに続くということです。いずれにしても現在位置の重要性は強く認識してください。

※本文ならびにチャートの時間軸は取引日で作成しています。

【細田 哲生氏よりお知らせ】

『一目均衡表 原著 』 第一巻出版50周年を記念して、対象の本を購入された方に特典として弊社の有料動画をプレゼントします。期間は11月30日まで。

詳しくは株式会社経済変動総研のホームページをご確認ください。

>>株式会社経済変動総研