労働市場の減速は明確になってきた。失業率がトレンドをもって上昇し始めるにはまだ時間があるが(もしなかったら大変である)、単月のNFPがぶれたり、頭打ちになったりするだろう。直近の下限にある労働時間がさらに減るか注目している。一方、賃金は依然として年率3%台の伸びをキープするだろう。加速するようだと厄介なことになる。NFPもさることながら、労働時間と賃金に注目したい。

米中貿易摩擦以降、米中双方の労働市場に陰り

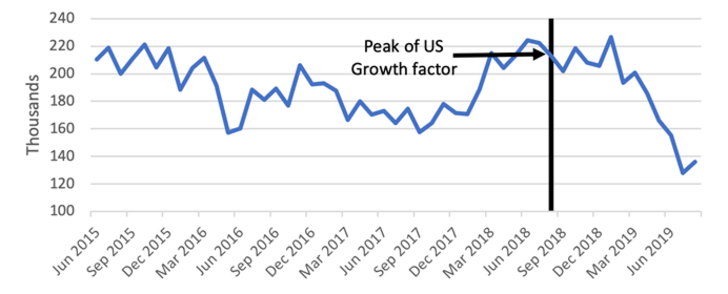

雇用の伸びは今年に入り減速している。(Figure1a参照)

9月もこのトレンドは続くと予想される。今月、DeepMacroは民間の非農業部門雇用者数(NFP)を13.1万人増と予測している。(8月は9.6万人増)今月のDeepMacroの予測は、いつになく市場予想の中央値と近い数字となった (9月30日7時現在、13.0万人増) 。8月からは改善しているものの、1月以来の下降トレンドが継続していることを示唆している。

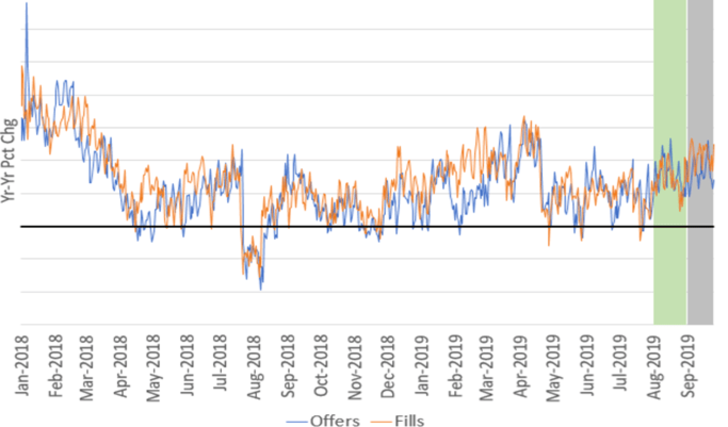

・9月全体では、新規求人数と新規採用数(米企業の採用サイトに掲載されている求人数をスクレイピングして得た独自のビッグデータより)のいずれも8月とほぼ同じペースで増加している(Figure 1b参照)。

・タイムラグのあった求人と採用のデータを9月の予測値に反映させた結果、6月と7月の低かった結果は、8月と9月の高い数字によって相殺される形となった。

・全体的な成長とインフレ(DeepMacroファクターとして計測)は若干マイナス。民間NFPと相関の高い一部のデータ(自動車販売)は回復を見せた。

DeepMacroのビッグデータソースによると、中国企業の労働需要は、米中の貿易摩擦が悪化した春以降かなり弱まっている。製造業部門、非製造業部門ともに求人数は減少している。製造業と非製造業が同じペースで減少しているという事実は、貿易戦争はおそらく一部の企業(特に外国資本の企業を中心に)に影響は与えているものの、(貿易戦争ではなく)マクロ要因が労働需要を減少させている主な原因であることを示唆している。

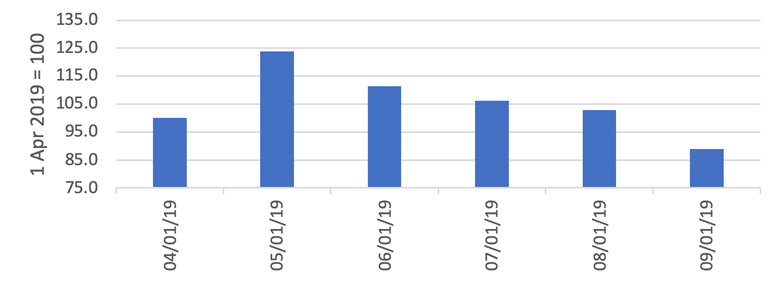

米国の製造業の労働需要についても、中国とほぼ同じような状況にある。Figure 1cは米製造業の企業群の採用サイトをスクレイピングして得た新規求人数のデータである。米国の製造業者はサプライチェーンを通じて中国の製造業者と繋がっている。中国で4月以降見られている動きと似た動きが、現在米国において認められる。これらのデータによれば、4月から9月までで米製造業の新規求人数は約11%減少している。中国では、4月1日から9月23日までで新規求人数の水準は約8%減少している。つまり、両者は同じ期間でほぼ同程度、減少していることになる。

これはもちろん偶然の一致だが、興味深い。マクロ要因とミクロ要因の両方が製造業の労働需要を押し下げているが、貿易交渉が決裂して以降、両国において同水準の影響が出ている。

雇用に関するわれわれの主要なデータソースは、3万社に及ぶ米国企業の人事ウェブサイトに掲載される求人情報である。企業が求人広告をウェブサイトに掲載した時点でわれわれはそれを新規の「求人」とカウントし、掲載が取り下げされた時点で求人が「埋まった」=「採用」された、と判断している。新たな求人は企業側の労働需要の増加を意味し、雇用の伸びの先行指標となる。また、これら新規求人データの総数は、DeepMacro「成長ファクター」によって計測される景気サイクルの全般的な強さなどの他の変数と合わせて分析することで、毎月のNFPに対する説明力を持つことがわかってきている。

短期リスクヘッジ戦略:米金利の買い、米ドルの売りのポジションを維持

われわれは雇用統計に関わるイベントリスクをヘッジする戦略として、DeepMacro予測と市場の事前予想を比較し、もしDeepMacro予測の方が市場予想を上回っている場合は、米金利(債券)の売り、米ドルの買い、S&P500の売りを推奨している(下回っている場合はこの逆)。これは一つのトレーディングモデルであるが、雇用統計というイベントリスクの管理として有用な戦略だ。DeepMacroの予測エラーの方が、市場の事前予想が外れた場合よりも発表後の市場の方向性に強く相関している、という発見からわれわれはこの取引ルールを考案した。

今月、DeepMacroの予測と市場予想の中央値との差はわずか1千人である。これは、雇用統計発表を前に、既存のポジションに対していずれかの方向性を推奨するのに十分な材料とはならないことを意味する。したがって、現在のわれわれの推奨ポジションである米金利の買い、米ドルのロング、(G10諸国に対する)米国株式のオーバーウェイトを維持しておくこととする。