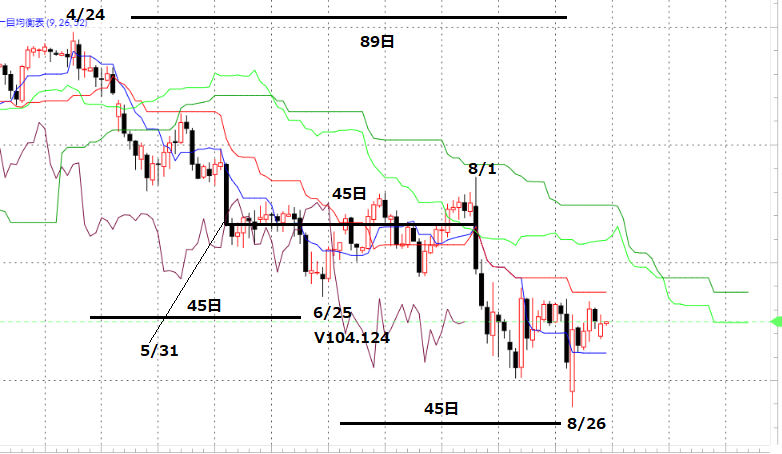

前回のコラム「変化日での米ドル/円反発は評価、9月第1週が大事」まで下げ三波動構成変化日として9月2日、9月4日、9月5日を重視していました。

2019年1月安値、2018年3月安値を割り込んでしまっているからでありますが、8月26日安値位置には一応の妥当性はあるものの、それ以降動かぬ日足基準線と転換線の間での推移となっています。

今のところ9月2日から反発の形を見せていますが、問題は9月5日以降どうかでしょう。9月5日は、8月26日安値から9日目、8月1日高値から26日目です。9月6日には転換線は受動的に上昇、基準線は受動的に下落となり、2線が交わってくることが予想されます。

遅行スパンもまた実線に接してくることになり、ここでは変化日云々よりも上下どちらに動くかが大事と言えます。

もちろん、8月29日までの上昇力を見る限り、受動的に下げる基準線を上抜いたとしてもこれが上昇相場の柱になるとは考えにくいのですが、9月5日以降に上昇するならばひとまず危機的状況は脱したと見て良いと捉えています。

8月26日安値位置は、一応4月高値から45日です。45日の時間関係、V計算値水準で安値を付けているのですが、5月31日実線と遅行スパンの交わりを重視しても大体見合う安値位置ではあるのです(5月31日実線と交わる遅行スパンは2019年1月31日安値水準、1月31日安値は一巡環変化日でもありました。この水準が4月高値と8月安値の半値水準にあることは重要)。

仮に転換線を割り込むようなら、8月26日を中心とする細かい対等数値の変化日はあるものの少なくとも9月17日(2018年11月高値から2019年4月高値まで105日に対し、4月高値から105日)、10月2日(4月高値から45日の下落に対し8月1日から45日目)までの下落を軸とせざるを得ないでしょう。

一応この点を踏まえたうえで、仮に8月26日安値を割らない場合の重要変化日を考えてみたいと思います。

V値はモミアイを示唆する側面もある

一目均衡表ではV値、N値での反動の可能性は常に警戒するものとなりますが、8月26日安値は6月25日V値に見合う計算値でした。

6月25日安値から8月1日高値までの値幅と、6月25日安値と8月26日までの値幅が同じということは、6月25日から現在まで6月25日安値水準でのモミアイ相場であるということです。

このモミアイ相場が強調されるのか、上げ下げいずれの三波動が優先されるかを均衡表各線から探りましょう。9月5日以降交わる各線に対して、実線が上に向かえば上げ三波動が、下に向かえば下げ三波動が強調されることになります。

またその場合、8月26日安値を割り込むか、8月1日高値を上抜くまでは同時にモミアイ相場でもあるということです。

さて、6月25日からのモミアイが継続となれば、6月25日からの基本数値は当然意識することとなります。

また下落時間分のモミアイ時間という観点から見れば、4月高値から8月26日まで89日の下落に対し、6月25日から89日目10月25日がモミアイ時間の1つの限界として出てくることがわかるでしょう。

この10月25日が、長期的にはどのような時間と見合うかは非常に大事です。その都度確認する癖はつけていただきたいと思います。

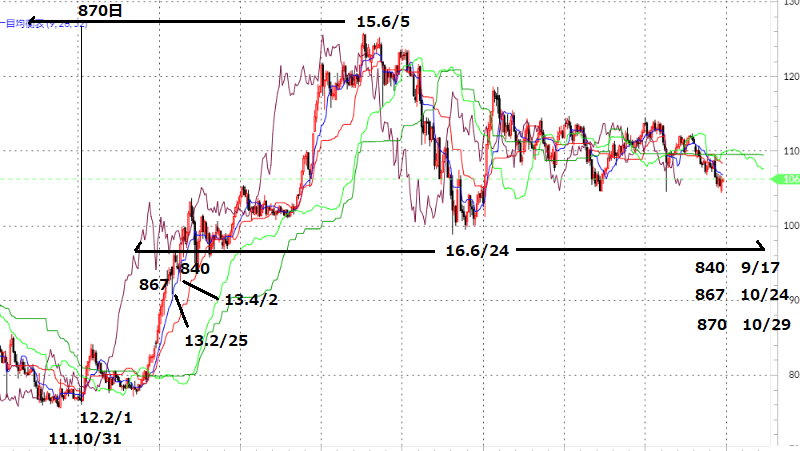

図表2の米ドル/円(週足)をご覧ください。時間関係は日数を表示しています。

大きな時間関係では、2013年2月安値から2016年6月安値までの二波動の時間と、2012年2月安値から2015年6月高値までの時間が見合うものとなっています。これを見ると、10月24日、29日はあらかじめ大事であることがわかります。

9月17日も、また下げ三波動構成変化日としてあらかじめ出ています。9月5日を経過すれば、やはり9月17日の在り方は非常に大事になってくることが長期変遷からも確認できるでしょう。

8月26日は2015年高値、2017年高値から見て妥当な水準にはありませんが、2011年安値以降の大きな中間波動ととらえれば、下げ止まりを考えてよい時間関係にあるということです。

もちろん、9月17日までの下落、10月25日までの下落も場合によっては考えねばならぬケースもありますが、いずれにしても今週末は均衡表との関係がどうかが大事と言えるでしょう。

※本文ならびにチャートの時間軸は取引日で作成しています。