太陽光発電所などに投資するインフラファンドとは

J-REIT価格は6月も順調に推移し、東証REIT指数は6月25日には年初来高値となる1,956ポイントまで上昇した。米国が利下げに転じる可能性が高まるなど、各国の長期金利が低下傾向を強めていることから、業績が堅調な利回り投資商品であるJ-REIT市場に投資家の資金が流入する傾向が続いていることが要因と考えられる。

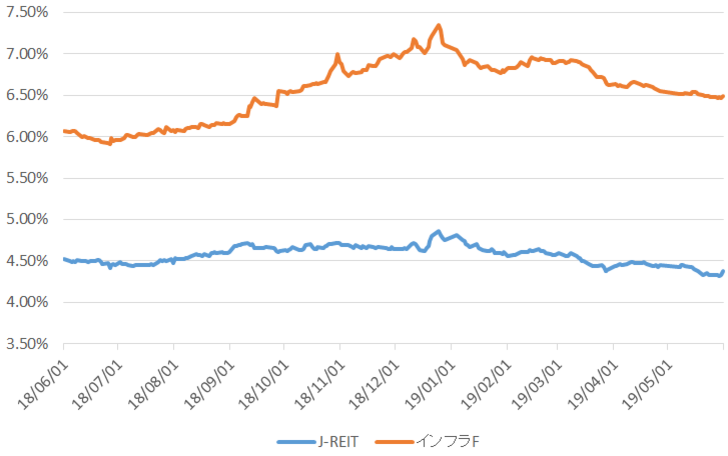

一方でJ-REITと同様に「投資法人」に投資する仕組みであるインフラファンド市場は、価格が上昇せず高い利回りのまま推移している(図表1参照)。

インフラファンドとは、太陽光発電所などの再生可能エネルギー施設に投資する投資法人のファンドのことをいう。利益の90%以上を投資家に分配すれば実質的に法人税が非課税になるなど、制度的にはJ-REITを踏襲した投資商品になっている。

2016年6月に最初の銘柄が上場し、本年6月まで市場開設から3年を経て6銘柄、時価総額では700億円の市場規模だ。上場6銘柄のポートフォリオは全て太陽光発電所になっているため、現状では太陽光発電ファンドとも言い換えることができる。保有発電所の取得額も6銘柄で1,300億円程度と小規模であるが、J-REITが取得する不動産と比較して太陽光発電所は大規模なものが少ないことが要因になっている。

収益が景気動向に左右されないインフラファンド

インフラファンドの最大の特徴は、収益が景気動向に左右されない点だ。インフラファンドは、保有する太陽光発電所を運営会社に賃貸し賃料を得る仕組みになっている。しかし運営会社が賃料を支払う原資は電力会社から受け取る売電収入であり、日照に左右されることとなる。言い換えれば、インフラファンドの収益は景気動向とは全く無関係な日照次第であり、上場投資商品としては希有な存在と言えよう。

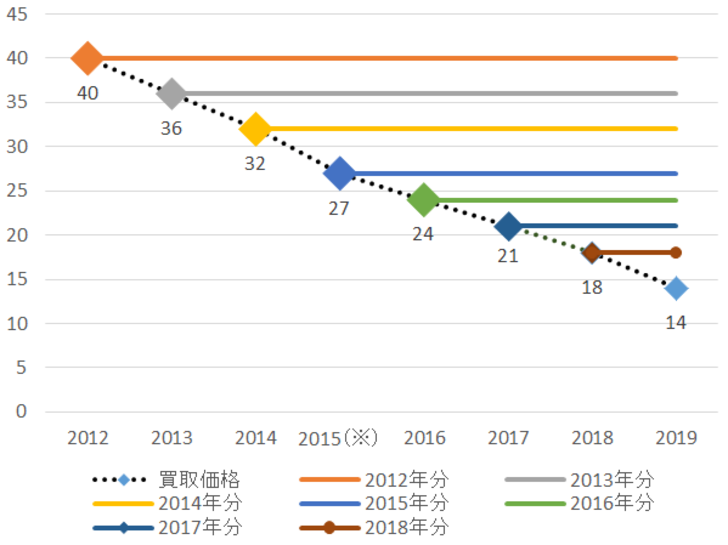

大規模な太陽光発電所の買取り価格は図表2の通り毎年低下しているが、売電料金は、FIT制度(固定価格買取制度)により、単純化すれば電力会社と接続契約をした時の価格が20年間固定化される仕組みになっている。

※2015年の価格は下半期分(上半期は29円)

2012年に電力会社と接続契約をした発電所の場合は、2032年まで1KW発電すると40円売電収入が確保できる。変動賃料を採用している発電所の場合には、発電量が増加すると賃料が増加することになる。

2点目の特徴は、J-REITと比較すると分配金に占める利益超過分配の割合が高い銘柄が多いという点だ。太陽光発電設備は、償却期間が20年程度となっている。鉄筋コンクリート(RC)造の建物が50年程度であるのと比較すると短いため、太陽光発電設備は減価償却費を計上する割合が高くなる。このように資金支出を伴わない会計上の費用が多くなるため、投資家にその一部を分配(返還)するかたちだ。

このように分配金に占める利益超過の割合が高い点が気にならない投資家であれば、収益安定性の高さや他の投資商品との分散効果が期待できることから有望な投資先と考えられる。

しかし、図表1の通り2018年10月以降に利回りが上昇(価格は下落)する要因となった出力制御や2019年6月の価格下落要因となったFIT制度廃止の報道など、投資家にとって長期投資を検討する上で不安な要素も出てきている。次回連載では、価格下落要因となったこの2つの点について今後への影響を記載する予定としている。

なお筆者は、6月29日に日経新聞が主催する日経ライフ&マネーFesta2019でインフラファンド投資入門のセミナー講師を行う予定としています。事前申込みが必要ですが、無料のセミナーとなっていますので、インフラファンドに関心をお持ちの方はぜひご来場ください。