・米大手銀行の1-3月決算発表がスタートし、昨日までに4行が終了。最もよかったのはJPモルガン。前年比横ばいとみられていたが、2桁増益で株価上昇。個人融資が増加し、市場関係利益の落ち込みが意外と軽かった。

・一方同日発表のウェルズファーゴは、前年比増益ながら市場予想に届かず。前期比11%の増益ではあったが、JPやシティとは対照的に個人向け融資が減少。加えて資金利益見通しを引き下げたことで、株価下落。

・昨日発表のゴールドマンは、助言業務を除き、全体に振るわず18%の減益。株価は3.8%下落。一方シティは、融資も資金利鞘も上昇。経費圧縮も進み、前年比7.5%増益となったものの、事前予想通りで株価は無反応。

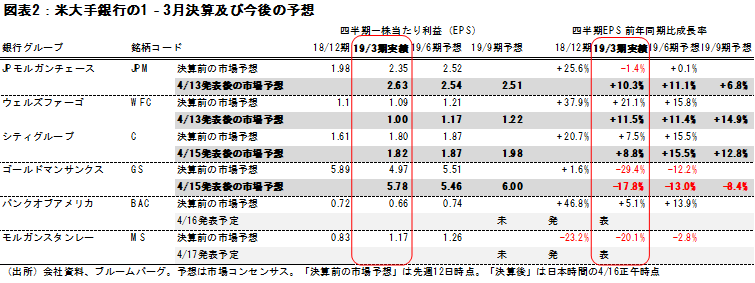

・まだバンクオブアメリカ(本日発表)、モルガンスタンレー(4/17発表)が残っているが、FRBの利上げ停止の影響や、市場のボラティリティ低迷で、今後の収益には暗雲。米銀株価は世界の銀行の中では高めであり、特に市場運用中心の銀行については当面慎重スタンスとしたい。

米大手6銀行グループの1-3月決算の概観

米大手6行グループの1-3月決算発表が先週12日からスタートした。最初のJPモルガンチェース(JPM)とウェルズファーゴ(WFC.N)に次いで、昨日はゴールドマンサックス (GS) とシティグループ( C) が発表した。残りのバンクオブアメリカ (BAC)、モルガンスタンレー(MS)2行も今週中に発表する予定で、大手6グループすべての決算が出そろう。

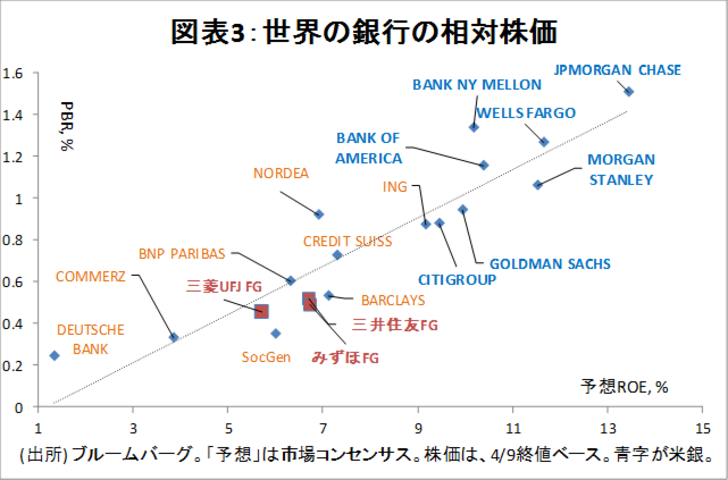

これを受けて株価も大きく反応している(図表1)。

各行の1-3月決算の概要と見通し

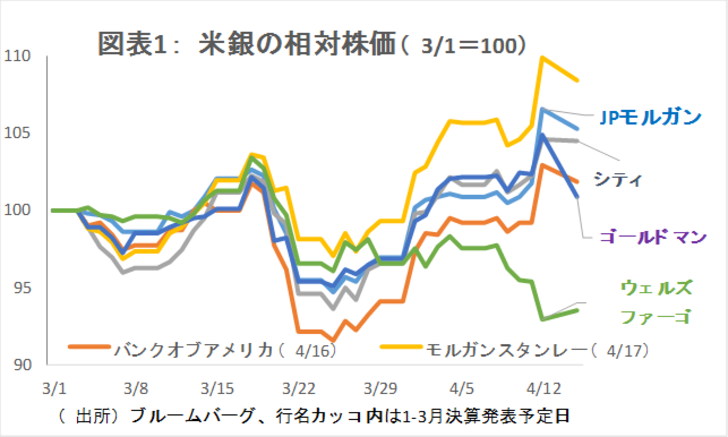

米銀決算発表初日の12日の発表では、JPモルガンとウェルズファーゴで明暗を分けた(図表2)。JPモルガンの1-3月の一株当たり四半期純利益は2.63ドルと、事前の市場予想を12%上回った。横ばい水準とみられていた前年同期比に対しても10%の増益と案外好調だった。

収益の中身を見ると、特に個人向け与信の堅調さが目をひく。融資残高が前年比約4%増加し、資金利鞘も0.02%拡大した。ただ、伸び率は、前々四半期、前四半期と徐々にスローダウンしている。また、市場予想が悲観的過ぎたために特に問題視されなかったが、市場関連損益も前年比10%減(昨年の一過性の利益調整後)と振るわなかった。

今回の1-3月決算は、FRBの利上げ停止の影響はまだ殆ど反映していないため、今後のマイナス影響は気になる。実際、市場コンセンサスでも、7-9月期には伸び率が一桁に低下するとみられている。

一方ウェルズファーゴは、JPモルガンとほぼ同等の11%の増益ではあったものの、顧客部門、市場関係損益ともに軟調で、市場の事前予想には微妙に届かなかった。JPモルガンとは対照的に個人向け融資が2%減少した半面、資金利鞘は0.07%改善と、JPモルガンよりも改善幅は良好だった。一方、総預金額が2%減少している点は、米国市場全体のトレンドからは逆行しており、2年前に発生した不正営業の影響が長引いていると思われる。

しかし、これら以上に株価に大きな影響を与えたのは、今年度の資金利益の見通しを引き下げたことである。FRBの利上げ停止を受けたもので、自然といえば自然だが、せっかく1-3月の利鞘が改善していたのに水を差した格好だ。これに伴い、決算当日のウェルズファーゴの株価は前日比2.6%下落で引けた(前掲図表2参照)。

ゴールドマンサックスは、前年同期比13%減収で、市場の事前予想を下回った。助言業務は案件の増加で増収となったが、政府閉鎖と市場のボラティリティ低迷に苦しみ、主力のトレーディング部門や資産運用業務などが軒並み減益となった。同行の収益変動の高さが如実に表れた決算となった。今後個人業務にシフトするとしているが、その効果はまだ不透明である。

同じく昨日発表のシティグループの四半期利益は、市場予想通り前年比横ばいとなった。資金利鞘が0.08%上昇するとともに総貸出が3%増加。こうした商業銀行業務の好調が市場関係損益の低迷を補った。経費の圧縮も奏功した。

残るバンクオブアメリカ(本日発表)と、モルガンスタンレー(4/17発表)の発表をもって米大手6グループの1-3月決算が出そろう。

今後の見通し:米銀は世界の銀行の中ではやや高め。当面回避を推奨

米大手行の1-3月期は、総じて、商業銀行は昨年末までの利上げの余韻で好調、運用が不調、これを経費圧縮で補うという内容になっている。事前予想よりはマシだったということで、今後の市場予想は微妙に上方修正されているが、今後は、利上げ停止の影響や、市場のボラティリティ低迷で経営環境は厳しい。ゴールドマンの個人シフト、JPモルガン、シティなどのデジタル化推進など、新たな戦略も打ち出されているが、これらはまだ収益にインパクトを与えるほどには至っていない。

また、米銀は世界の銀行の中では、金利環境などの違いから、収益も高いが株価も総じてやや高めになっている(図表3)。しかし、商業銀行に強いウェルズファーゴ、シティグループ、市場運用に強いモルガンスタンレーやゴールドマンなど、それぞれに難しい環境に置かれており、市場も増益幅が徐々に低下していくと予想している(前掲図表2参照)。特に市場運用の強い銀行については、減益傾向が続くとみられていることから、これらを中心に、米銀株については当面慎重スタンスとしたい。