まず前回のコラム「米ドル/円、3月13日の反応は大事」の訂正から。

1月3日や安値から65日目4月5日、76日目4月22日としましたが数え間違えです。65日目4月3日、76日目4月18日が正しいものとなります。申し訳ありませんでした。

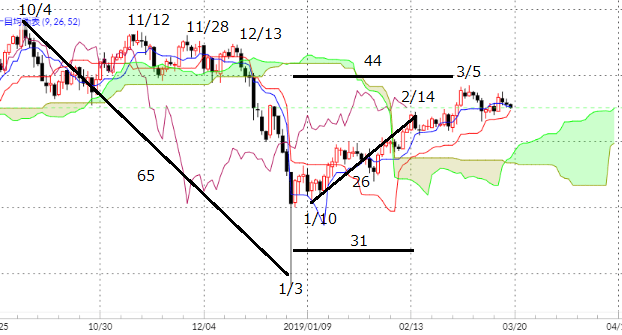

さて、前回のコラム「米ドル/円、3月13日の反応は大事」で、遅行スパンが先行スパンに接する3月13日を重視、長期変遷上の変化日でもあり下げるようなら3月20日もしくは22日で下げ止まるかどうかが大事と述べました。

実際の変動は、遅行スパンと2本の先行スパンが交わったものの大きな反応はなく、3月5日高値と8日安値の間で推移する形となっています。3月5日から見れば4日の下落、6日の上昇、3月19日現在3日の下落となっており、4日目3月20日の反応は大事なものとせねばなりません。

基準線と転換線、遅行スパンと相場実線がそれぞれ近接しているということは、26日間のモミアイ離れが近いということでもあります。3月19日現在の基準線の値段111.193円は2月13日もしくは14日の高値に見合うものです。

上昇時間分のモミアイという観点から見れば2月13日から25日目、30日目、44日目が2月14日からならば26日、31日、44日目が離れの目安となりますから3月19日、20日が時間的にも大事ということがわかるでしょう。

もっとも、現在位置からの騰落で相場の方向性がはっきりするとは考えにくいものがあります。

これまで述べてきているように基本波動をどこに置くべきかがはっきりしないことが1点、重視すべき4月5日までさほど時間が残されていないということが2点目の理由となります。

従って目先の細かい判断とせざるを得ないのでありますが、基準線割れならば少なくとも3月5日高値から基準線までの値幅分は下げると想定されるでしょう。それ以上の下げ幅を出すようなら、3月5日から3月15日までを二波動とする下げ三波動構成を取らざるを得ません。場合によっては、1月3日までの下落時間15日、26日、38日が影響する可能性が出てきます。

逆に上昇するケースでは、3月5日V値を大きく超える上昇でなければ上昇継続には疑問が残ります。週足遅行スパンの好転が難しいからであり、4月5日に上昇の限界を迎える可能性は高いと見ます。

さて今回も基本事項の再確認を。

以前も述べましたが基準線と転換線の関係、遅行スパンと相場実線の関係は26日間のモミアイ相場の放れを相互に補完しつつ見るものであります。

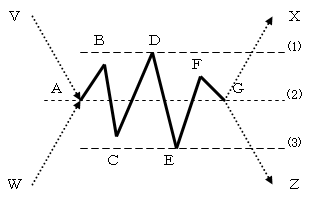

図はモミアイ相場の略図となりますが、モミアイ起点Aからモミアイ放れのポイントGまでの時間は基本数値になるケースが極めて多いのです。

均衡表は基本数値での半値関係を日々記したものですから、半値水準を踏み台にするケースではEFGからXの上昇では必ず均衡表を押し目として上昇することになるでしょう。

ただ市相場の放れは半値を踏み台にする放ればかりではありません。FGからZのように半値水準をそのまま通過して放れていくケースもあるのです。そういう場合でもAからGまでが基本数値になりやすいのであれば相場実線を基本数値分ずらした遅行スパンと相場実線がAのポイントで交わることになります。

遅行スパンは26だけでなく9、13、17、33、42…など非常に有効です。特にモミアイ長期にわたるケースでは多くの遅行スパンが同時に好転、悪化する場合値幅は大きくなりやすいこともご記憶ください。

また均衡表は、転換線が9日間の半値、基準線が26日間の半値でありますが、遅行スパンと同様に51、65、76などの半値関係も調べてください。

先行スパンと相場実線が交わるケースでは、その値段が長期の基本数値の半値であることがほとんどであり、先行スパンはあらかじめ大きな基本数値での均衡表を先見せしめるものです。