1月15日のコラム「米ドル/円、均衡表の変化を重視」では均衡表の受動的変化に注目し、基準線と転換線が近接する重要変化日1月18日の位置と変化が大事と述べました。

実際の変動は受動的に上昇した日足転換線を割らずに僅かながら上昇し、転換線を上抜き1月18日までの上昇となっています。

下げ局面で重視した108円台計算値は回復したものの、前回述べているように月足、週足均衡表に上値を抑えられる形となっています。また1月18日は2016年6月安値から668日目、これは2012年11月9日から15年6月高値までの上昇668日に見合う大きな三波動構成変化日となっており、中間波動の放れのポイントになりかねない位置となります。

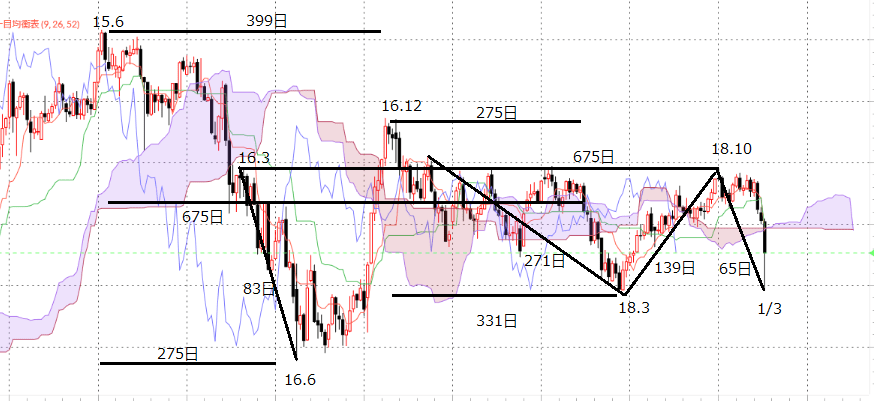

特に2018年10月4日高値から65日目が1月3日安値となっているだけに、76日目1月18日、83日目1月29日の現れ方は大事といえますが、現時点で1月18日高値を超えられていない点は注意する必要があるでしょう(後半の図表2で詳細説明します)。

重視する変化日は1月29日、30日となりますが前回同様均衡表の受動的変化は続きます。

まずこの点整理を。

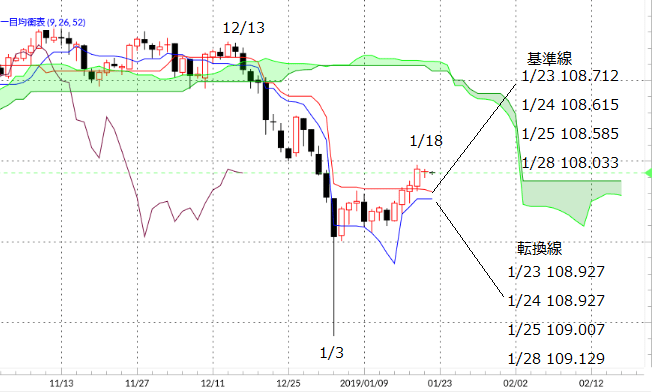

1月18日を上抜いて上げるようならば遅行スパンは相場実線に近接しますからこの2本の線の反応が大事となりますが、仮に相場が動かないと仮定すれば基準線と転換線は図表1のように変化します。

1月22日現在の基準線は109.044円、転換線は108.828円となっていますが、以降基準線は1月28日108.033円まで下げ、転換線は109.129円まで上げてくることなります。

転換線が基準線を上抜くことを均衡表の好転と言いますが、ここでの好転は必ずしも相場の上昇に直結するものではありません。

基準線が受動的には下げ続けることがあらかじめ想定できるからでありますが、要するに基準線と転換線の交わりは過去26日間をモミアイ相場とみなせるということであり、底値固めか中断モミかは過去からの変動によります。

現時点では下げ切った基準線水準が今後のモミアイ水準を示唆する可能性がありますが、それ故に基準線割れでは下げ三波動がより強調されること予めご理解ください。

図表2は週足チャートとなりますが、時間関係は日足での日数を載せてあります。

1月29日、30日を重視する理由は2018年10月高値位置の時間関係を重視しているからです。

2018年10月4日高値位置は2015年6月高値からの下げ過程で戻り高値を演じた2016年3月高値と同水準でありました。

2016年3月高値から2018年10月高値までの時間は675日、一巡環676日の一日違いとなっています。

2018年10月高値からの下落で1月3日に2018年3月安値を割り込む結果となりましたが、この水準は2016年6月安値からの底値モミ水準と言ってよいものであります。

従って2016年6月安値からの一巡環676日目1月30日の現れ方が大事でありまして、1月30日以降の下落では2018年3月安値割れの影響を受けざるを得ない(2016年12月高値からの下げ三波動の時間は現時点で大いに余っている)という判断であります。

一巡環676日は基本数値の最大のものとしてご記憶ください。

9日 一節

26日 一期(三節)

76日 一巡(三期)

226日 一環(三巡)

676日 一巡環(三環)

上昇、下落がいかに強調されてもこれらの時間経過ではひとまず考えを整理しなければならないというほどのものですが機会があれば改めて述べます。