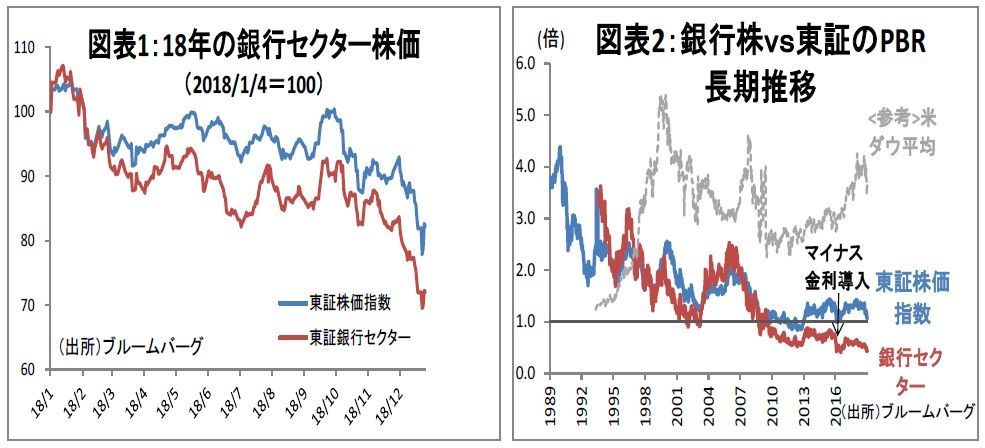

・昨年の邦銀株は‐28%と、TOPIXを大きく超えて下落。年始時点でも、業界平均PBRは0.4倍と、過去最低を記録した2016年半ばと同程度。PBRランキングでも地銀株等がPBR0.2倍で下位を独占。

・邦銀株が「清算価値」であるPBR 1倍を超えられないのには固有の事情もある。現在も低金利が続き、海外クレジットリスクの増加、運用難、個人業務への他業界からの参入等もあり事業環境は厳しい。しかし、足元では、利鞘低下幅の縮小や経費圧縮等で、これ以上の大幅な悪化も考えにくい。

・昭和末期の邦銀株は殆ど変動せず「株ではない」とも揶揄された。平成の30年間も内外金融危機と低金利の厳しい環境に置かれた。依然高成長は見込めないが、他業界と違い、倒産リスクが極めて低く、PBR的にほぼ底値。高配当は維持されるとみられる為、邦銀株は配当重視の長期保有を推奨。

昨年の邦銀株の下落幅は、リーマンショック後最悪

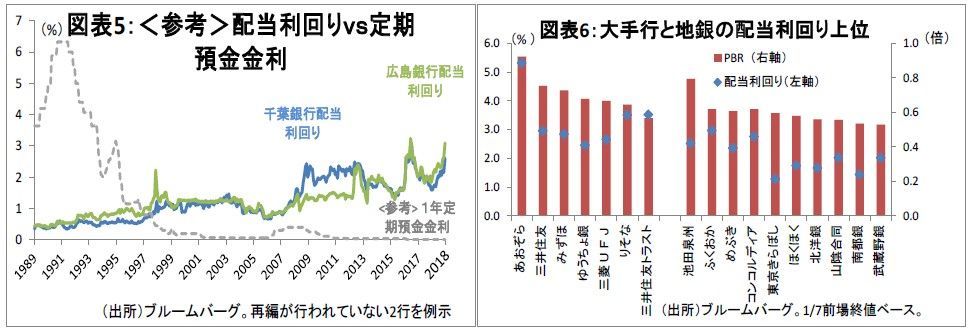

昨年、邦銀株は、TOPIXを大きく超える28%の下落を記録した(図表1)。リーマンショックのあった2008年に記録した43%の下落以来、10年ぶりの暴落である。平成期の30年間をみても、他業界の株価純資産倍率(PBR)が概ね1.0倍の清算価値で下げ止まるのに対し、邦銀株はこの10年間1.0倍を超えられずに推移している(図表2)。

特に昨年末にかけての下げはきつかった。年が明けてからやや持ち直したものの、1月7日の前場終値ベースのPBRは0.4倍と、マイナス金利導入直後の2016年半ばにつけた過去最低圏をなかなか抜けられない。東証のPBRランキングでは全銘柄中の最低位をほぼ独占している(図表3)。

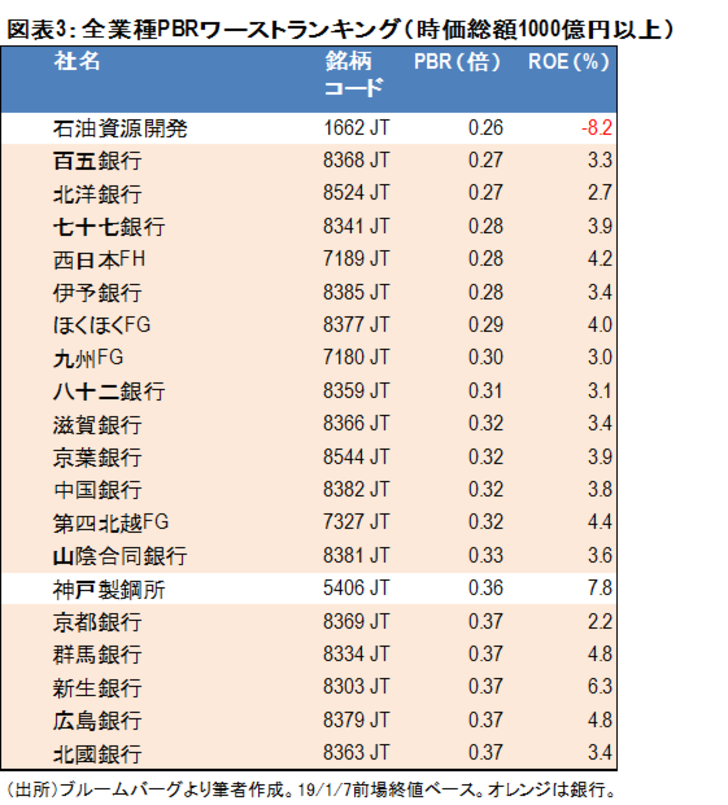

昭和末期までの銀行株は殆ど変動せず(図表4)、かつ、銀行の格や利益水準によって株価の序列も決まっているなど、「株ではない」とも揶揄されてきた。ようやく「株」らしく変動するようになってからは、土地バブルの崩壊とリーマンショックという日米のショックに相次いで見舞われ、正常化に時間がかかった。この間、銀行株のPBRが東証の平均を上回ることはごく稀だった。

邦銀がPBR 1倍を割れ続ける理由

邦銀株がPBRが1.0倍を超えられない理由はいくつかある。

第一に、清算時点の資産価値がアテにならないということがある。他の業界なら、清算時に資産を売却すれば、現預金や土地建物など、少なくとも簿価程度のものは回収できると考えるのが自然だ。一方、銀行の場合、清算時点では、たいてい取引先の経営も悪化しており、貸出や有価証券等の保有資産価値が大きく毀損している。預金も減少し、それに合わせて流動性の高い優良資産から先に売却してしまうため、資産の劣化に拍車がかかる。このため、今の資産価値は清算時には維持できない可能性が高い。

第二に、邦銀はROEが極めて低い。資本の必要水準が定められているため、他業界のように、大規模な自社株買いで資本を圧縮してROEを改善するという手は打ちにくい。扱っている商品にイノベーションが少ないため、急に利益が切り上がることもない。

第三に規制業種であることが挙げられる。銀行の場合、経営が苦しくなれば増資や公的資金注入などで資本が増強され、PBRが更に低下する可能性がある。また、買収を企てるファンド等も少ない。安定株主が多い上、業務の制約が厳しく、収益が計画通り上がらなかった場合でも解散して資金を回収するなどということは難しいためだ。これらの結果、「PBR 1倍」は他の業界のようなバックストップにはならない。

今後の見通し:さすがに底入れ感

今後については、ある程度の規模の銀行で、現在のPBR0.2~0.4倍という今の水準を大きく割り込むリスクはさすがに低いと思われる。

短期的には、金利の更なる低下、海外を中心としたクレジットリスク増加や、運用難が重石となる。中長期的には、地方の顧客減少や、他業界から個人向け業務への参入などもあり、銀行の事業環境は引き続き厳しい。

しかし、足元では、利鞘低下幅の縮小や、ゆっくりとではあるが経費の圧縮などもあり、減益傾向にも歯止めがかかりつつある。

銀行業界は、たとえ低PBRでも、倒産リスクは極めて低い。減配リスクも、赤字に転落しない限りまず考えにくい。赤字リスクは、スルガ銀行ほど極端なコンプライアンス問題が生じない限り、当面なさそうだ。このため、現在の高い配当利回りが維持されることが期待できるだろう。

高配当維持の可能性は極めて高く、更なる還元強化も。配当重視の長期保有を推奨

特に、近年は、コーポレート・ガバナンスに対する見方が厳しくなっており、ISSなどの議決権行使助言会社もPBR 1倍割れ企業への対応を厳格化する可能性を示唆している(ISS「18/8/2議決権行使助言方針改定に向けたサーベイ」参照)。とはいえ、PBRの分母である資本を削ることが難しい中では、株価引き上げのため、あるいは、地銀の場合は地元の株主に報いるため、安定的増配を志向する可能性が高い。

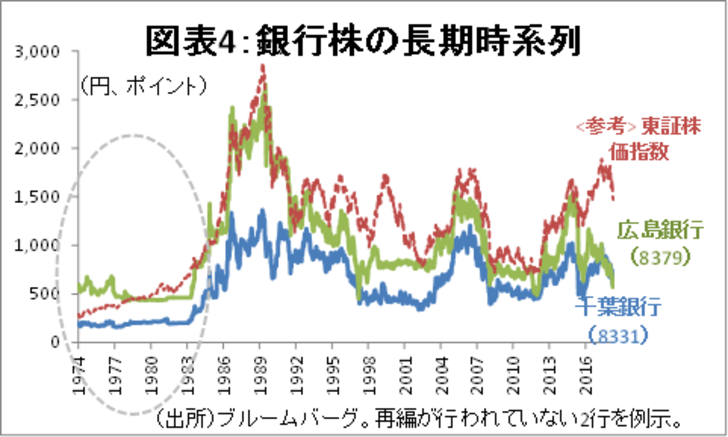

預金金利と銀行株の配当利回りを比較するのは、株価変動リスクを無視する見方ではあるものの、これだけ下値が限定される中ではある程度可能だろう。配当利回りの預金金利からの乖離幅は、今や過去最高水準である(図表5)。難しい環境が続く邦銀株に大きなキャピタルゲインは見込みにくいものの、配当利回り重視の長期保有を推奨したい。(配当利回り上位銘柄を図表6に例示)