ISM製造業景気指数の「雇用」の項目をみると11月は58.4と前月から1.6ポイントの改善となっている。11月のNFPは、おそらくDeepMacroの予想通り、20万人強の伸びとなるだろう。問題は、そうなった場合の市場の反応である。

このところの米国株相場は気迷い気味で、そもそも10月からの急落は金利上昇に対するバリュエーション調整であった。ところが、下落の第二局面(リスクパリティ等のポジション調整)、第三局面(原油安)を経て、すっかり市場心理が悪化したために、現在は金利低下でも急落するという矛盾した反応となっている。米国金利の逆イールド化が景気後退を想起させるからだというのが市場の解説であるが、そうではないだろう。要は、なんでも悪材料視するほと市場のセンチメントが悪化しているということである。

本来であれば強い景気指標は金利上昇を誘い、これまでの文脈であればそれは株価にマイナスの要因として働いた。ところが直近では「米国金利の逆イールド化」で株価が下げているだけに、雇用統計が強気出て長期金利が上昇するなら株価にとってプラス要因となるはずだ。

さて市場はどう動くか。「なんでも悪材料視するほと市場のセンチメントが悪化している」という見立てが正しいなら、長期金利上昇でやはり株価は下げるかもしれない。毎度のことだが、雇用統計そのものより、それを受けた市場の反応が重要であり、今回は非常に「見もの」である。

11月のNFPはコンセンサスを若干上回ると予測

DeepMacroはビッグデータに基づき、11月の非農業部門雇用者数(NFP)を20.4万人増と予測している。市場コンセンサスの20.0万人増を若干上回る。DeepMacroの予測がコンセンサスを上回っている場合、短期のリスクヘッジ戦略として、米金利(債券)の売り、米ドルの買い、S&P500の売り、を推奨する。この戦略を活用することで、中期的なポートフォリオに対する短期のイベント(雇用統計)リスクをヘッジすることができるとわれわれは考えている。ただし、今月の予測はコンセンサスにかなり近く、モデルの予測結果は市場にほぼ織り込み済みだろう。

DeepMarcoの予測が正しければ、11月の民間雇用は、ハリケーン後にいくらかの回復を見せた10月の結果と比較して減少したことになる。今月の予測は過去6ヶ月の平均(20.4万人増)と年初来平均(20.6万人増)に非常に近いが、天候の影響を除いた直近2ヶ月の平均(18.4万人増)からは増加することになる。DeepMacroモデルが継続して強気の予測を行う根拠は以下の通り。

・米国の成長は11月中もトレンドを上回るペースを継続。DeepMacro成長ファクターは0.87から1.17へ上昇(10年平均からの標準偏差で計測)

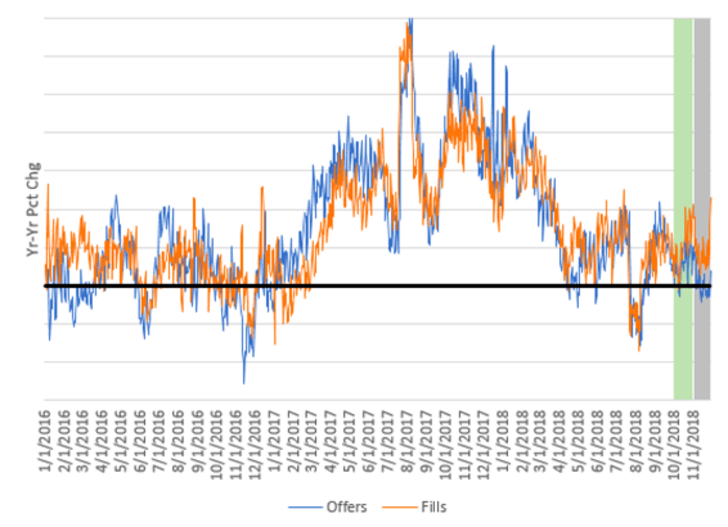

・新規求人は高い水準を維持。新規求人数は前年比で2.6%上昇した。非常に強いペースであった10月からは2.5%減と若干低下。

・新規採用はさらに強く、前年比10.4%増、前月比では0.7%減とわずかな低下にとどまった。月中の推移を見ると、先月と同様、採用数は月末にかけて増加していた。この11月後半の増加はおそらく11月分の調査には間に合わないと思われるが、10月末に見られた増加は今回の調査にカウントされるだろう。

強い雇用統計が期待される一方で、労働市場における需要と供給の動向を見ると、賃金上昇圧力の増加傾向は示唆されていない。われわれは、労働の「過剰」需要の程度を把握する手段として、新規求人(企業の雇用意欲)と新規採用(実際の雇用)の差を計測している。今月、実際の雇用はかなり強かった。しかし企業が採用後に継続して新規求人を増やしているようには見えない。つまり、労働需要は短期間のうちに容易に満たされていることになる。これは賃金上昇圧力にはマイナスの材料だ。

雇用に関するわれわれの主要なデータソースは、3万社に及ぶ米国企業の人事ウェブサイトに掲載される求人情報である。企業が求人広告をウェブサイトに掲載した時点でわれわれはそれを新規の「求人」とカウントし、掲載が取り下げされた時点で求人が「埋まった」=「採用」された、と判断している。新たな求人は企業側の労働需要の増加を意味し、雇用の伸びの先行指標となる。また、これら新規求人データの総数は、DeepMacro「成長ファクター」によって計測される景気サイクルの全般的な強さなどの他の変数と合わせて分析することで、毎月のNFPに対する説明力を持つことがわかってきている。

短期のリスク管理戦略:ドル高、金利上昇へバイアス

先月、DeepMacro予測はコンセンサスを上回ったが、われわれの推奨結果はまちまちだった。雇用統計発表から5日後、金利とドルは上昇したが、S&P500もまた上昇した。今月もDeepMacro予測はコンセンサスを(非常に近いが)上回っており、したがって短期モデルが推奨する取引は、金利の売り、米ドルの買い、S&P500の売りとなる。しかしながら、DeepMacroの予測値と市場コンセンサスの予想値の差は小さく、モデルの予測結果のほとんどは既に市場に織り込み済みかもしれない。

加えて、DeepMacroが提案する中期のモデルポートフォリオの方向性も、FXと金利に関しては、既にこの短期ヘッジ戦略と同じ方向性となっている。FXに関しては、かなりドルロングとなっており、雇用統計イベントを前にこのポジションは維持する。

金利に関しては、DeepMacroの短期金利モデルは現在、わずかに売り(米2年物スワップ金利の払い(PAY))のポジションとなっている。われわれは金利に関してポジションを取るにはより多くのデータを待つ必要があると考えている。実際、われわれのモデルの予測も直近数週間それほど大きく動いていない。われわれはこの機会を利用して、雇用統計前に中期モデルの提案する方向性へポジションを傾ける。

最後に株式に関しては、短期ヘッジ戦略はS&P500の売りを推奨している。コンセンサスとの差が小さいことと、最近の市場のボラティリティの大きさを考えると、方向性について強く推奨することは難しい。最近、DeepMacroのグローバルリスクインディケーター(グローバルなリスクの度合いを表す指標)は市場のシステミックリスクの上昇を示した。これにより、DeepMacroのグローバルなアセットアロケーションモデルでは、株式のポジションをアンダーウェイト(時価総額加重ベースに対して)に変更している。雇用統計を前にわれわれはこのポジションも維持することとする。