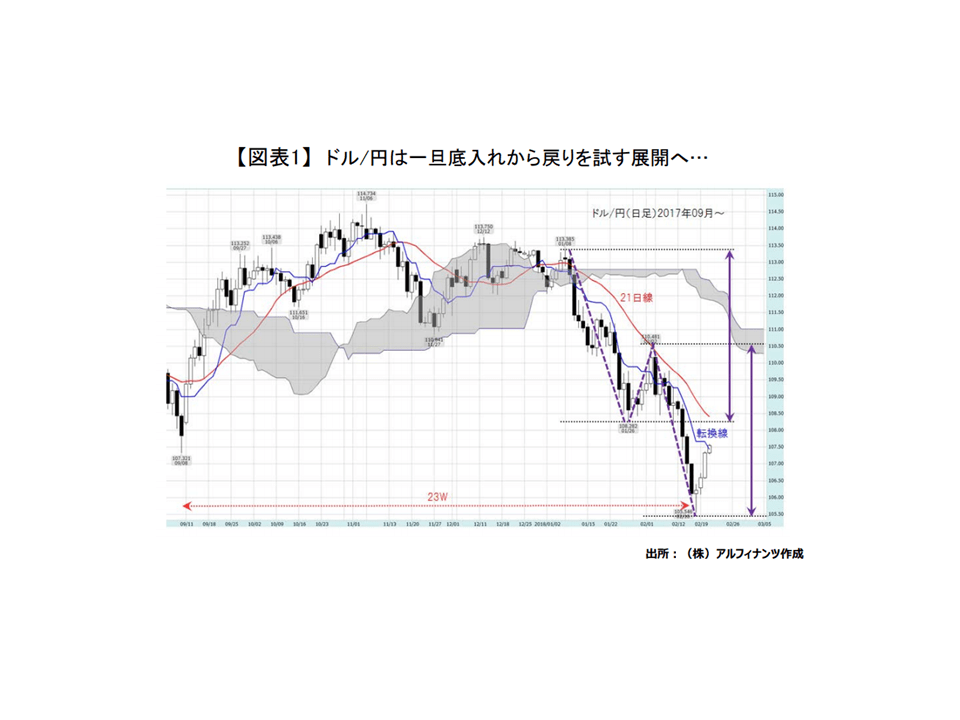

前回(2月14日)更新分の本欄で、ドル/円について「2016年6月のブレグジット・ショック時からそれ以降、大よそ20~23週ごとに目立った安値をつけて底入れ&反発するパターン、言わば『20週(安値)サイクル』を繰り返している」という点に触れ、先週は「昨年9月8日に107円台前半の安値をつけて反発した週から23週が経過することとなり、そろそろサイクルボトムを形成する可能性もある」と指摘しました。

実際、先週のドル/円は16日に一時105.55円処まで下押す場面があったものの、そこからは切り返して反発し、執筆時点までに107.50円台まで大きく値を戻す展開となってきています。もちろん、いまだ確たることは言えませんが、場合によっては先週が20週(安値)サイクルボトムとなった可能性もあり、そうであれば大いに今後の参考とし、投資判断の一助にしたいと考えます。

ちなみに、先週は日経平均株価も一時2万1,000円割れの水準を垣間見たところで「20週(安値)サイクルボトム」を形成した可能性があると見られ、実際に今週は週明け19日から連日、2万2,000円台までの戻りを試す展開を続けています。前回は「ここで日経平均株価がサイクルボトムを形成すれば、そろそろドル/円が反発のタイミングをうかがう可能性も高まる」と述べましたが、今のところは想定したとおりの展開となっています。

このように、過去に見受けられた幾つかの特徴的なパターンを参考に投資判断を試みることが重要であることは今さら言うまでもありません。その意味では、下図に見るように足下のドル/円が今まさに一目均衡表(日足)の「転換線」を試す展開となっている点は大いに注目されるところです。

2月初旬(2日あたり)にも見られたように、年初来のドル/円は基本的に日足の転換線に上値を押さえられるケースが多くなっているものの、ひとたび転換線を上抜けると次に21日移動平均線(21日線)を試しに行くケースが多いということも見て取れます。また、この21日線が長らく手ごわい上値の壁となっていることは言うに及ばずで、それだけに当面は21日線との攻防にも目を向けておきたいところであると考えます。

なお、これは後付けになってしまうのですが「今年1月8日高値から1月26日安値までの下げ幅と2月2日高値から直近(2月16日)安値までの下げ幅がほぼ等しい」ということも確認できます。換言すると、これは「直近安値のレベルを今年1月8日高値から3波構成の波動(上図中・紫点線)を前提に『N計算値』として想定することができた」、そうしておくべきだったということになり、その点は大いに反省するとともに必ずや今後に生かして行かねばならないと考えます。

とまれ、主要通貨に対するドルの価値を指数化したドル指数(ドルインデックス)が3年ぶりの安値水準まで下押した今年1月下旬以降、先週まで「いよいよ底入れの前兆?」ともとれる動きが見られていたことも事実です。

このドル指数は2月9日高値をネックライン水準とするダブルボトムを形成している可能性があると見られ、いずれネックラインをクリアに上抜ける展開となれば、このところのドル安の流れもようやく一服といった感が強まることでしょう。仮にそうなれば、一方でユーロ/ドルが「1.2200ドル処をネックラインとするダブルトップを完成させることになる」という点も見逃せないものと思われます。

コラム執筆:田嶋 智太郎

経済アナリスト・株式会社アルフィナンツ 代表取締役