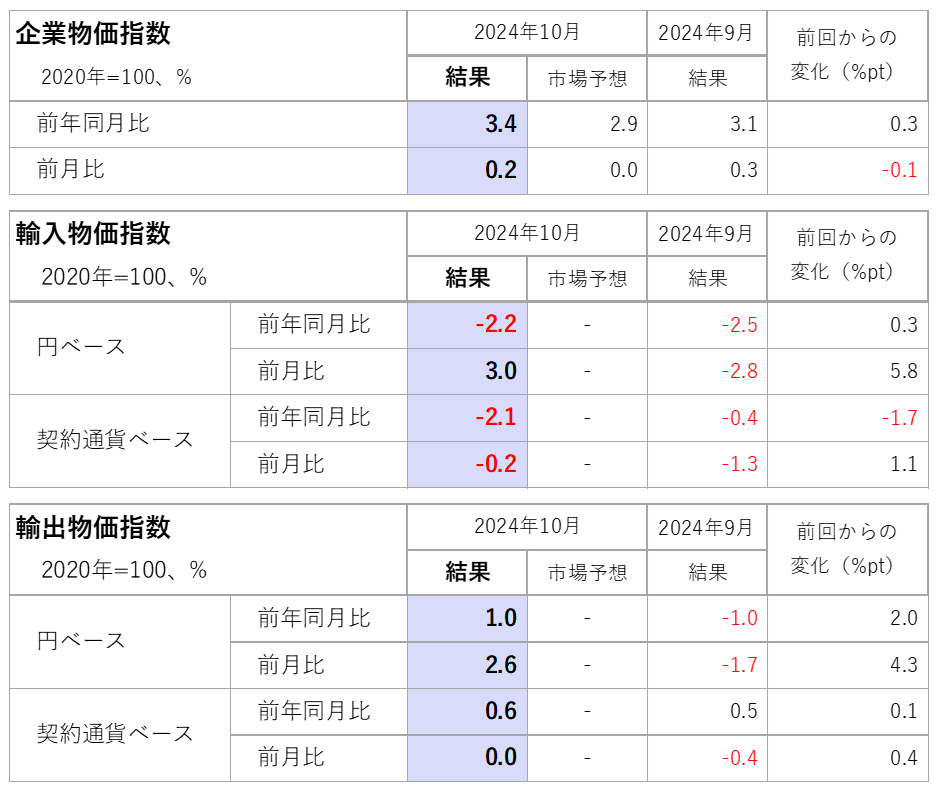

【1】結果:10月の企業物価は前年同月比3%を超え、価格転嫁が見られる

2024年10月の企業物価指数は、前年同月比で3.4%上昇し前回9月から拡大しました。市場予想も上回る3%台の上昇を見せ、企業間の価格において10月期初の価格改定が反映されたものと考えられます。

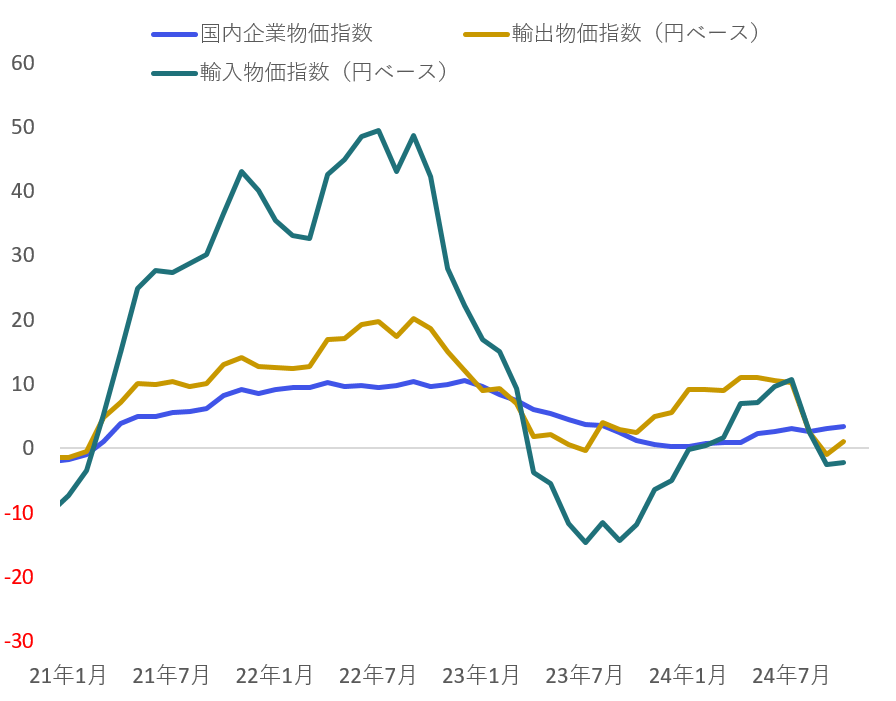

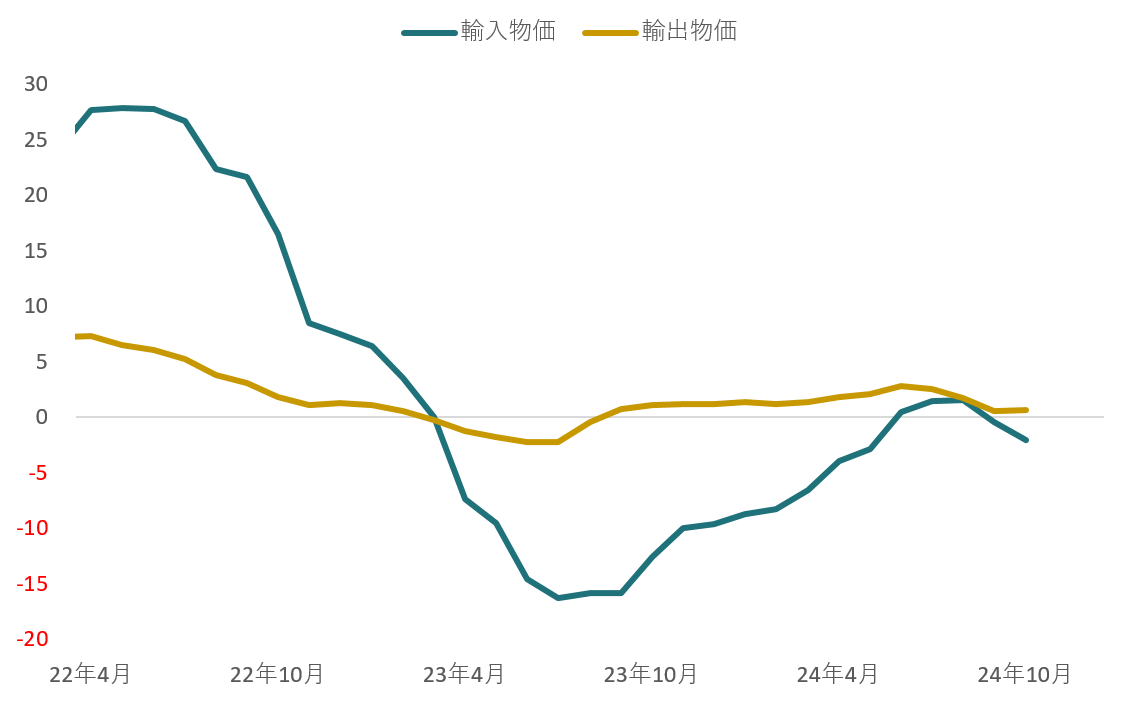

輸入・輸出物価は10月において米ドル/円相場が円安に振れたこともあり、円ベースでは前回9月から上昇となりました。輸入物価については、前月比ベースでは3.0%の上昇と円安の影響が見られるも、輸入財そのものを捉える契約通貨ベースでは前年同月比・前月比ともにマイナス推移となっており、円安の影響を相殺していると考えられます。一方で輸出物価は、契約通貨ベースでは前年同月比において横ばいであるものの、円安の影響で円ベースでは拡大が見られました(図表2、黄土色)。

【2】内容・注目点:輸入物価は石油類の下落から下押しが続く

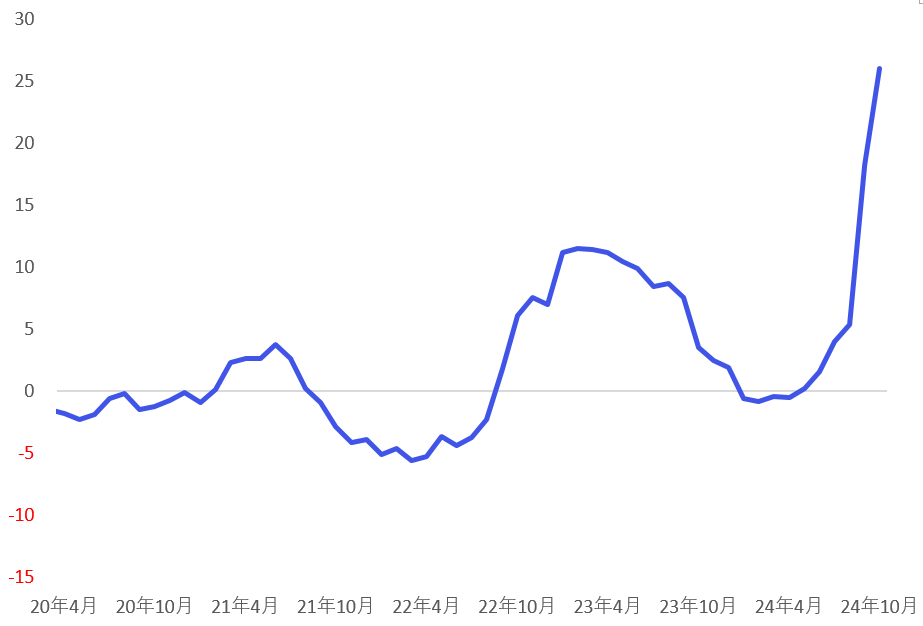

企業物価の内容を見ると、精米等を含む農林水産物の上昇がヘッドラインの指数を押し上げました。農林水産物は、前年同月比で26%上昇しており、ここ数年と比較しても急騰している様子がうかがえます(図表3)。

その他に非鉄金属が同14.6%上昇し、前回9月から拡大しており、また汎用機械や電子部品・デバイス等も前回9月から拡大が見られ、一部の業態で期初の価格改定が反映される内容となりました。

10月の米ドル/円相場は、142円から152円のレンジで推移し、大統領選を消化した月末にかけて円安が進行しました。月末にかけての円安進行であったため、1ヶ月間の平均では円ベースの輸入物価に対してプラス寄与が小さかったものと推察されます。この点では、来月以降のデータにおいて輸出入物価ともに円ベースでの上昇可能性があることには留意が必要でしょう。

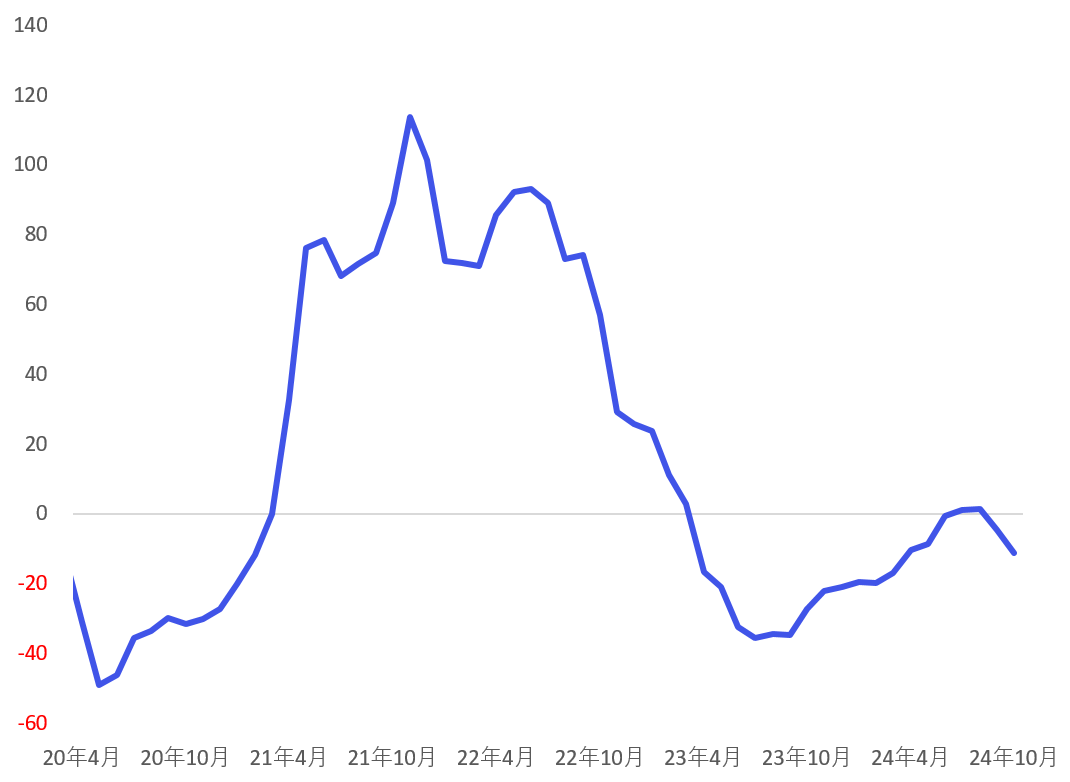

輸入物価への寄与を見ると、石油等の下押しが主要因であることが分かります(図表4)。

10月のデータでは下押しとなった石油・石炭・天然ガスは円ベースでもマイナス推移ですが、同品目の財そのものの価格は8月ごろをピークに下落基調が確認できます(図表5)。

先行きの輸入物価については、円ベースでは再び円安の影響を注視する必要があるものの、現在のトレンドに即して言えばウェイトの高い石油類は財そのものの価格が円安の影響を相殺し、輸入物価の押し上げは限定的となる可能性があるでしょう。

【3】所感:必要に応じて輸出財の価格転嫁ができるか

国内企業物価において、機械類の価格上昇(価格転嫁)が見られたことはポジティブな材料と言えるでしょう。こちらは価格動向を注視する日銀にとっても同様で、政策金利の利上げに対して追い風となると考えられます。

輸出入の物価動向は、輸入財は下落基調、輸出財はマイナス転換とならない水準で横ばいの様子がうかがえます(図表6)。輸出財については、直近2ヶ月は1%を切る水準で推移しているものの、下げ止まりの様子もあり、期初の価格改定が今後、対外的にも見えてくることが期待されます。

為替影響を除いた輸出財の物価は、当然、企業の価格交渉ないしは競争環境に拠り、輸出財の内訳は輸送用機器や電子機器などのシェアが大きく競争が激しい品目が多いものです。その点では大きな上昇は難しいと考えられ、直近の日本においては円安を前提に為替差益を享受していたので価格転嫁の必要性は小さかったと推測されます。とは言え、先行きを見据えると、次期トランプ政権では米ドルの切り下げ等も議論に上がる可能性が大きく、輸出財への価格転嫁は今後の課題となると想定されます。事業者にとっては必要に応じて価格転嫁を交渉でき、実現できるかが重要でしょう。

マネックス証券 フィナンシャル・インテリジェンス部 山口 慧太