円売りバブル消滅への日銀とFRBの関わり方=2007年

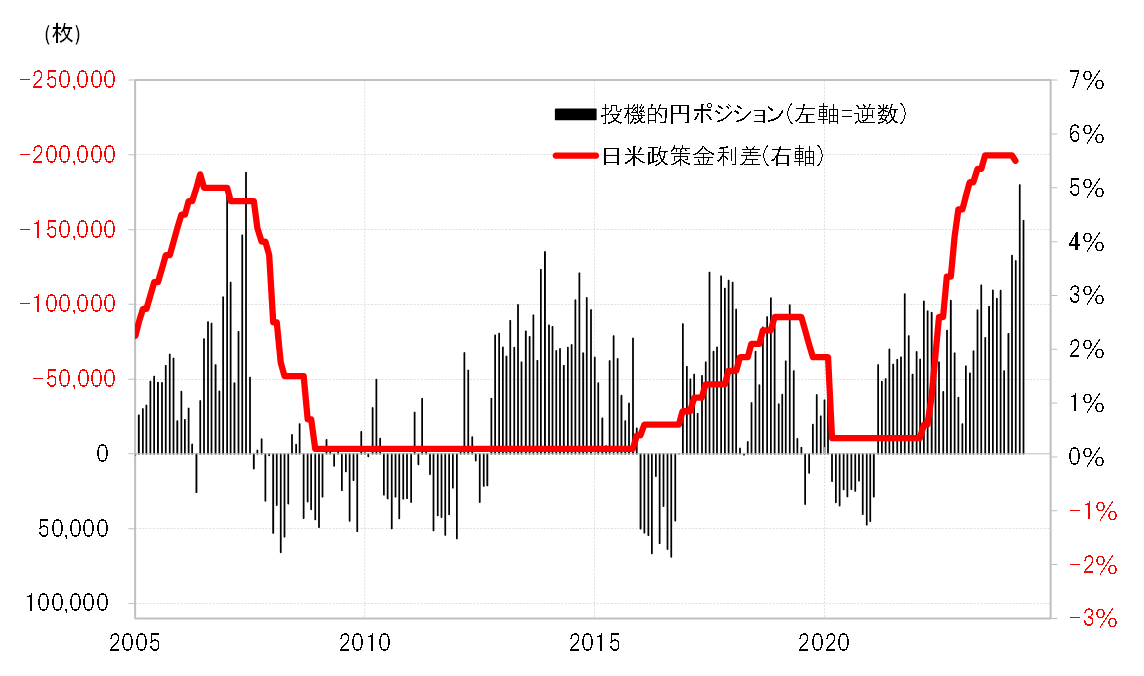

最近にかけての特徴の1つに、投機筋の円売り急増がある。CFTC(米商品先物取引委員会)統計の投機筋の円売り越し(米ドル買い越し)は4月末には約18万枚まで拡大、2007年に記録した過去最高にほぼ肩を並べた。日米の政策金利差円劣位が5%以上と、大幅に拡大する中で、投機筋の円売りが極端に行き過ぎた動き、つまり「バブル化」しているという意味では、最近にかけての投機円売り急増は、2007年の経験とほぼ同じと言って良いのではないか(図表1参照)。

では、2007年の「円売りバブル」はどのように解消に向かったのか。そして日米の金融政策はどのように関わったかについて、少し細かく検証してみよう。

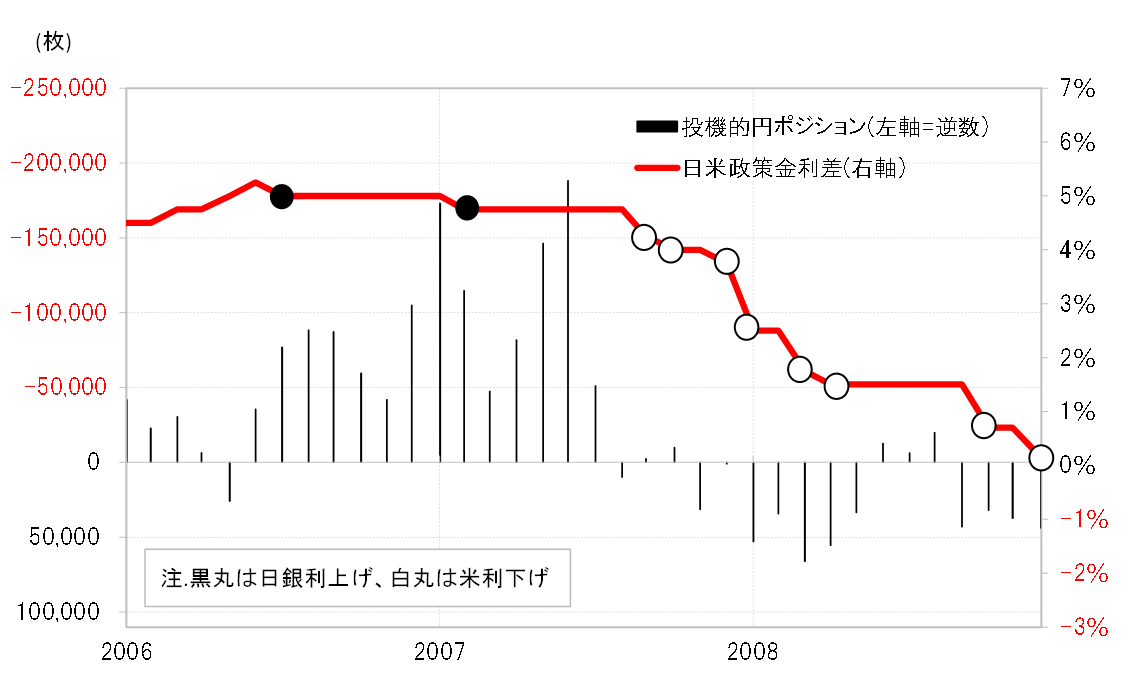

当時の円売り越しのピークは2007年6月の18万枚だった。円売り越しがピークアウトする以前に、日銀は2006年7月、2007年2月と2度の利上げを行った。これを受けて、円売り越しは一時的に縮小に向かったことはあったものの、間もなく再拡大となった。これは、日銀利上げでも、当時5%以上あった日米政策金利差円劣位の縮小が小幅にとどまったことが大きかったのではないか(図表2参照)。金利差円劣位が縮小したと言っても、絶対的に大幅な状況に変わりない中では投機円売りの流れを変えられなかったと考えられる。

投機筋の円売り越しは、6月に18万枚でピークアウトすると8月にはほぼ消滅した。これは、6月の124円から、8月には一時111円まで約1割の米ドル下落(円高)が起こったことへの反応と考えられた。投機円売りにとって最大の脅威の1つ、急激な円高が起こると、「円売りバブル」はほんの2ヶ月で消滅したのだった。では急激な円高はなぜ起こったのか。

FRBの連続利下げが影響

この当時、「サブプライム・ショック」と呼ばれた株価の急落が起こった。そうした中で、FRB(米連邦準備制度理事会)は、「最後の利上げ」から1年3ヶ月経過した2007年9月に「最初の利下げ」を行った。その意味では、FRBが利下げを始める可能性が現実味を帯び、それを先取りする形で米ドル/円が急落すると、「円売りバブル」は2ヶ月程度の短期間に消滅した。

この2007年9月のFRB利下げは0.5%と大幅なものだった。ただそれを受けてもなお、当時日米政策金利差円劣位は4%以上と、大幅な状況であったことには変わりなかった。そうした中でなぜ急激な円高が起こり、そして「円売りバブル」は消滅に向かったのか。

結果的に、この2007年9月のFRB利下げは、連続利下げの始まりだった。その後FRBは早いペースで利下げを繰り返したことから、日米政策金利差円劣位も急縮小に向かった。以上のように見ると、当時の急激な円高、そしてそれと連動した「円売りバブル」消滅は、FRBの連続利下げにより、大幅な日米金利差も急縮小に向かうことを先取りした動きだったのだろう。

以上、2007年のケースについて振り返ってみたが、2007年と似ている最近の「円売りバブル」が消滅に向かうためには、大幅な日米金利差円劣位が急縮小に向かう見通しが浮上する米国の連続利下げの開始が最も有効ということではないか。