米ドル買い・円売りポジションの損益確定が本格化するタイミングとは

投機筋が米ドル買い・円売りから米ドル売り・円買いに転換する代表的なケースは、米ドルに下落リスクが高まった場合だ。2024年3月前半に、米ドル/円が146円台まで急落した局面などがこれに該当しそうだ。米ドル下落リスクが高まると、米ドル買い・円売りポジションの損益確定が本格化する可能性が高まる。

米ドル高の一巡や米ドル下落リスクの高まりを受けて、米ドル買いポジションの手仕舞い売りに転じ、米ドルの動向が投機筋の売買に影響する関係が基本だろう。ただ例外的に投機筋の売買が米ドルに影響するケースもあるようだ。

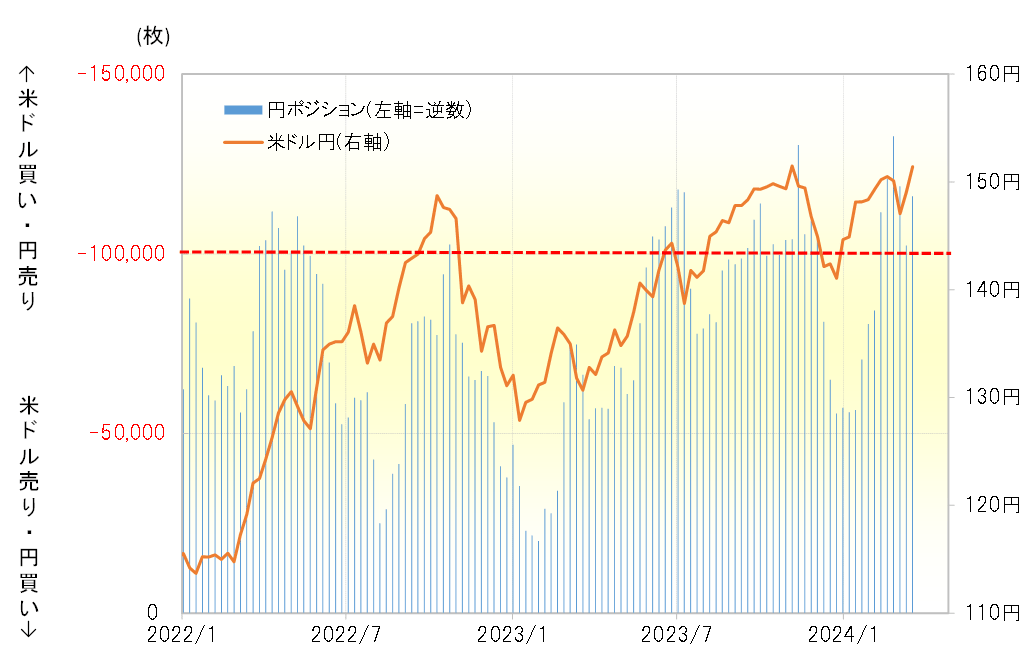

過去2年連続で米ドルは11月にかけて上昇が一巡し、年末にかけては急落するパターンを繰り返した。これは年末にかけて損益の確定、この場合なら米ドル買いポジションの手仕舞い売りが広がりやすいことから、それが米ドルを下落させる主因になったと考えられる(図表1参照)。

米ドル買い転換の目安その2=120日MA(ヘッジファンドの120日MAトレード)

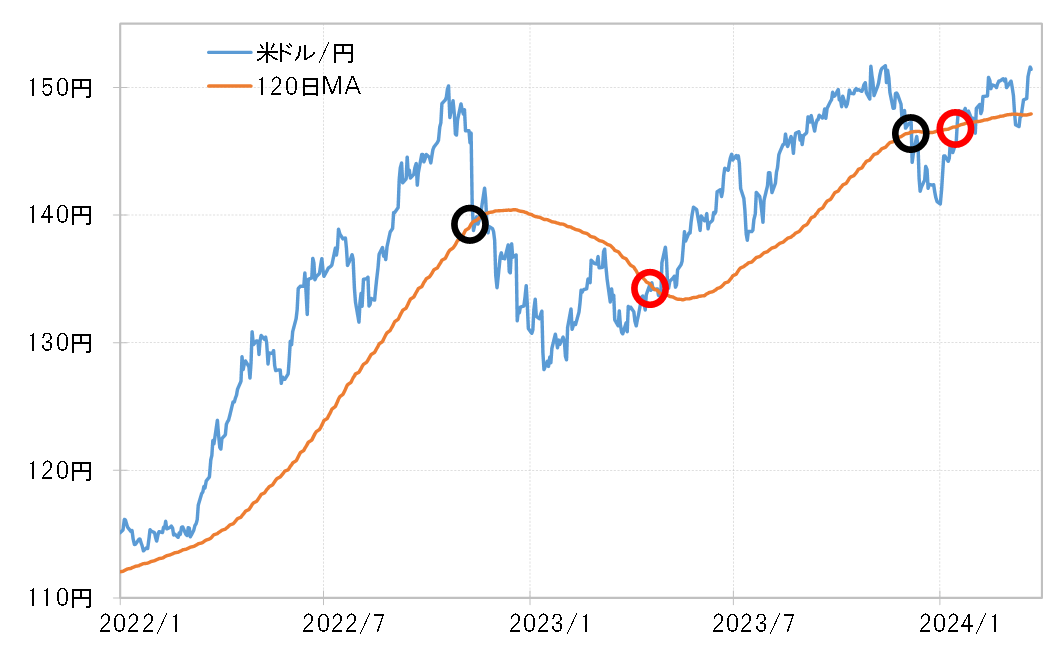

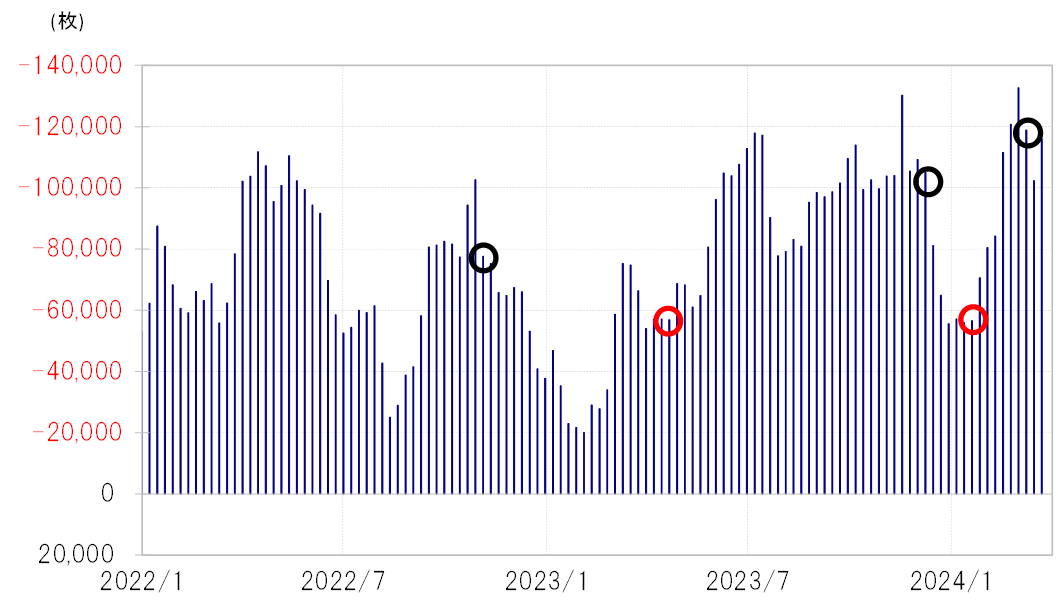

米ドル買い・円売りから米ドル売り・円買いへ転換する目安として、過去半年平均、120日MA(移動平均線)や26週MAを参考にする考え方についても確認してみる。米ドル/円が120日MAを下方へブレークしたタイミング、逆に上方にブレークしたタイミングを、CFTC統計の円ポジションに重ねて見ると、前者は米ドル売り拡大、後者は米ドル買い拡大とほぼ重なっていた(図表2、3参照)。

CFTC統計の投機筋のポジションは、ヘッジファンドの取引を反映しているとされるが、そのヘッジファンドは過去半年平均が売買転換の目安になっていると見られてきた。すでに見てきたように、120日MAブレークが、CFTC統計の売買加速のタイミングとほぼ重なっていたことから、それはある程度裏付けられたと言って良いのではないか。

過去2年連続で、11月から年末にかけて米ドルは急落した。この動きは、上述のように年末にかけての米ドル買いポジション損益確定が1つのきっかけと考えられたが、それが120日MAの下方にブレークにより一段と米ドル売りが拡大し米ドル急落につながったということだったのではないか。

米ドル買い・円売りの「行き過ぎ」はまだ続く可能性

投機筋の米ドル買い・円売りがいつまで続くかについて考えてきた。CFTC統計の投機筋の円売り越しは、先週の段階で11万枚となっており、徐々に米ドル買い・円売りの「行き過ぎ」懸念が広がり始めているということはあるだろう。ただし、足元の日米金利差は記録的に大幅な米ドル優位・円劣位が続いていることを考えると、米ドル買い・円売りの「行き過ぎ」はまだ続く可能性もある。

米ドル買い・円売りから米ドル売り・円買いへの転換のもう1つの目安は、米ドル高に一巡感が出ること、そして米ドル下落リスクが高まるかだ。その場合は、米ドル買いポジションの損益確定が広がる可能性が出てくる。米ドル売り・円買いが拡大するかは、ヘッジファンドの売買転換点の120日MAが目安になりそうだが、それは足元で148円程度となっている。