2007年の円安の主役はクロス円

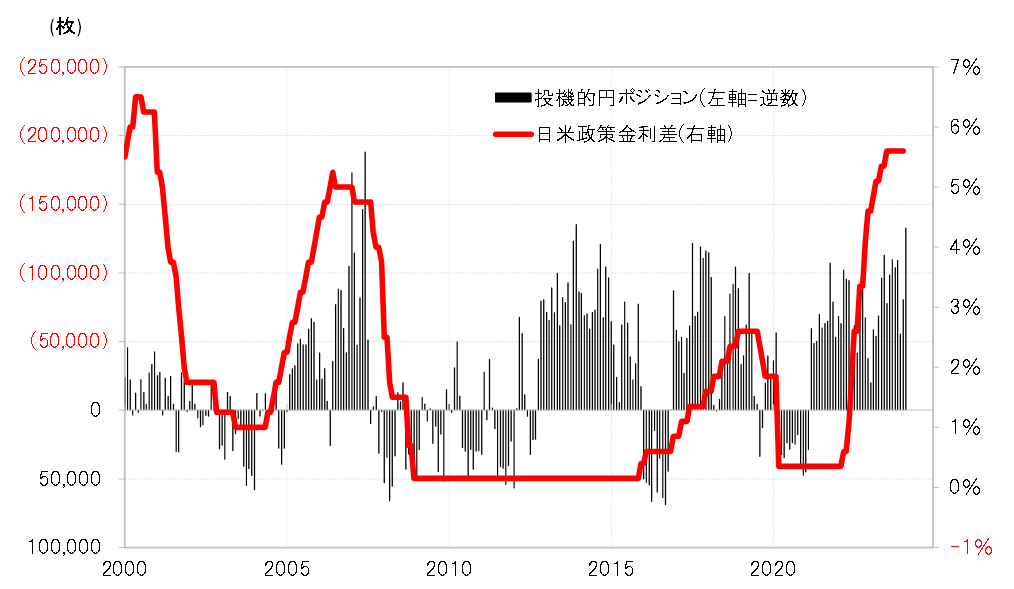

CFTC(米商品先物取引委員会)統計の投機筋の円ポジション(対米ドル)で、売り越しの最高を記録したのは2007年だった。この主因は大幅な日米金利差米ドル優位・円劣位だった。

日米政策金利差の米ドル優位・円劣位は、足元で2007年以上に拡大している(図表1参照)。ここ数年円売り拡大傾向が続いてきた主因は、やはり大幅な金利差円劣位ということになるのではないか。

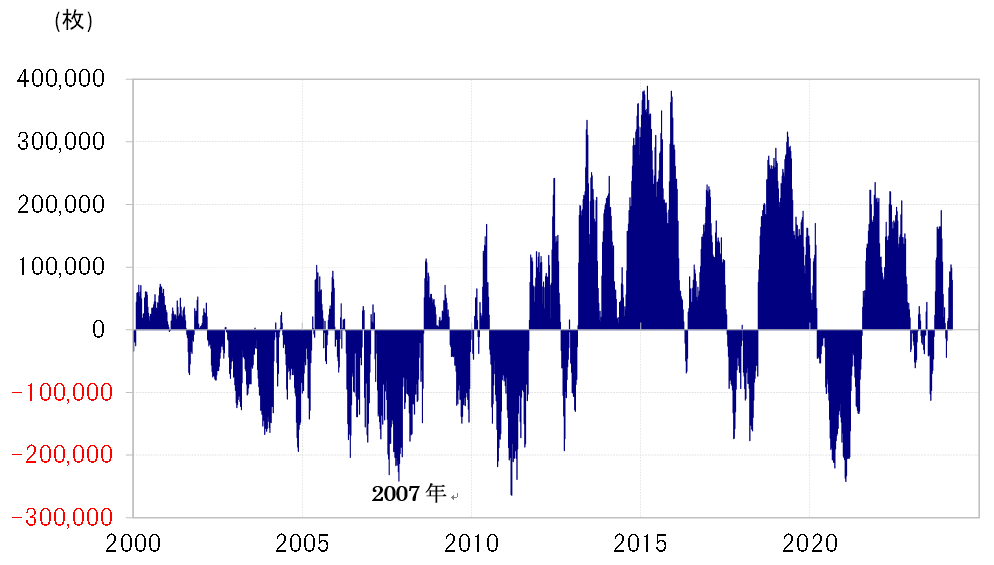

ただし、2007年と最近では円売りの中心的な対象が違っているようだ。主要5通貨(日本円、ユーロ、英ポンド、スイスフラン、加ドル)のポジションで試算した米ドルのポジションを見ると、足元は買い越しとなっているのに対し、2007年はむしろ大幅な売り越しとなっていた(図表2参照)。

要するに、2007年当時の米ドルは、対円では買い越しだったものの、円以外の多くの通貨に対しては売り越しのケースが多かった。円売りの中心は対米ドルより米ドル以外の外貨、つまりクロス円だったのだろう。その原因としては主に2つ考えられた。

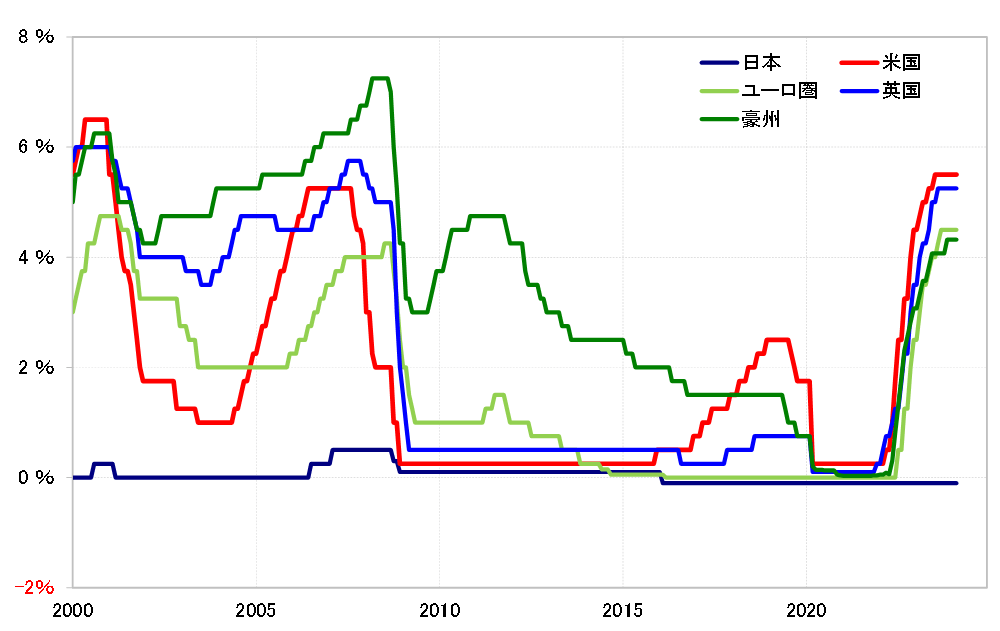

1つは、2007年当時、米国の政策金利は高かったものの、主要国の中には米国以上に政策金利が高い国も少なくなかったということ。この点は、米国の政策金利が主要国の中で最も高くなっている最近の状況とは異なるだろう(図表3参照)。

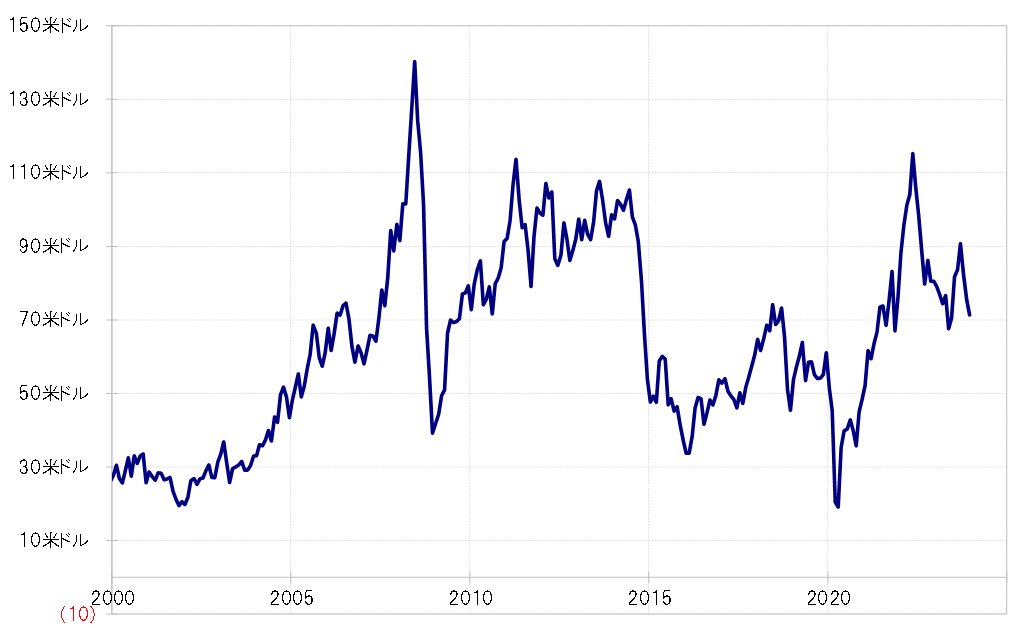

もう1つは原油高。原油価格は2008年にかけてWTI(ウェスト・テキサス・インターミディエイト)が150米ドルに迫るなど記録的高騰を演じていた(図表4参照)。原油価格と米ドルは基本的に逆相関関係にある。このため、記録的な原油高の中で、米ドルは相対的に選好されなかったと考えられる。この点も最近との違いである。

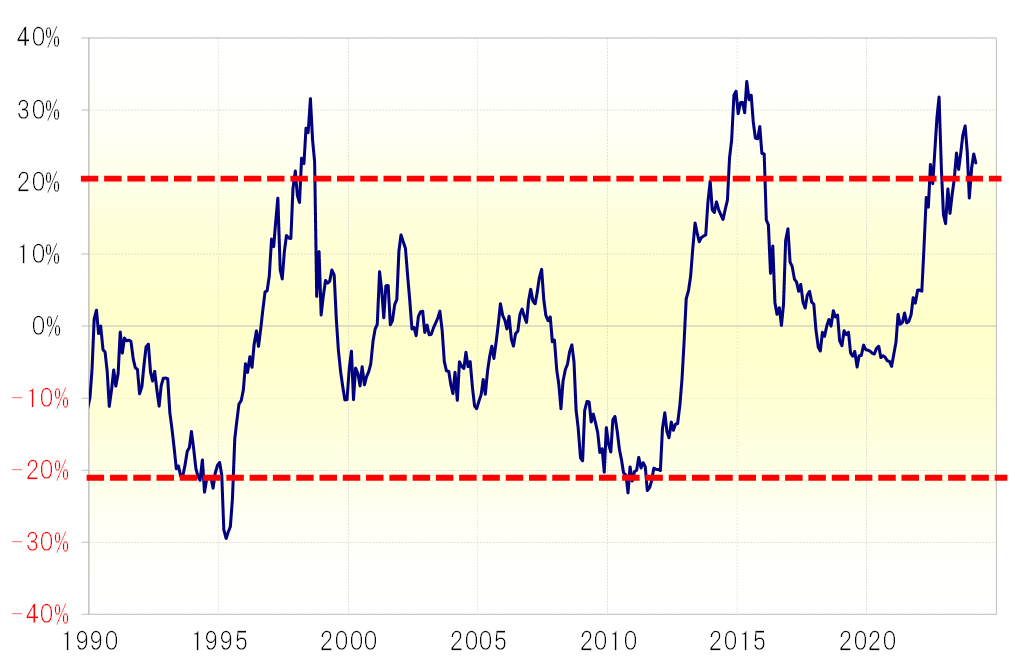

2007年は大幅な金利差円劣位を主な背景に、円売りが空前規模で拡大した年だった。ただし、それは米ドル/円よりむしろクロス円が主役だったようだ。米ドル/円の5年MA(移動平均線)かい離率は、2007年は1割未満にとどまっていた(図表5参照)。最近は2割を大きく上回っていることに比べると、2007年の米ドル/円は特に「上がり過ぎ」が懸念されるような状況ではなかったようだ。もちろん円安阻止介入は行われなかった。

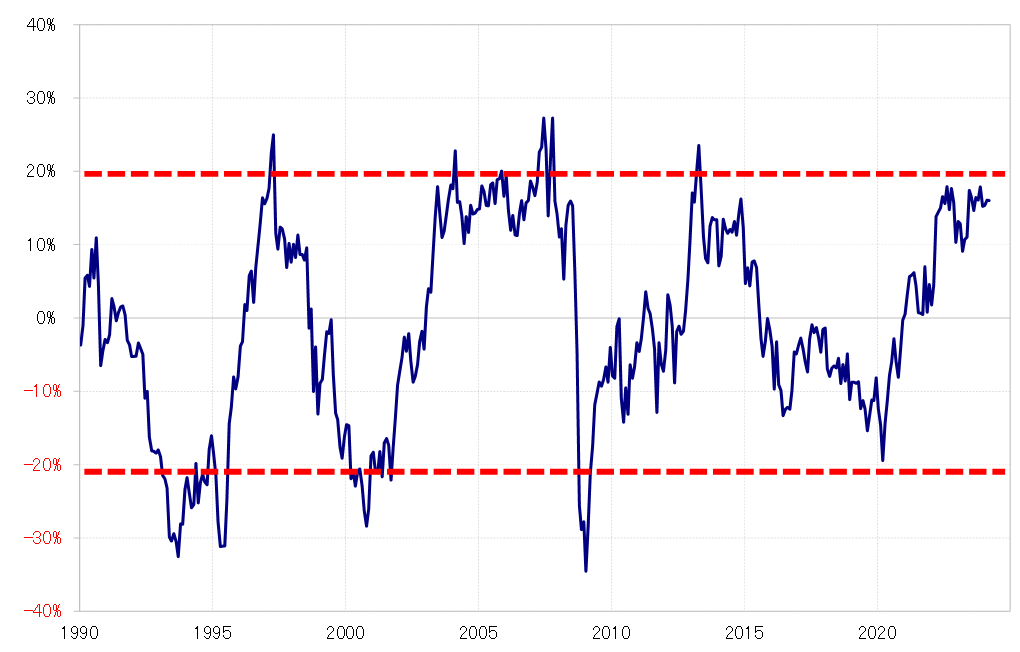

一方で、豪ドル/円などクロス円の中には、2007年当時、循環的な上昇限界圏に達しているケースも少なくなかった(図表6参照)。2007年に、大幅な金利差円劣位を主な理由として行われた円売りの主役はクロス円で、この結果クロス円の中には「行き過ぎた円安」が相次ぐところとなった。

最近の政策金利で見た場合、米国が主要国の中でも最も高くなっているものの、多くが4~5%と極端な差がない。こうした中で円売りの対象も分散されていると見られ、5年MAかい離率で見ると2007年とは異なり米ドル/円、クロス円とも全般的に循環的な上昇限界圏に達しているようだ。