短期、中長期の円安にも限度がありそうな理由

過去3回の日銀「利上げ」が行われた時の米ドル/円の5年MA(移動平均線)かい離率は±10%の範囲内にあった。その意味では、米ドル/円は中長期的にはほぼニュートラルな状況にあり、このため大幅な金利差円劣位を受けて一段と米ドル高・円安に向かう余地があったと考えられる。

これに対して足元の5年MAかい離率は2割を大きく上回っている(図表1参照)。つまり、既にかなり循環的な米ドル高・円安限界圏に近い状況にあると思われ、大幅な金利差円劣位の中でも米ドル高・円安の更なる拡大余地には限度があるのではないだろうか。

2007年利上げ時との類似性

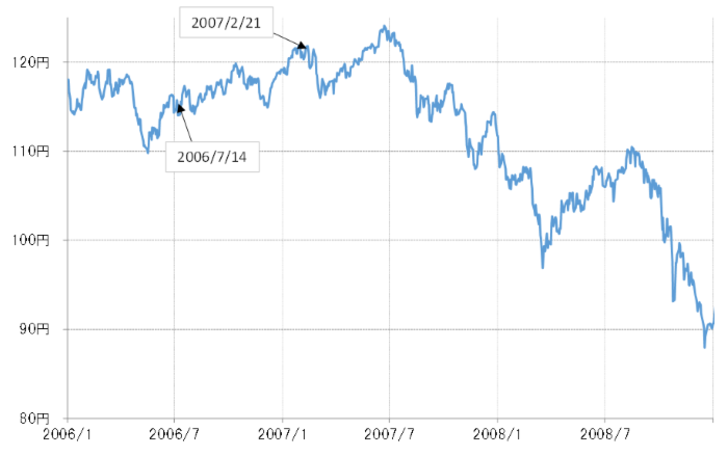

もう1つ、短期的な動きとして注目したいのが2007年2月14日の「利上げ」局面と今回の類似性だ。このケースは、2007年6月にかけて続いた米ドル高・円安トレンドの途上と位置付けられたが、その中で121円程度から115円程度への一時的な米ドル安・円高が起こった(図表2参照)。

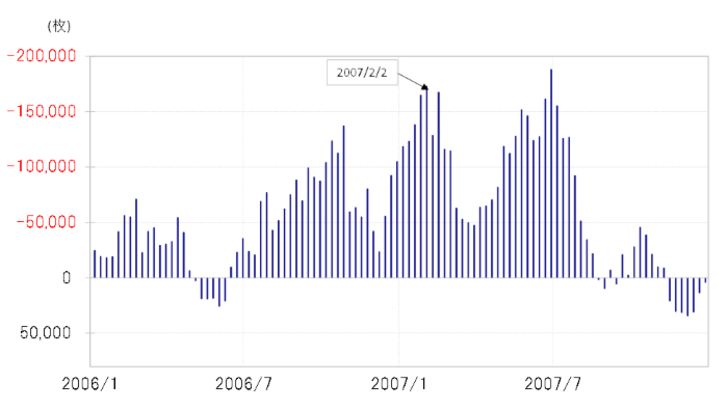

その原因は、行き過ぎた米ドル買い・円売りの反動だったのではないだろうか。CFTC(米商品先物取引委員会)統計の円売り越しは、2007年2月初めに17万枚程度でピークアウトすると、その後一旦大きく縮小に向かっていた(図表3参照)。

利上げ後、短期的な円高も

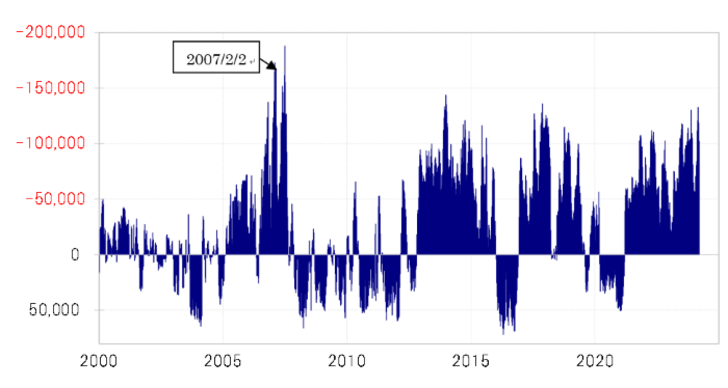

この2007年2月も、最近と同じように大幅な金利差円劣位の状況が展開しており、このため投機的円売りが急拡大していたと考えられる。円売り越し17万枚というのは、2000年以降では記録的な水準だった。そうした行き過ぎた米ドル買い・円売りの動きが、日銀の「利上げ」後に円安が伸び悩む中で修正本格化に向かい、短期的な円高をもたらしたということだったのではないだろうか(図表4参照)。

こうした点は、最近も似ている面がある。CFTC統計の投機筋の円売り越しは最近にかけて一時13万枚まで拡大したが、背景にあるのは2007年同様の大幅な金利差円劣位だろう。2007年2月のケースと同様に、目先的な円安が一巡した後は、行き過ぎた米ドル買い・円売りの修正が短期的な円高を演出する可能性はあるのではないだろうか。