株高では介入の可能性も低下=決算前の急激な変動は懸念

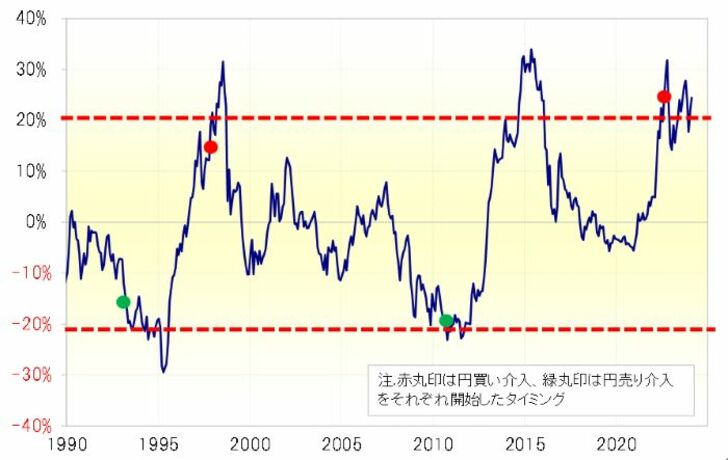

米ドル/円が改めて150円を上回ってきたが、これは過去5年の平均値である5年MA(移動平均線)を2割以上上回る動きでもある。財務省が為替介入実績を公表している1990年以降、このように米ドル/円が5年MAから±2割以上かい離したのは、これまで6回あり、うち4回で為替介入が行われていた(図表1参照)。

5年MAから2割のかい離に注目

5年MAを上下に2割以上かい離した米ドル/円の動きは、ファンダメンタルズ(経済の基礎的諸条件)からかい離した「行き過ぎた動き」として、為替介入を検討する目安になってきた可能性があると感じさせるものだろう。その観点からすると、今回の場合も介入が行われてもおかしくない段階に入っていると言えそうだ。

ただし、上述の6回の中で介入が行われなかったケースが2015年と2023年の2回あった。この2回に共通したのは円安が続く中でも、株式市場では株高傾向が展開していたということだ。

2015年にかけて展開した円安は「アベノミクス円安」と呼ばれた。安倍政権下、日銀の大胆な金融緩和とそれを受けた円安を容認することで、日本経済のデフレからの脱却を目指したのが安倍政権の経済政策「アベノミクス」と呼ばれた。その中では円安と株高がほぼ連動する展開となったが、上述のアベノミクスの主旨からすると円安に対する為替介入が行われなかったのは当然のことだっただろう(図表2参照)。

株高時の2023年は介入なし

もう1つ5年MAから2割を大きく超える米ドル高・円安が展開したにもかかわらず為替介入が行われなかった2023年のケースは、2022年のケースと比較すると分かりやすいのではないか。両者とも、米ドル高・円安が150円を超えて展開していたものの、2022年は介入が行われた。

両者の大きな違いは株価の水準だった。2022年の場合は9月から円安阻止介入に出動する前には株安が広がっていたのに対し、2023年に入り株価が一段高となったことで、11月にかけて再び150円を超える円安が広がる中でも株安への懸念は薄れていた(図表3参照)。

「怒涛の株高」時の介入はあるのか?

円安が日本経済の悪材料になっているかの目安で、株安か株高かは分かりやすいだろう。株安が広がる中では、円安阻止への世論の期待に背中を押される形で介入が行われる可能性も高くなり、株高の場合ならその逆といった面はいかにもありそうだ。

そもそも、米国やユーロ圏では2001年を最後に、すでに20年以上も為替介入は行われていない。そうした中での介入は、日本の特殊性と映る可能性もあるだろう。それでも円安への不満が高まり株安も広がるようなら通貨当局としても円安を放置できなくなるものの、株高で円安への不満が目立たないようなら介入のモチベーションが高まらないということはあるのではないか。そうした観点からすると、最近のように「怒涛の株高」が広がる中では、通貨当局として円安阻止介入を行う責任感は高まりにくいだろう。

3月期決算の輸入企業への配慮も

ただし、そうした中でも介入の可能性が出てくるとしたら、輸入企業の3月末決算への配慮といった観点はありそうだ。過去2回の為替介入局面は、2022年と2010~2011年だが、この2つの介入局面において最初の介入が行われたのはともに9月だった。これは、9月中間決算前に、急激に為替が変動することを回避する目的があったのではないか。

円安は基本的に輸入企業の決算には悪影響になる。それが急激に進むことは回避したいという考え方から、3月末までの米ドル高・円安の動き次第では為替介入に出動する可能性はあるのではないか。