120日MA、52週MAからの示唆

米ドル/円は5月以降上回って推移してきた120日MA(移動平均線)を、先週にかけて大きく割り込んできた。足元の120日MAは146.5円程度なので、一時はそれを4%近くと比較的大きく下回った(図表1参照)。

経験的には、上昇トレンドにおける一時的な下落は120日MAを大きく、長く下回らない程度にとどまる。逆に、120日MAを大きく、長く下回る動きは一時的な下落ではなく、継続的な下落、つまり上昇から下落へトレンド転換した中で起こる可能性が高かった。

その意味では、最近にかけての米ドル/円の下落は、上昇トレンドが終わり下落トレンドへ転換した可能性がある。あくまで一時的な下落なら、大幅な金利差米ドル優位を背景に、高い金利の米ドルが安くなったところは買いの「押し目買い」が有効だろう。ただ、継続的な下落、つまり米ドル下落トレンドへ転換した可能性があるなら、少しでも高いうちに米ドルを売る「戻り売り」への投資戦略の転換が必要になってきそうだ。

ただし、1つ気を付けなければならないのは、120日MAの判断はいわゆる「ダマシ」も少なくなかったということ。例えば、2022年11月以降、米ドル/円は120日MAを大きく割り込み、下落トレンドへ転換した可能性が高まった。ただ米ドル/円は、早々と2023年1月に127円で底打ちとなった。結果的に米ドル/円の下落は2022年10月151円から2023年1月127円までで、約3ヶ月、最大15%程度にとどまった。これでは米ドル下落トレンドと言うには余りに短すぎるもので、「戻り売り」が有効だったかは微妙だろう。

トレンド転換の判断に足元それぞれの指標を参照する

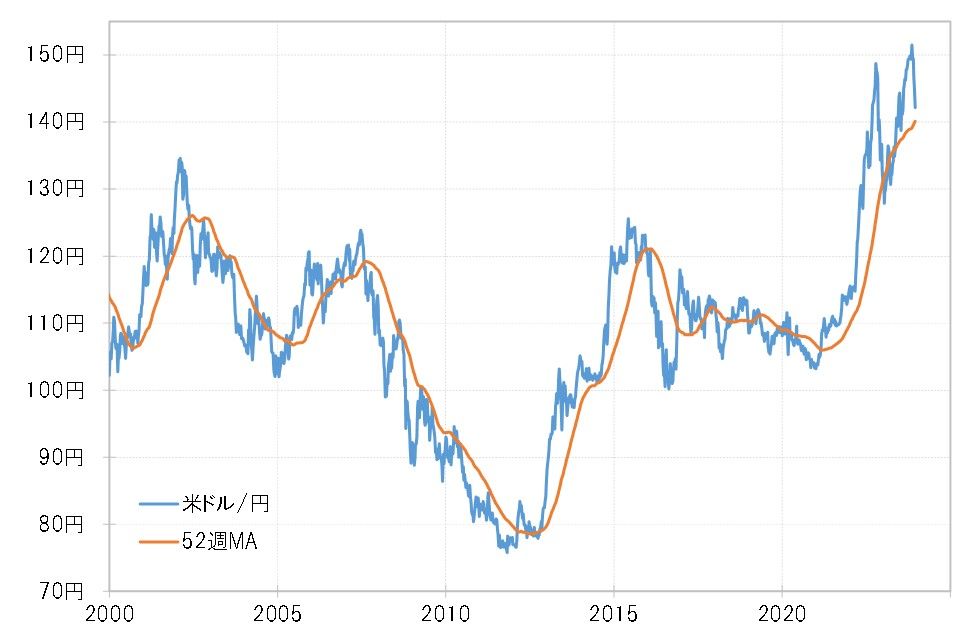

120日MAの判断に比べると、より「ダマシ」が少ないのは52週MAの判断だ。上述の2023年1月にかけての米ドル/円急落局面では、52週MAを大きく割れるには至らず、その意味では米ドル下落トレンドへの転換ではなく、上昇トレンドの中の一時的な下落に過ぎない可能性を示唆しており、結果的にはこの判断が正しかったと言えそうだ(図表2参照)。

そんな52週MAは足元で140円程度なので、米ドル/円はこれまでのところではそれを割れるには至っていない。その意味では、この52週MAとの関係で見ると、なお上昇トレンドの中の一時的な下落に過ぎない範囲の動きとも言えそうなため、「押し目買い」が有効な可能性も残っているようだ。

逆に言えば、足元で140円程度の52週MAも大きく米ドル/円が割り込む動きとなってきた場合には、120日MAの判断と合わせ、米ドル/円は下落トレンドへ転換した可能性が高まりそうだ。そうなると、大幅な金利差がある中でも「押し目買い」には慎重になる必要があり、「戻り売り」への投資戦略の転換の必要性が高まることになりそうだ。