限界に達した円安=あとは「きっかけ」待ち

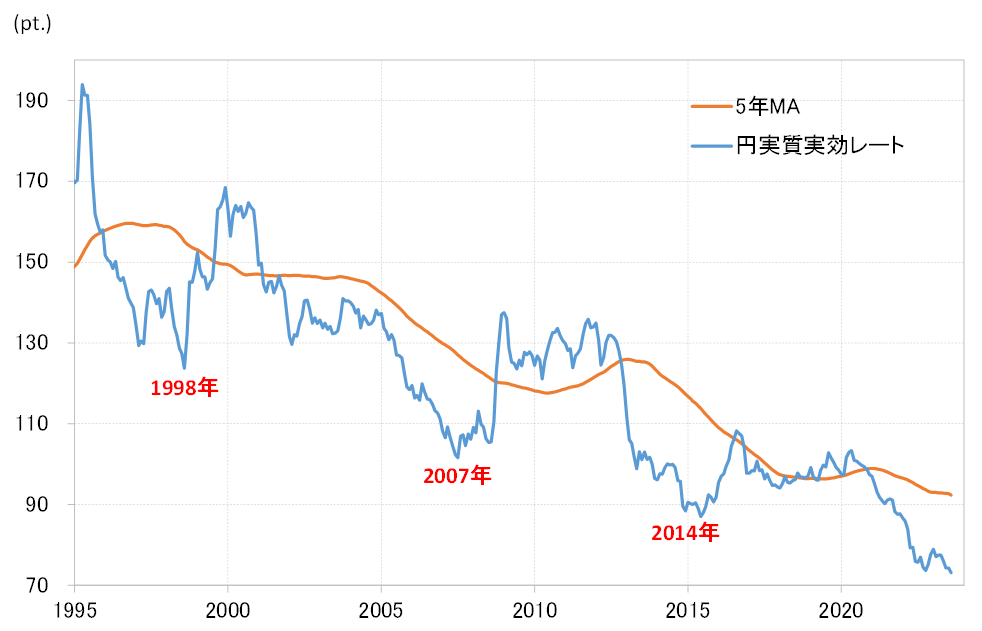

日銀が発表した8月の円の実質実効レートは73.1となり、2022年10月に記録したこれまでの最低を更新した(図表1参照)。実質実効レートは、米ドルだけでなく米ドル以外の多くの外貨に対する円の総合力を示す指標の1つである。つまり、クロス円の多くが、2022年以降の円安値を大きく更新する中で、米ドル/円も含めた総合力で見ても、8月までに円はこの間の安値を更新したわけだ。

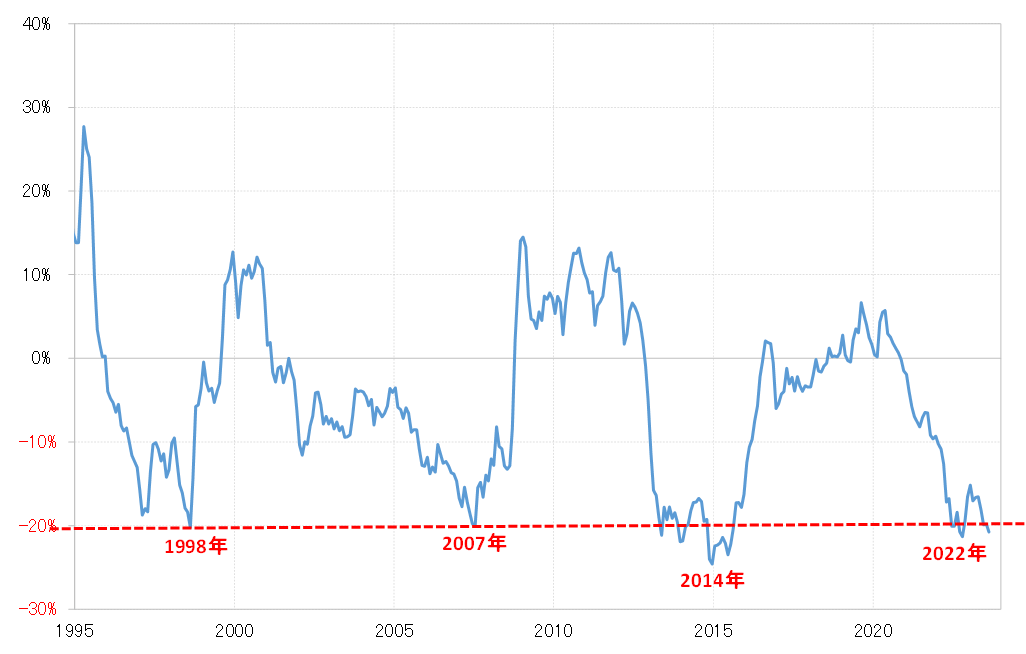

ところで、円の実質実効レートを、過去5年の平均値である5年MA(移動平均線)との関係で見ると、8月は5年MAを20.7%下回った計算になった。円の実質実効レートには、5年MAを2割程度下回ると下落が終了するパターンがこれまで確認されてきた(図表2参照)。過去のパターンを参考にすると、円安は対米ドルだけでなく、クロス円も含めた総合力で見ても限界圏に達している可能性がありそうだ。

この円の実質実効レートが、1995年以降で最も5年MAを大きく長く下回ったのは、2014年末から2015年前半にかけての局面だった。当時は、アベノミクス円安の最終局面で、日本の通貨当局も円安を容認していた。

その上で、むしろ円の実質実効レートが5年MAを2割程度下回り、経験的には円安の限界圏に達したところで、2014年10月、日銀は大胆な金融緩和の第二弾「黒田バズーカ2」を決定した。こうした中で、円の実質実効レートは5年MAを最大で24%下回る「異例の円安」が実現した。

そんな「異例の円安」の幕を下ろしたのは当時の黒田日銀総裁だった。「(実質実効為替レートについて)ここから更に円安に振れるということは、普通に考えればありそうにない」という2015年6月の黒田総裁の発言をきっかけに、アベノミクス円安は1米ドル=125円で終了するところとなった。

「(実質実効為替レートについて)ここから更に円安に振れるということは、普通に考えればありそうにない」という黒田総裁の指摘は、5年MAとの関係で見た場合はまさに「客観的事実」だった。

それにしても、この発言があった2015年6月までに円の実質実効レートは、5年MAを最大24%程度とそれまでにないほど大きく下回っていた。それはすでに見てきたように、5年MAを円の実質実効レートが2割下回り、経験的には円安の限界圏に達したところで、さらなる円安をもたらす可能性の高い「黒田バズーカ2」を行ったためだろう。

「黒田バズーカ2」は当時予定されていた消費税引き上げの経済への悪影響を緩和することが目的で、円安誘導を意識したものではなかっただろうが、円安の経験的な限界圏で大規模緩和を決定したことから、結果的に円安がオーバーシュートに向かったと考えられる。

そんな「行き過ぎた円安」に対して、2015年に入ると、アジア経済への悪影響といった「円安悪玉論」が国際的に浮上し始めた。事実として、2015年後半にかけて中国・上海株の暴落などが起こった。黒田総裁は、こうした国際環境も意識した上で、自身の発言で円安の幕引きに動き、経験的には限界を超えた動きになっていたことから、円安けん制の「口先介入」も効果的になったと考えられる。

なお、2022年10月にかけて、円の実質実効レートは5年MAを最大21%下回ったところで下落(円安)が一巡した。これは、11月に入り、米インフレ・ピークアウト感が急拡大し、米金利上昇が一巡、金利低下へ向かう見通しとなると、すでに円安は限界に達していただけに、円高(米ドル安)への転換も勢い付いたということではないか。

以上を踏まえると、円の実質実効レートが8月までに5年MAを2割以上下回り、円安がすでに総合的に限界圏に達している可能性が高い中では、足元の米ドル買い・円売り材料となっている米金利上昇などの材料の一巡次第で、円安はいつ終わってもおかしくない状況にあるのではないか。