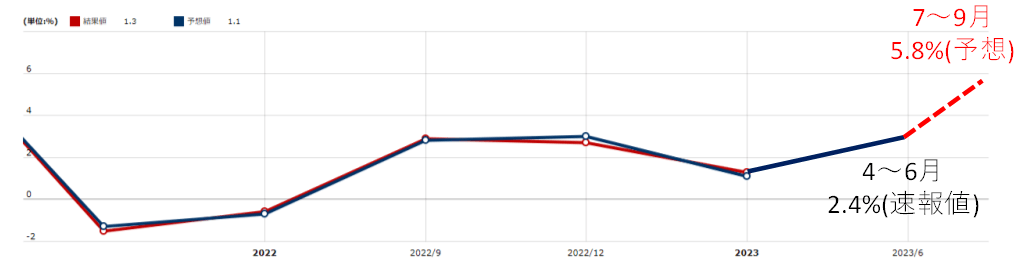

7~9月GDP成長率予想は5.8%=GDPナウ

定評のあるGDP予測モデルであるアトランタ連銀のGDPナウは、7~9月期の米GDP成長率(前期比年率)について、最新時点で5.8%に更新した(図表1参照)。米景気については、一時は金融システム不安などを受けてリセッション、景気後退に向かうとの見方も出ていたが、むしろ過熱警戒へ一変し始めた可能性がありそうだ。

米長期金利の10年債利回りは先週、一気に2022年10月頃に記録したこの間の高値更新含みの動きとなってきたが、これは足元の米景気に対する見方が予想以上のペースで上方修正されてきた影響も大きいのではないか。では、米金利、とくに景気がテーマになる局面では、米ドル/円も短中期金利以上に過敏に反応する長期金利の米10年債利回りはどこまで上がるか。

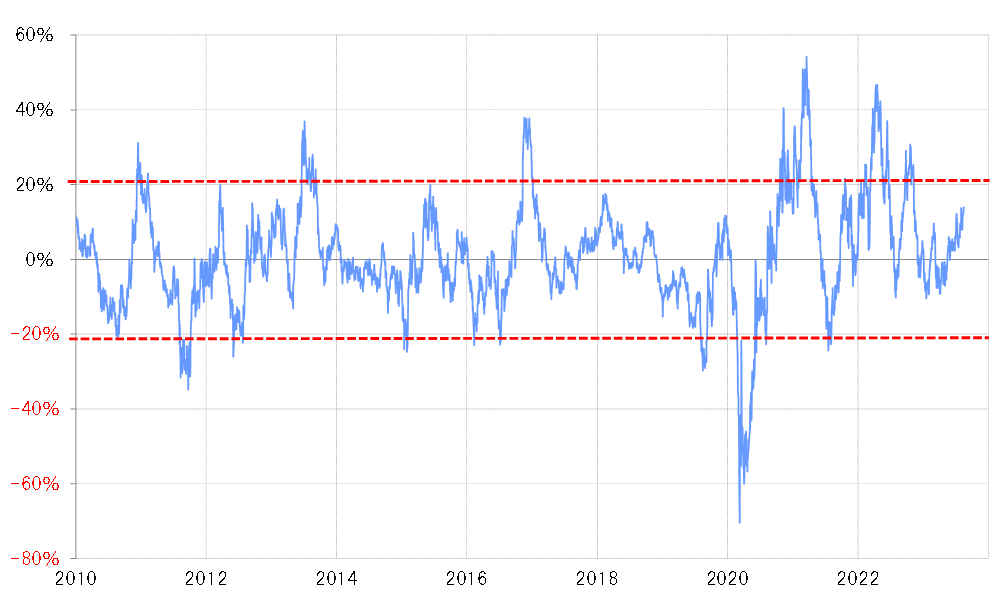

ただし、米10年債利回りは、2020年3月のいわゆる「コロナ・ショック」から比較すると3年以上で約8倍に急騰した。これを過去5年の平均値である5年MA(移動平均線)との関係で見ると、さすがに空前の「上がり過ぎ」の可能性がありそうだ(図表2参照)。

以上のように見ると、米景気が予想以上に強いとの見方が広がる中でも、すでに米10年債利回りは5年MAとの関係などで見る限り、空前の「上がり過ぎ」圏に達している可能性があることから、さらなる上昇には自ずと限度がありそうだ。

ただし、同じ米10年債利回りを、過去90営業日の平均値である90日MAかい離率で見ると、短期的な「上がり過ぎ」懸念はまだそれほど強くはないだろう(図表3参照)。すでに中長期的には空前の「上がり過ぎ」になっている可能性のある米10年債利回りだけにさらなる上昇余地は限られる見通しだが、目先的には米経済指標などの結果を受けて短期的な「上がり過ぎ」拡大に向かう可能性は残っていると言えそうだ。

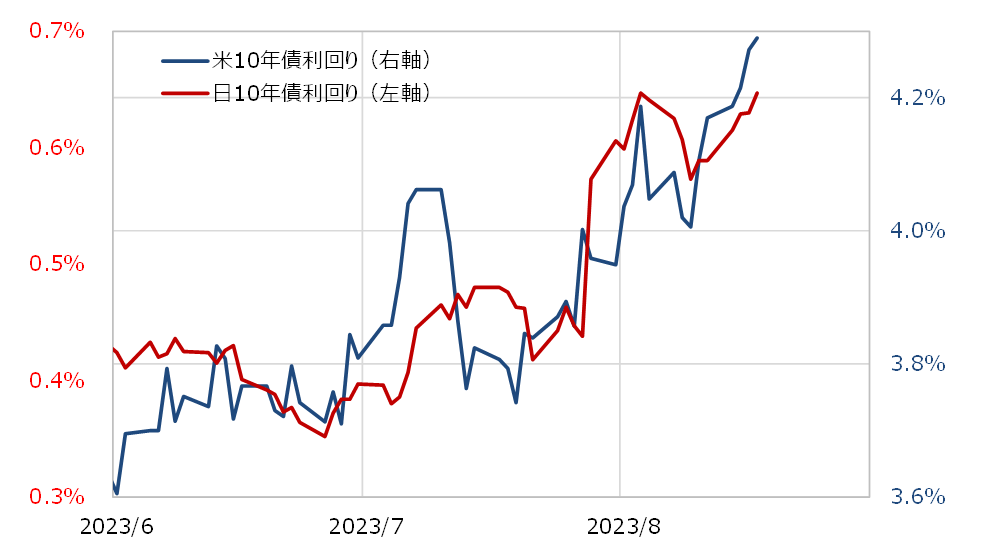

さて、7月末の日銀会合で0.5%となっている日本の10年債利回りの上限を超える上昇も一定程度容認するといった「政策修正」が行われた影響が大きいと思われるが、すでに見てきたように米10年債利回りがこの間の高値更新含みになる中で、もともと米金利の影響を受けやすい日本の10年債利回りも、すでに形式的になった上限の0.5%を大きく上回る動きとなった(図表4参照)。

ただ別の見方をすると、日本の10年債利回り0.5%上限が続いていれば、日米10年債利回り差は最近にかけてさらに拡大していた可能性が高かった。その意味では、7月末の日銀会合の「政策修正」は、円安是正をもたらすものとはこれまでのところなってはいないが、さらなる円安に歯止めをかけるといった意味では、一定程度の影響力を発揮した可能性はあったのではないか(図表5参照)。