購買力平価で考える米ドル/円の構造変化

今回のインフレは、「1980年代前半以来約40年ぶりの本格的なインフレ」と説明されるもの。この40年前のインフレ局面でも、やはり米高金利に伴う米ドル高は長期化した。

1980年代前半とは、今から見ると世界的インフレに東西冷戦の最終局面といった安全保障面での歴史的な転換点も重なったタイミングだった。冷戦の勝利を決定付ける役割を担った当時の米レーガン政権が掲げたスローガンが「強い米国、強い米ドル」。

こうして、インフレ対策の高金利に連動した米ドル高は、冷戦最終局面での米ソによる軍拡競争を受けた米財政赤字拡大に伴う金利上昇を抑制する観点でも必要とされたことで、一段と長期化した。

「行き過ぎた米ドル高」の長期化は、米国の貿易収支の著しい悪化をもたらし、冷戦勝利がほぼ確実となってきた1980年代半ばには、経常収支と財政収支の「双子の赤字」が米国における新たな重大問題となっていった。これを解決するために行われたのが、1985年の実質的な米ドル切り下げであるG5(先進5ヶ国蔵相・中央銀行総裁会議)の「プラザ合意」だった。

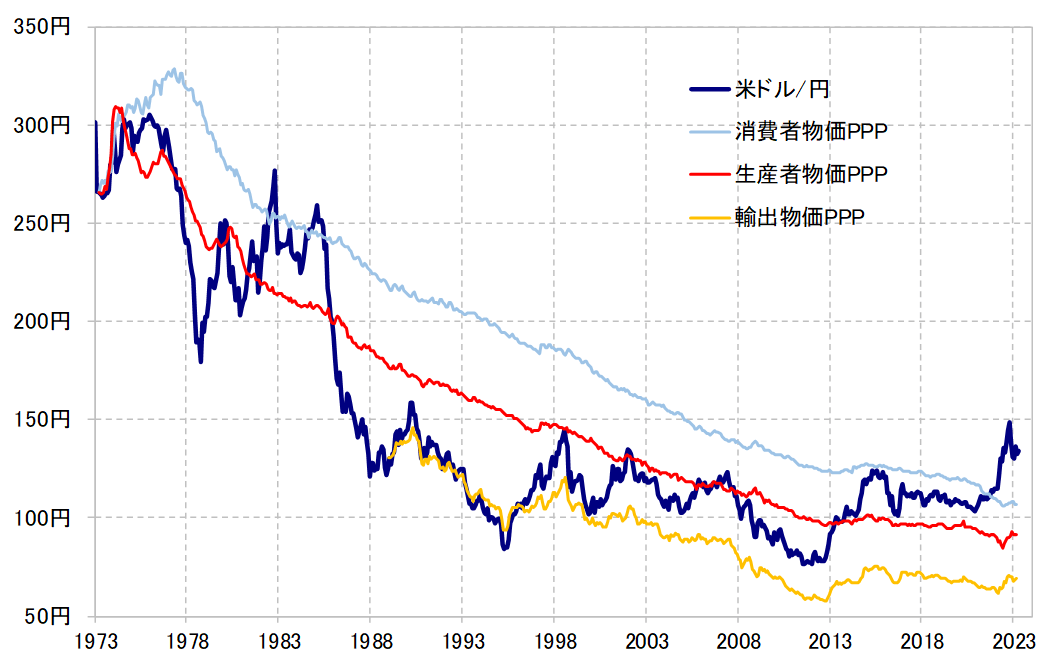

以上の歴史を踏まえた上で、米ドル/円と購買力平価との関係を見よう。変動相場制度に移行した1973年以降の米ドル/円に、3本の購買力平価を重ねたのが図表だ。この3本の中で、最も米ドル安・円高になるのが日米の輸出物価で計算した購買力平価であり、一方で最も米ドル高・円安になるのが日米の消費者物価で計算した購買力平価。

図表を見ると、1980年代前半にかけて米ドル/円は消費者物価で計算した購買力平価近辺で推移していた。ところが、1985年の「プラザ合意」、実質的な米ドル切り下げを受けて、1980年代後半から1990年代にかけて、米ドル/円は最も米ドル安・円高になる日米輸出物価の購買力平価、言い換えると「行き過ぎた米ドル安・円高」の水準まで急落した。そんな「行き過ぎた円高」が日本をそれまでの貿易黒字大国から赤字国へ転落させる一因になったと考えられる。

こうした中で、2000年に入った頃から、米ドル/円は輸出物価購買力平価と生産者物価購買力平価の範囲内を上下動するようになった。しかし、2010年以降は円高になっても輸出物価購買力平価まで達せず、円安は生産者物価購買力平価を大きく超えて消費者物価購買力平価に達するようになった。

仮に輸出物価購買力平価を「行き過ぎた円高」、消費者物価購買力平価を「行き過ぎた円安」の目安とするなら、徐々に「行き過ぎた円高」は起こらず、「行き過ぎた円安」になることが増えてきたと言えるだろう。これこそが、日本の貿易赤字への転落や低金利の長期化という経済構造変化を受けて、かつてより円高になりにくく、円安になりやすいといった数十年の長い時間をかけた変化、「構造的円安化」ではないだろうか。

2022年後半以降、150円前後まで達した米ドル高・円安は、消費者物価の購買力平価すら大きく上回った。これは、すでに述べたように米インフレ対策の利上げ長期化などに伴う循環的な米ドル高・円安の限界的動きであり、それがこのまま一段の米ドル高・円安に向かうということではないだろう。

ただし、購買力平価との関係で見ると、かつてより円高・外貨安になりにくく、円安・外貨高になりやすいといった変化が数十年の時を経て起こっていることが分かるだろう。円安・外貨高への中長期的な変化が起こっている中で、円資産のみ保有することのリスクと、資産運用としての外貨投資の必要性が高まっている可能性があるということではないか。