日本株を押し上げるか、中国の景況感改善に期待

日経平均は2022年8月高値を起点に11月の戻り高値を通る抵抗線をようやく上抜け、強い動きが続いています。1月後半から続いた長いもみ合いの期間を考えると、上にも長い伸びしろがありそうです。

さて、2月の米ISM製造業景気指数は低調でしたが、中国製造業PMIは2ヶ月連続で改善し、約10年ぶりの水準と対照的な結果となりました。

株式市場の観点から、上海総合指数をS&P500で割った相対指数と日経平均の値動きの関係をみると、2022年、日経平均が下落相場から下げ止まる場面では、上海総合指数がS&P500よりも相対的に強かった時であったことがわかります。つまり、米国株が下げても日本株が底堅かったのは近隣の中国株の相対的な強さが支えてくれていた、ということです。

それは、2023年の業種別上位の物色面からもうかがえます。株価純資産倍率(PBR)1倍割れの企業を多く含む業種が上位に目立ちますが、それだけではありません。1倍を上回る業種でも機械や電機といった中国の景況感と関係が強いハイテク業種が入っていて、年初からは中国の景況感改善を織り込む動きが続いています。

機械や電機は2022年1年間で大きく株価を下げた業種です。出遅れ感があることや、日経平均への寄与が大きい業種であるため、中国の景況感改善は日本株を押し上げるポイントになることを期待します。

米国のインフレや金利動向に不安感、米10年債利回りの動きに注目

不安要素として注視したいのは、やはり米国のインフレ・金利動向です。かつてほど、金利が上昇しても株安連鎖は生じていませんが、再び株式市場をかく乱させる不安感は残っています。しかし、この不安は期待の裏返しでもあります。

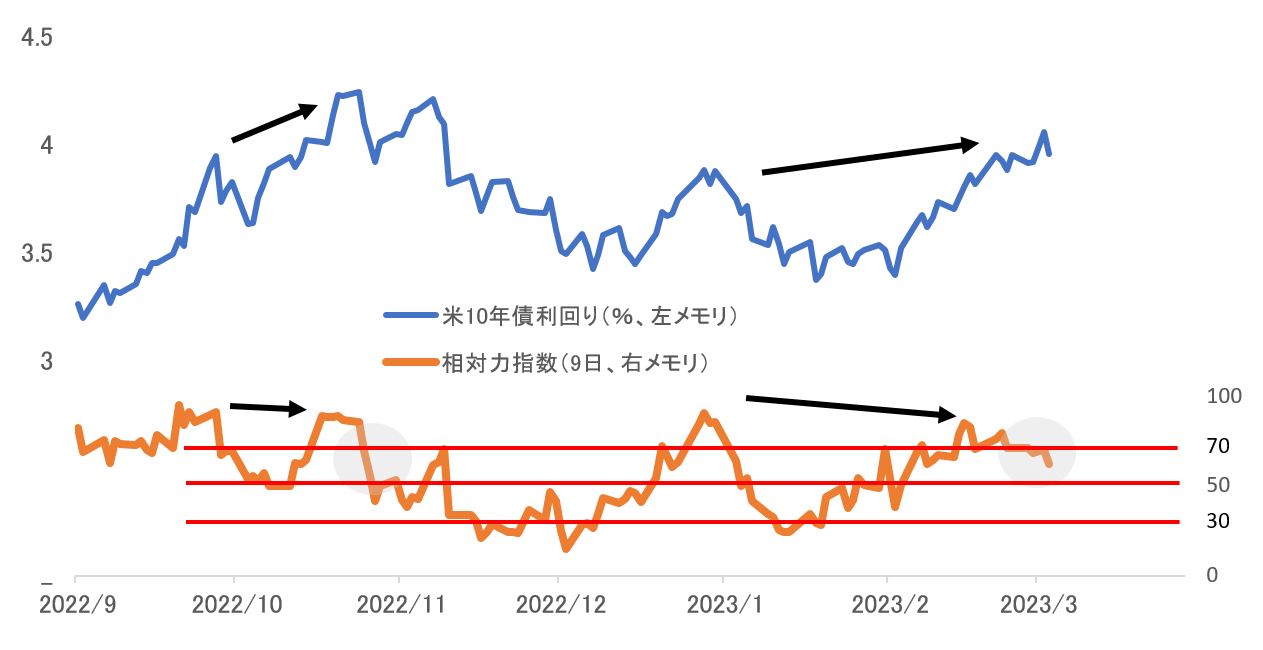

米10年債利回りの推移をRSI(相対力指数、2月9日)で分析したところ、短期的にピークを打った兆しがあります。

相対力指数は一般的には70%を上回ると上がり過ぎ、30%を下回ると下がり過ぎ、また相場の上昇、下落の勢いなどを判断するテクニカル指標です。

足元では、米10年債利回りは2022年12月の高い水準を明確に上回り、一時4%に乗せる局面になっています。ただ、相対力指数の方は12月の水準を上回れない状態で70%を下回り、ピークアウトしてきています。2022年、米10年債利回りが低下局面に移る前にも、相対力指数が先にピークを打つ、先行サインを発した経緯があります。

日経平均は過去30年程度のデータでは、3月は12ヶ月のうちで、高値と安値の変動率が11%と最も大きくなりやすい月であったことがわかります。2023年の2月は3%も動いていません。米10年債利回りが高止まり(不安)から低下(期待)に向かえば、株価の想定以上の上昇もあるでしょう。