日銀による円買い為替介入があった2022年10月21日、151円台の高値を天井に下落を続けてきた米ドル/円相場は、1月26日に127.20円台で下げ止まりました。

日銀総裁が初の経済学者である植田和男氏が起用される見込みとなり、後任人事を巡る円高リスクは、後任者の顔が見えたことで一旦沈静化したようです。足元では米金利の再上昇が為替市場のテーマとなっています。

米国インフレ低下のペースが鈍化傾向へ

2月14日に発表された米国1月の消費者物価指数(CPI)は前年比では12月の+6.5%から低下していたものの、市場予想の+6.2%を上回る+6.4%でした。前月比では+0.5%となっていたことも気がかりです。

10月をピークに前月比でのインフレの伸び率は鈍化傾向にあったものの、3ヶ月ぶりの大幅な伸びを記録したことで、インフレが再浮上するのでは?という警戒から米金利の上昇基調が強まり、米ドル/円相場が反発基調を強めています。

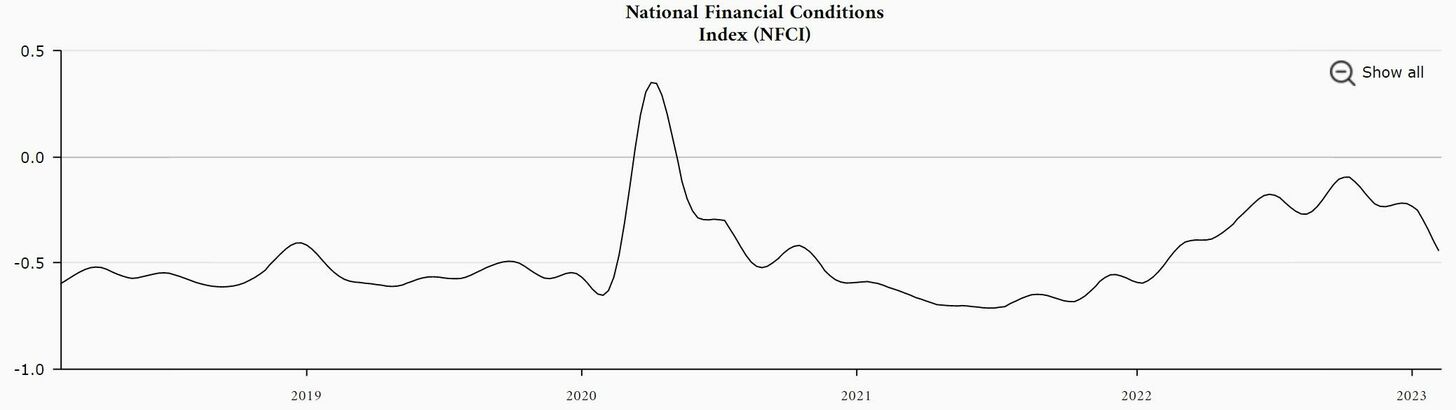

フィナンシャル・コンディション・インデックス指数は緩和的

金融環境が引き締め的であるか、緩和的であるかをみる指標として知られるフィナンシャル・コンディション・インデックス(FCI)(※1)を確認すると、2022年10月の▼0.027でトップアウトし再び下方向にトレンドが形成されています。

FCIは、リスクプレミアム等を示す各種金利のスプレッド、株価、株価変動率、為替レート、住宅価格等の指標などから算出され、現在市場での資金確保がどの程度容易であるかを示す指標で、マイナスは緩和的、プラスは引締め的であることを示します。

つまり、足元の金融市場は緩和的だということであり、インフレを長期化(再燃)させるリスクがあるとも言えます。

ターミナルレート想定が引き上げられるか

2月の米連邦公開市場委員会(FOMC)では「ディスインフレ」という言葉を多用し、インフレのピークアウトを印象付けたパウエル米連邦準備制度理事会(FRB)議長でしたが、強かった雇用統計やCPIの数字を受けて、市場はすでにFOMCが想定するターミナルレート(※2)を超える水準までの政策金利の引き上げを織り込み始めました。

3月、5月、6月と後3回、それぞれ0.25%利上げすることによって、6月時点で政策金利は5.25~5.5%まで上昇すると金利先物市場は見ています。12月FOMCでのターミナルレート想定は5.1%でしたが、これが引き上げられる可能性が出てきました。

2月24日は、米ドル/円相場次の注意日か

足元では米金利が上昇を始めたことから、日米金利差拡大を材料に米ドル/円相場が反発基調にあります。

1月の安値127.20円水準を割り込むような円高は、日銀の政策転換が具体的になるなど新たな材料が出てくるまではなさそうです。ただし、2月24日に衆参両院の議院運営委員会で日銀正副総裁候補者から金融政策に関する、所信聴取と質疑が予定されており、報道によるヘッドラインリスクが高まると考えられます。

就任前の所信表明ですので大きく円高へとトレンドが発生することは考えにくいのですが、米ドル/円相場のボラティリティの上昇には注意が必要です。

(※1)Chicago Fed National Financial Conditions Index (NFCI)

https://fred.stlouisfed.org/series/NFCI

(※2)ターミナルレートとは、利上げの最終着地点