過去の類似ケースを考察

2002年7月のケース

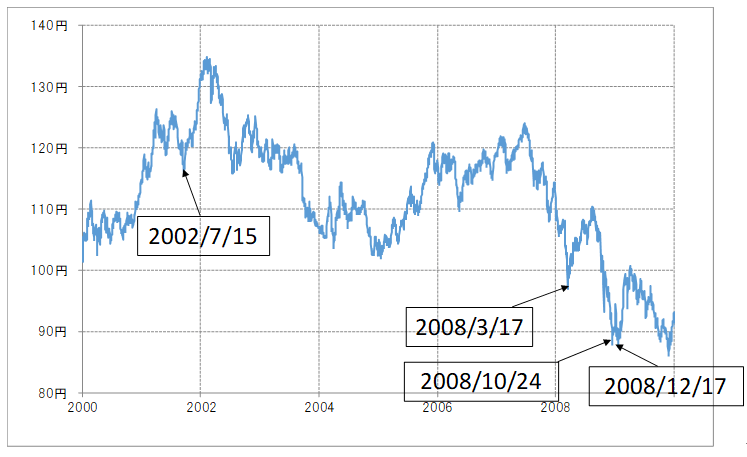

2002年1月に135円で米ドル高・円安トレンドが終了し、新たな米ドル安・円高トレンドが始まった。米ドル/円の下落が拡大する中で、5月に125円を割れるところから早速日本の通貨当局は円高阻止の介入に出動した。この介入は6月にかけて続いたが、それでも米ドル安・円高は止まらず120円も大きく割り込んできた。

そんな米ドル安・円高は7月中旬に115円で一巡となった。当時は、7月16日に行われたグリーンスパンFRB(米連邦準備制度理事会)議長の議会証言などがきっかけになったと説明されたが、具体的にどんな発言が米ドル下落一巡のきっかけになったかははっきりしない。

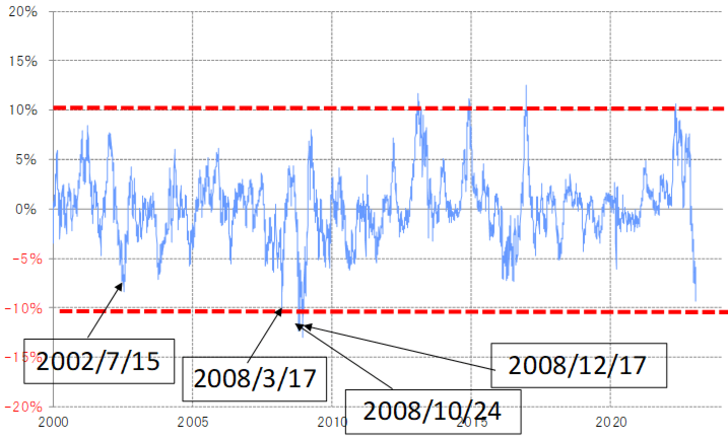

当時、米ドル/円の90日MAかい離率は、7月15日にマイナス8%以上に拡大した(図表1参照)。介入でも止まらなかった米ドル安・円高だったが、短期的な米ドル「下がり過ぎ」懸念が強まる中、注目材料が出尽くしたところで基本的には自然に止まったということではなかったか。

2008年3月と10月のケース

2008年3月と10月の米ドル/円急落は、90日MAかい離率がマイナス10%前後まで拡大したところで一巡したが、比較的分かりやすい米ドル急落一巡の「きっかけ」もあった。2008年3月は、当時、米系投資銀行のベアスターンズ経営破綻が懸念される中で米ドルも急落していたが、JPモルガンによる救済合併決定の報道が「下がり過ぎ」の米ドルが一旦底を打つきっかけとなった。

その後、同年9月に米系投資銀行のリーマン・ブラザーズが経営破綻となり、いよいよ「リーマン・ショック」最大の暴落相場が10月にかけて広がるところとなった。そんな米ドル暴落も、10月下旬に一服したが、きっかけは10月27日にG7(先進7ヶ国財務相会議)が緊急声明を発表したことだった。

以上から分かるのは、最近のように米ドル/円の90日MAかい離率がマイナス10%前後まで拡大した短期的な米ドル「下がり過ぎ」局面では、分かりやすいきっかけがあれば、「下がり過ぎ」が一巡し反発に転じやすい。しかし、状況によっては特にきっかけがなくても、材料出尽くしで自然に反転することもありえるということだ。

その上で、「下がり過ぎ」が一巡した米ドルは、その反動から基本的には90日MAを回復するまで反発し、改めて米ドル安値を更新するまでは半年から1年以上と長い時間がかかっていた(図表2参照)。このパターンを今回に当てはめると、米ドル下落一巡後は140円程度まで反発し、改めて米ドル安値を更新するのは早くても半年後、場合によっては2024年以降といった見通しになる。