米ドル下落局面のプライス・パターン

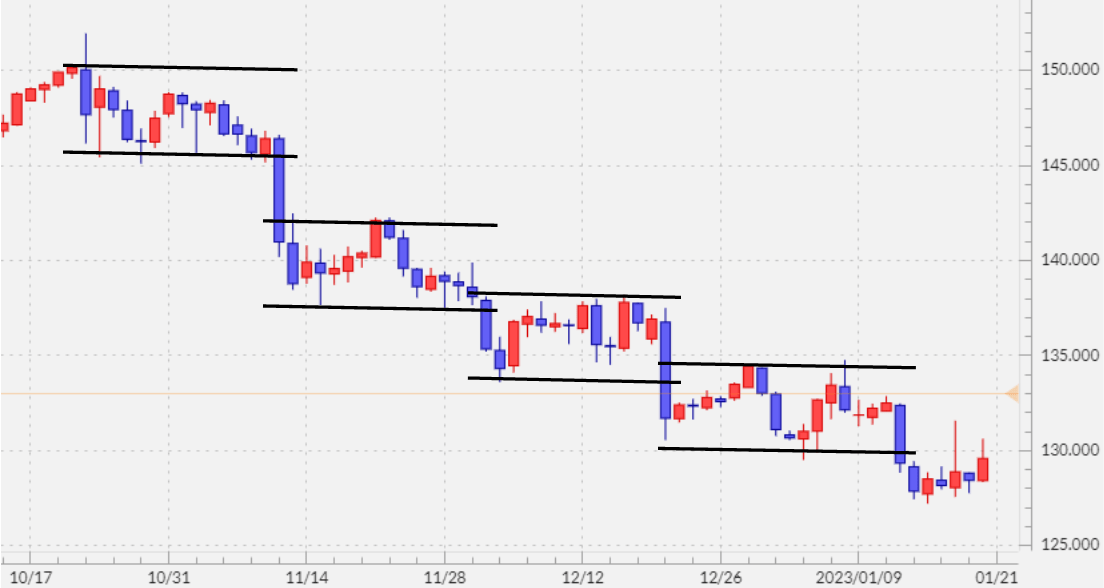

2022年11月からの米ドル/円の下落局面では、似たようなプライス・パターンが繰り返されてきた。米ドルが安値を付けてから、10~15営業日程度、4~5円レンジでのもみ合いを経て米ドル一段安に向かうというパターンだ(図表1参照)。

このパターンが続いているなら、現時点での米ドル安値は、1月16日の127.2円程度なので、それから12営業日目となる2月1日のFOMC(米連邦公開市場委員会)前後に、米ドルは安値更新で一段安に向かうといった見通しになる。

なお、2022年11月以降でこれまでレンジの米ドル下放れが起こったタイミングは、2022年11月10日、同12月1日、同12月20日、そして2023年1月12日だった。このうち、2022年11月10日と2023年1月12日は米CPI(消費者物価指数)発表があった日、そして2022年12月1日はパウエルFRB(米連邦準備制度理事会)議長発言、2022年12月20日は日銀のYCC(イールドカーブ・コントロール)見直しがあった日だ。

以上のように見ると、2~3週間、4~5円レンジでのもみ合いでエネルギーを蓄え、注目イベントを材料に米ドル一段安が起こるといったパターンが繰り返されてきたと考えられる。今週は、2月1日のFOMC、2日のECB(欧州中央銀行)理事会、3日の米雇用統計発表など注目イベントが目白押しだけに、それらを手掛かりに、1月16日以降、127.2~131.5円といった4円程度のレンジを一進一退しながら、蓄えられたエネルギーの発散でレンジ・ブレークが起こる可能性はありそうだ。

ただこのようなレンジ・ブレークが、これまでと同様に米ドル安方向となるかは微妙かもしれない。既に米ドル下落局面が約3ヶ月も続く中で、米ドル/円を取り巻く状況にも幾つかの「変化」が見られるからだ。

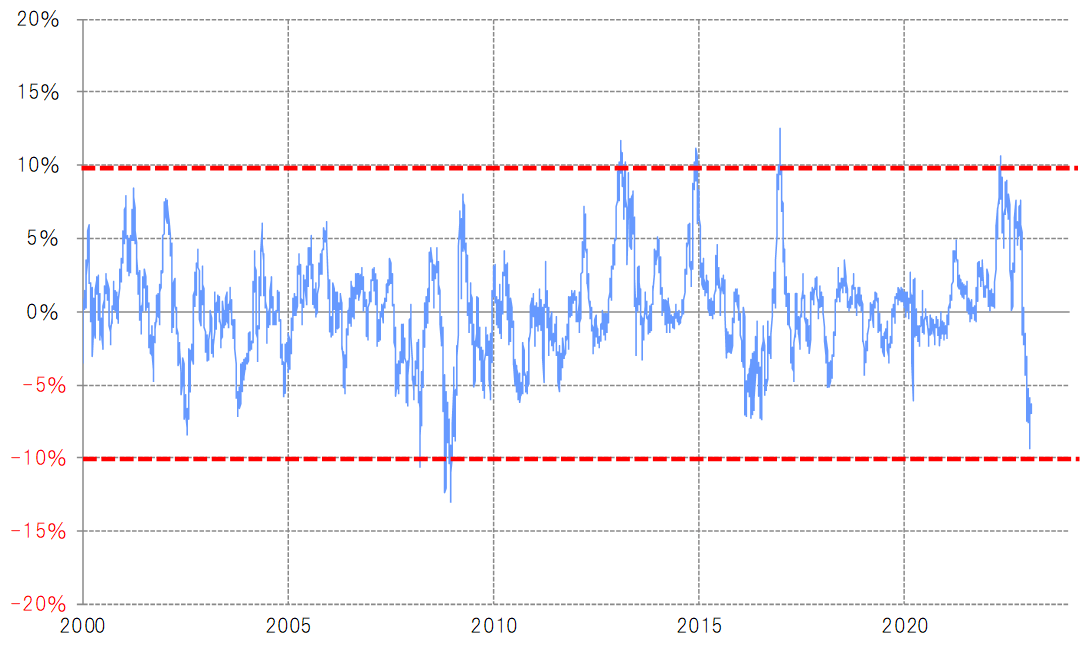

その1つは米ドルの短期的な「下がり過ぎ」懸念だ。米ドル/円の90日MA(移動平均線)かい離率は一時マイナス10%近くまで拡大、さすがに短期間に米ドル下落が広がったことで、経験的には米ドルの「下がり過ぎ」懸念が強くなってきた(図表2参照)。

こうした中では、仮にレンジを米ドル安方向に抜けたとしても、それにより米ドル「下がり過ぎ」を極めて米ドル下落は一段落する可能性もありそうだ。もしくは、「下がり過ぎ」の修正により、今回のレンジ・ブレークはこれまでとは逆の米ドル高方向ということもあり得るだろう。

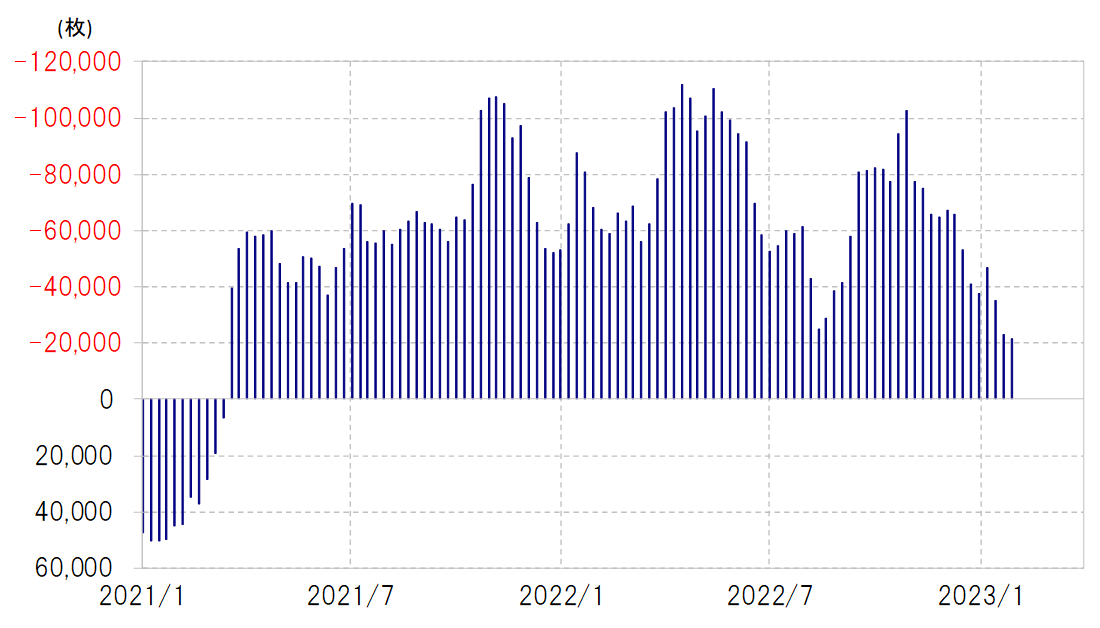

もう1つの「変化」は円売りポジションだ。CFTC(米商品先物取引委員会)統計の投機筋の円ポジションを参考にすると、2022年11月以降米ドル急落が始まった当初は、円売り・米ドル買いに大きく傾斜していた(図表3参照)。その意味では、米ドル安・円高に大きく動き出した当初は、米ドル買い・円売りに傾斜し過ぎたポジションの反動の影響も大きかったと考えられた。

ただ約3ヶ月も米ドル安・円高傾向が続く中で、米ドル買い・円売りに大きく傾斜していたポジションも是正されてきたようだ。CFTC統計の投機筋の円売り越し(米ドル買い越し)は、2022年10月末に比べて足元では5分の1程度に縮小した。円「売られ過ぎ」の反動で円買いが急拡大するといった構図は、さすがに変わったと言えるのではないか。