直近のJ-REIT価格動向

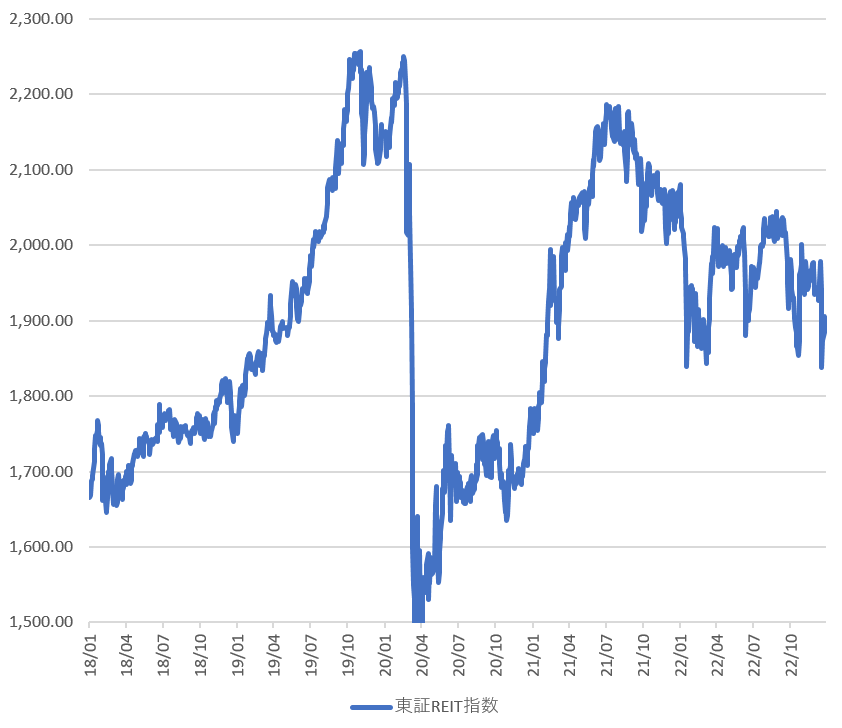

年初からのJ-REIT価格は、軟調な動きとなっている。東証REIT指数は、日銀が政策変更を公表した2022年12月20日に1,838ポイントまで下落した後、12月28日には1,900ポイント台を回復したが、その後は下落基調となり1,850ポイントを挟んだ値動きとなっている。

現在の東証REIT指数1,850ポイント程度は、コロナ禍の影響を過剰に懸念していた2020年を除けば、2019年以来4年ぶりの水準まで下落(図表1)している。

※図表の視認性優先のため、グラフ下限以下の指数値となっている時期がある

しかし、米国10年債利回りが一時期よりは低下しているものの、3.5%程度と高い水準で推移している。従って、大幅な価格上昇を牽引する外国人投資家の買越し基調が続くことは当面期待できないものと考えられる。

利回り面で見れば割安感が強い銘柄も多い

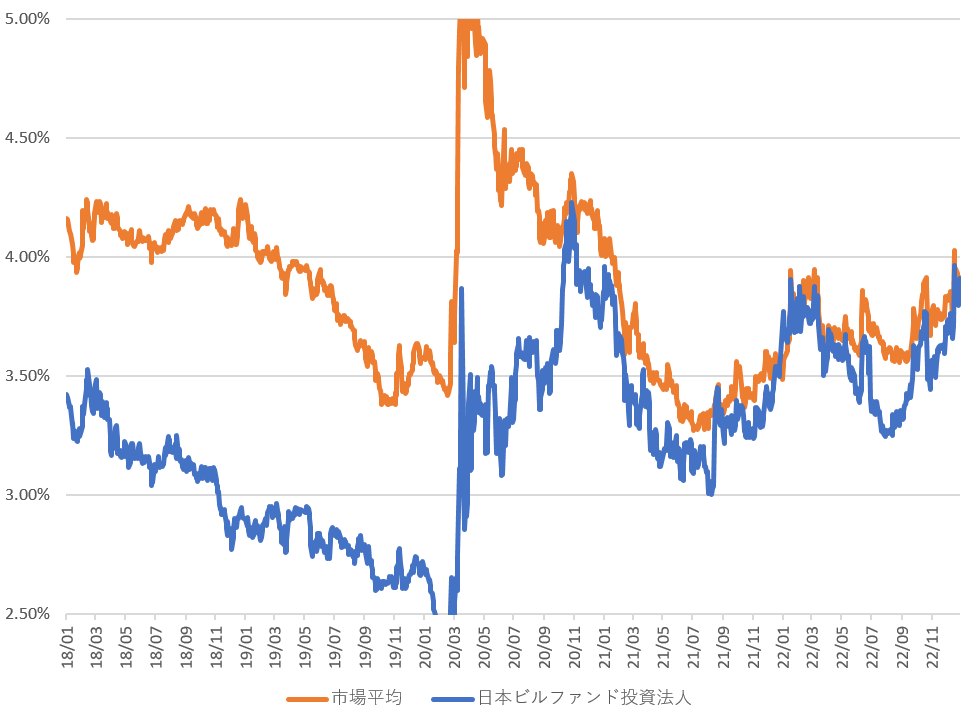

その一方、利回り面から見れば、指数値と同様に2019年初の水準となっており(図表2)過熱感は解消したと言えるだろう。また2023年に東京での大規模オフィス供給が懸念されているオフィス系銘柄も、利回り面では既にその影響を織込んでいると考えられる。

※図表の視認性優先のため、グラフ上限以上の指数値となっている時期がある

例えば、オフィス系銘柄を代表する日本ビルファンド投資法人(8951)(以下NBF)の利回りは市場平均と同様の水準まで高くなっている。図表2の通り2021年までは市場平均と比較すると0.5%程度低い利回りで推移していたことを考慮すれば、利回り面では分配金が今後減少することを織込んでいるとも言える。

さらにNBFは、潤沢な物件売却益による内部留保を活用して、当面の分配金下限を11,500円としている。この分配政策をどの時期まで継続するか未定となっている部分はあるが、内部留保の水準から見れば2023年中だけでなく、2024年も継続は可能となっている。この点から見ると、NBFは割安感が高くなっていると考えられる。

全ての銘柄がNBFのように潤沢な内部留保を持っているというわけではないが、不動産売買市場が急速に減速しない限り、今後も物件売却益による分配金の下支えは可能と考えられる。

つまりNBFと同様に過剰にリスクを考慮され、割安感が高くなっている銘柄も多くなっている。従って、利回り投資商品としてJ-REITを見れば、中長期的な投資も可能な時期に戻ってきたと考えられる。今後のコラムではNBF以外にも、割安感が生じている銘柄を取り上げていきたいと考えている。