金利差からかい離し、米ドル/円急落

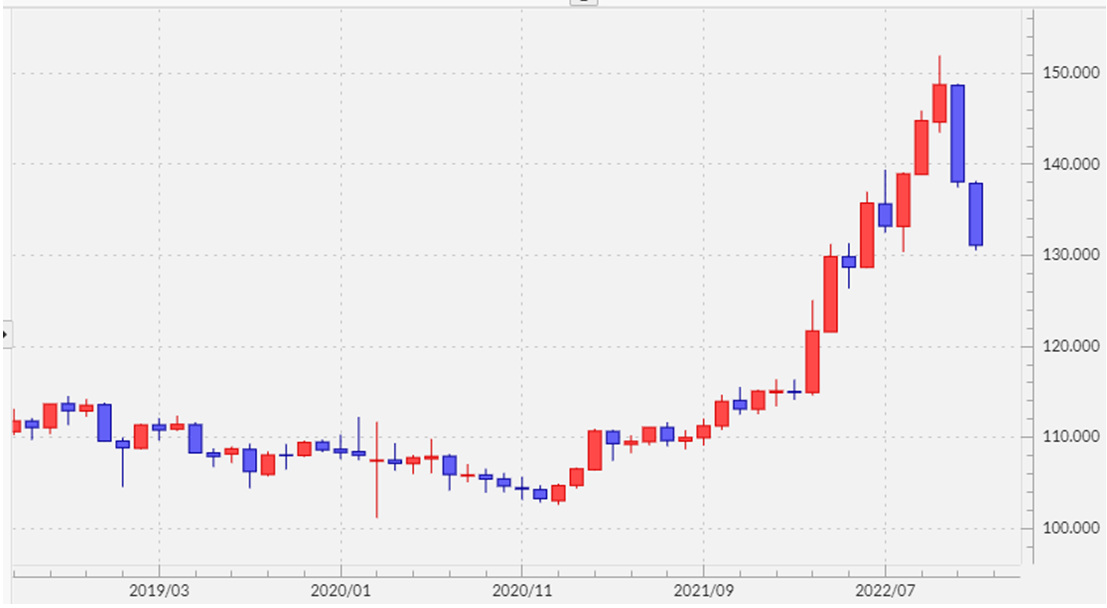

2022年12月の米ドル/円は、130円割れ寸前まで一段安となりました(図表1参照)。米ドル/円は、2022年10月には、1990年以来、約32年ぶりの150円を超えるまで上昇しましたが、その後の2ヶ月でそれまでの1年間での上げ幅のほぼ半分の水準まで一気に急落しました。

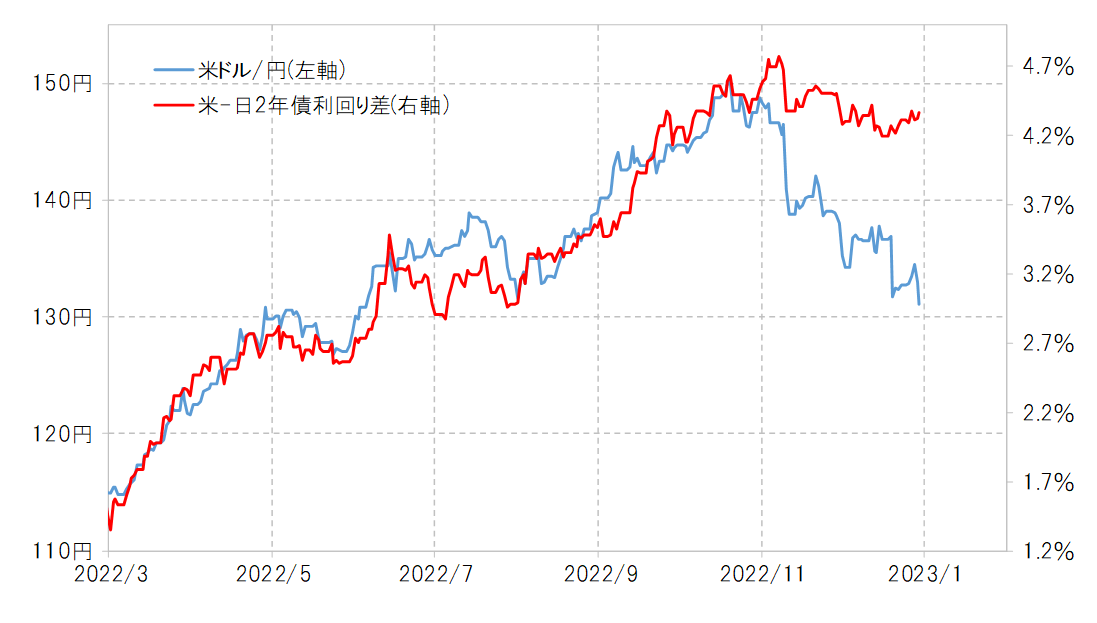

このような11月以降の米ドル急落の大きな特徴は金利差からのかい離でした。金融政策を反映する日米2年債利回り差の米ドル優位は、11月以降も小幅な縮小にとどまりました(図表2参照)。

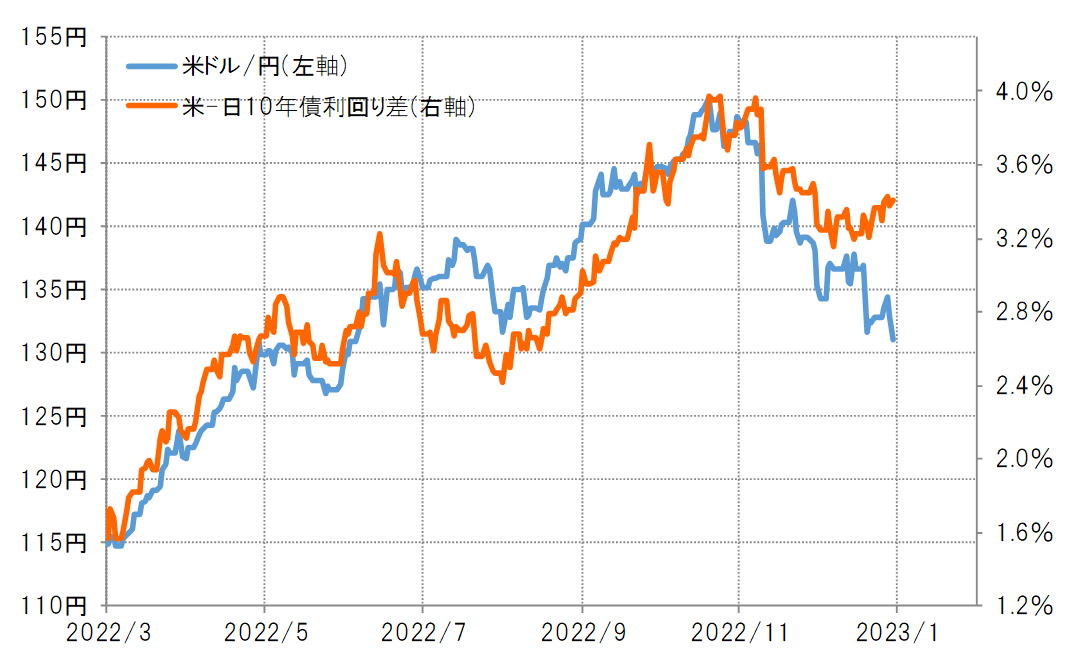

また、日米10年債利回り差米ドル優位は、一時は9月以来の水準まで縮小しましたが、それでも130円割れ寸前までの米ドル急落を正当化するものではありませんでした(図表3参照)。

図表3の通り、日米10年債利回り差と米ドル/円のかい離は、特に12月後半以降大きく広がりましたが、これは12月20日の「日銀サプライズ」の影響が大きかったでしょう。この日、日銀は長期金利の上昇を抑制してきたYCC(イールドカーブ・コントロール)の見直しを予想外のタイミングで決定しました。これにより、10年債利回りの許容上限は0.25%から0.5%へ拡大しました。

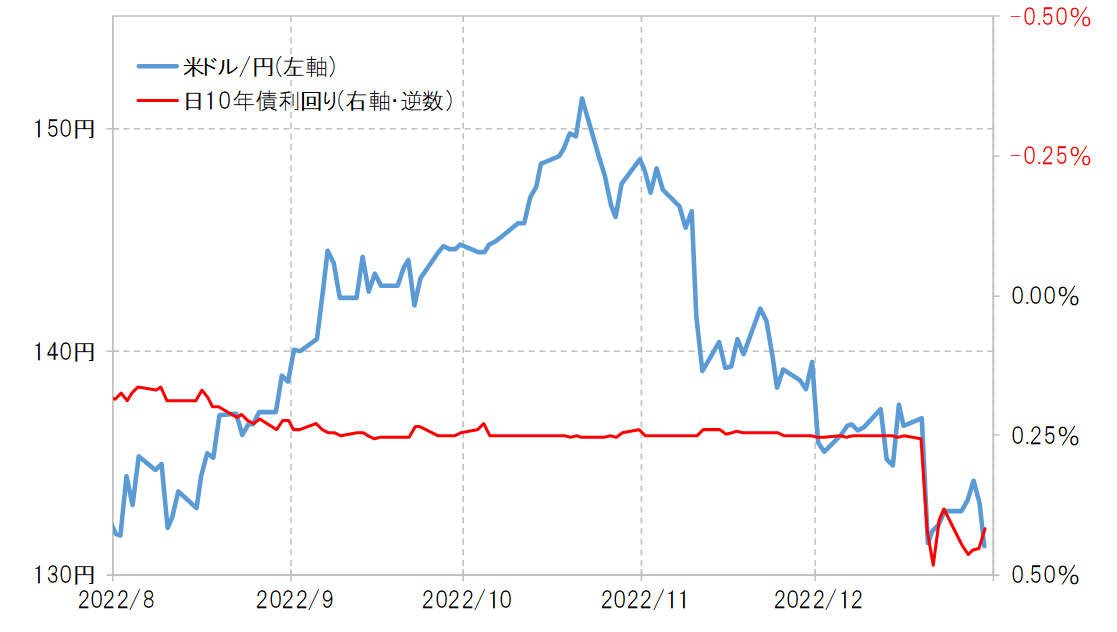

これを受けて、12月の米ドル/円は137円程度から130円割れ寸前まで急落となりましたが、これは日本の10年債利回り上昇に連れた円高と見られました(図表4参照)。

実は、米10年債利回りも上昇傾向となったため、金利差で見ると大幅な米ドル安・円高をもたらすような米ドル優位縮小とはなりませんでした。あくまで「サプライズ」ということから、日本の金利上昇に円買いのみでの反応となったということであり、この金利差から見た米ドル「下がり過ぎ」、円「上がり過ぎ」は今後修正される可能性があるかもしれません。

以上見てきたように、金利差との関係で見ると、2022年11月以降の米ドル安・円高はかい離が目立ち、行き過ぎの懸念があります。ただ、ユーロ/米ドルと金利差の関係は異なります。

金利差から見ると違和感のないユーロ高・米ドル安

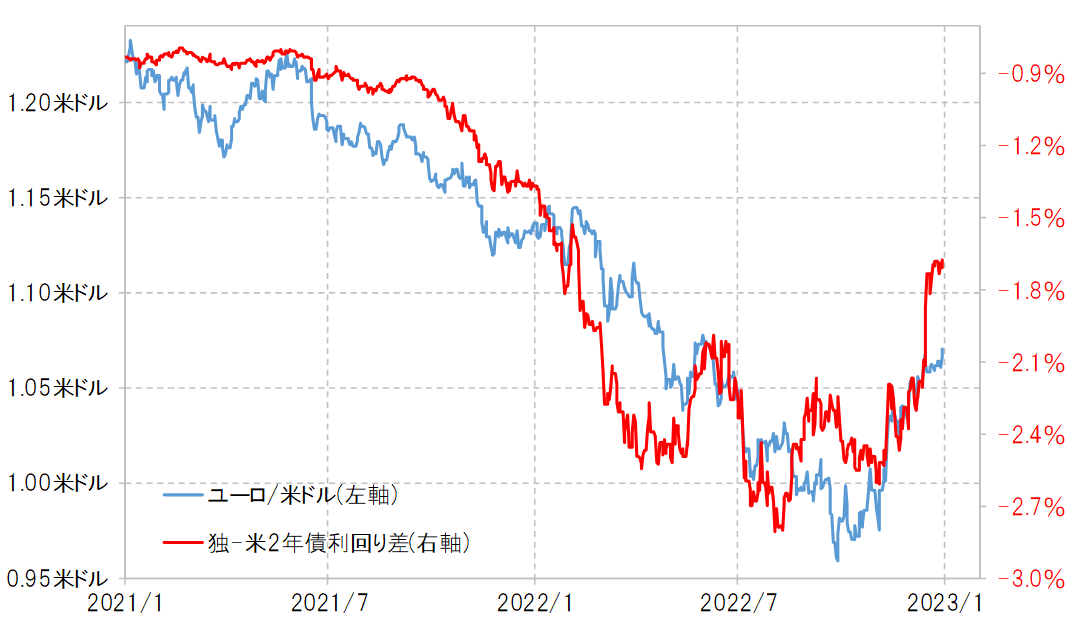

ユーロ/米ドルも一時は約半年ぶりの1.07米ドル台を記録するなど、11月以降大きくユーロ高・米ドル安へ戻しました。ところが、独米2年債利回り差ユーロ劣位は、さらに2022年2月以来の水準まで縮小したのです。金利差との関係からすると、ユーロ高・米ドル安の動きは正当化されるだけでなく、もっと進んでもおかしくないのかもしれません(図表5参照)。

金利差ユーロ劣位が急ピッチで縮小しているのは、欧米の金融政策の見通しが影響している可能性があります。FRB(米連邦準備制度理事会)は2022年12月から利上げ幅を縮小、さらに2月のFOMC(米連邦公開市場委員会)では一段と利上げ幅を縮小するとの見方も出てきたことで、次回の利上げ幅はECB(欧州中央銀行)が上回る可能性も出てきました。

このようにある程度金利差で裏付けられた米ドル売り・ユーロ買いが、米ドル下落相場を主導し、それが米ドル/円にも波及することで、米ドル/円の場合は金利差から見ると行き過ぎた米ドル安・円高が続いている可能性もあるのではないでしょうか。

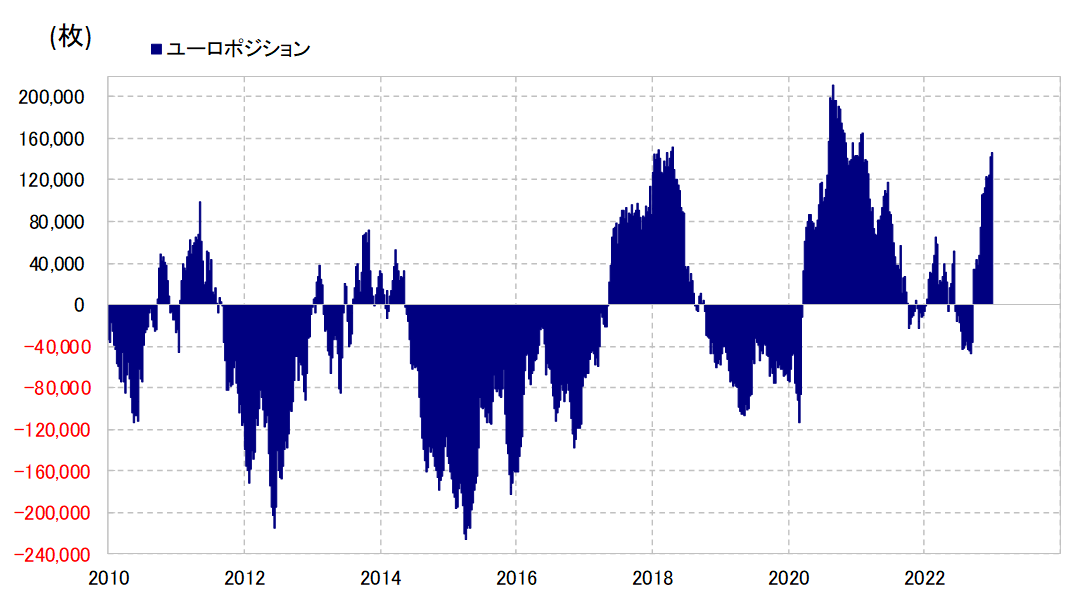

金利差から見ると違和感のないユーロ高・米ドル安ではありますが、この2ヶ月急ピッチで進んできたことから、徐々に米ドル「売られ過ぎ」、ユーロ「買われ過ぎ」の兆候も出てきました。ヘッジファンドなどの取引を反映しているCFTC(米商品先物取引委員会)統計の投機筋のユーロ・ポジションは、ユーロ買い越しが足元で14万枚以上に拡大、経験的には「買われ過ぎ」への懸念が強まってきたといえそうです(図表6参照)。

米ドル下落相場は、それを主導する米ドル売り・ユーロ買いがどこで一巡するかが注目されるところとなりそうです。そして、米ドル安・ユーロ高が一巡すると、米ドル/円の場合は金利差から見て、行き過ぎた米ドル安・円高が修正される可能性が注目されるようになるのではないでしょうか。以上を踏まえ、1月の米ドル/円は128~138円のレンジで予想したいと思います。