円高リスクで何を注目するか

米ドル/円は、11月10日の米10月CPI(消費者物価指数)発表をきっかけに大きく米ドル安・円高の動きとなった。これによって、改めて確認されたのは、一時150円を超えるまで進んだ歴史的な米ドル高・円安において、日銀の金融緩和継続の影響は、基本的には限定的だったということではないか。

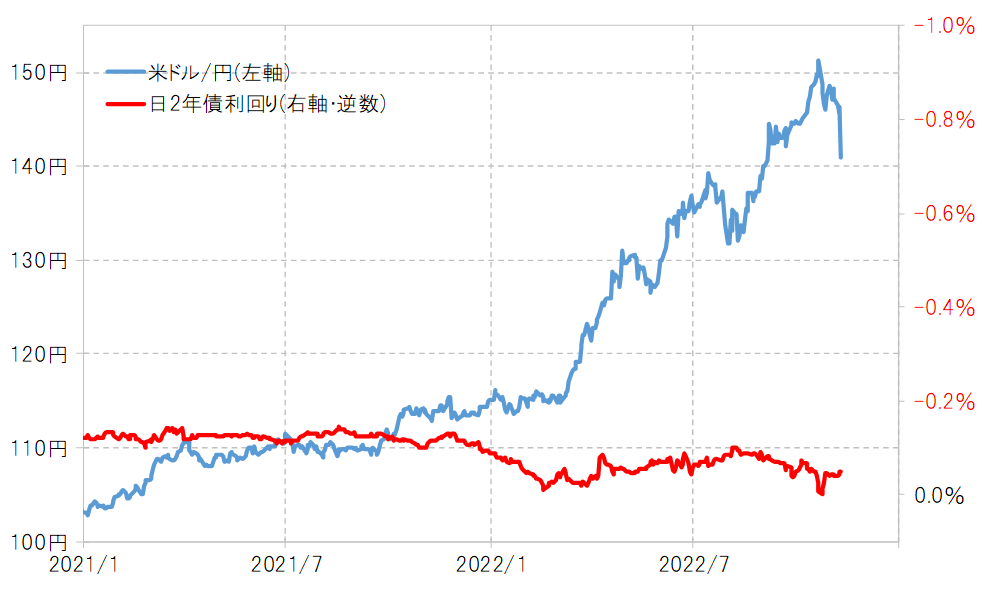

2021年から急ピッチで展開した米ドル高・円安に、日銀の金融政策を反映する2年債利回りを重ねてみても、両者の間に関係性はほとんど見られない。その上で、先週起こった米ドル/円の急落も、日本の2年債利回りでは説明できないものだった(図表1参照)。

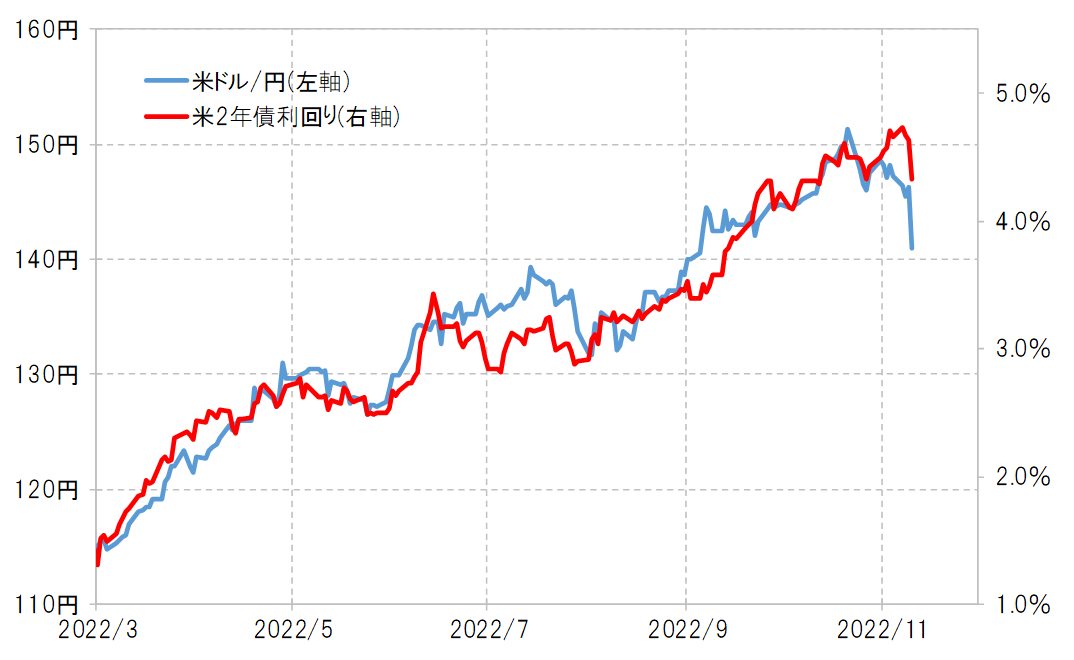

日銀が金融緩和の修正を行ったわけでもないのに、なぜ急に円急騰が起こったか。少なくとも、そのきっかけを説明できそうなのは11月10日のCPI発表を受けた米金利の低下だった。これによって、改めて確認されたのは、一時150円を超えるまで展開した歴史的米ドル高・円安においては、やはり日本より米国の金融政策の影響が大きいということだった(図表2参照)。

改めてこのようなことを確認したのは、多くの日本のメディアの報道では、この円安は日銀の金融緩和継続の影響が大きく、それが変わらなければ円安も変わらないといったインプリケーションになっている感じがあったためだ。

先週から起こった円急騰は、日銀の金融緩和が変わらなくても、米インフレ指標の結果などを受けた米金融政策の見通し次第では、このような円安から円高への急転換も起こることの再確認でもあったのではないか。

その上で、改めて米ドル/円と米2年債利回りの関係を見ると、両者のかい離も目立ってきた。簡単な言い方をすると、米金利の低下以上の米ドル下落となったように見える。これは、この間の米ドル急落が、それまでと異なり、米金利低下とは別の要因、例えば日本の個人投資家の年末にかけてポジションを手仕舞うといった要因も働いた可能性を感じさせるだろう。

それとともに、11月FOMC(米連邦公開市場委員会)が示したように、米国の金融政策を受けたFFレートが一段と上昇する見通しならば、その影響を強く受ける米国の短中期金利もこの間の高値を更新する可能性がある。そして、それに連れる形で、米ドル/円が米ドル最高値更新含みになる可能性もまだ残っているのではないか。