直近のJ-REIT価格動向

J-REIT価格は、米国長期金利に左右される展開が続いている。東証REIT指数は9月下旬から下落傾向が続き、10月17日には4ヶ月ぶりに1,900ポイント台を割り込んだ。10月24日には1,854ポイントまで下落したが、その後に米国10年債利回りが低下すると反発し、10月26日は前日比3.5%高い1,936ポイントとなった。

米連邦準備制度理事会(FRB)の利上げ継続方針は、当面続くものと考えられるため、米国長期金利がまた上昇基調となれば、J-REIT価格の再下落は避けられない。

従ってFRBがインフレ抑制だけなく、景気や雇用情勢への悪影響を考慮するようになる時期までは6月中旬や9月下旬のようにJ-REIT価格の動きが激しくなることも想定しておく必要がありそうだ。

投資信託の買越しがJ-REIT価格を支える

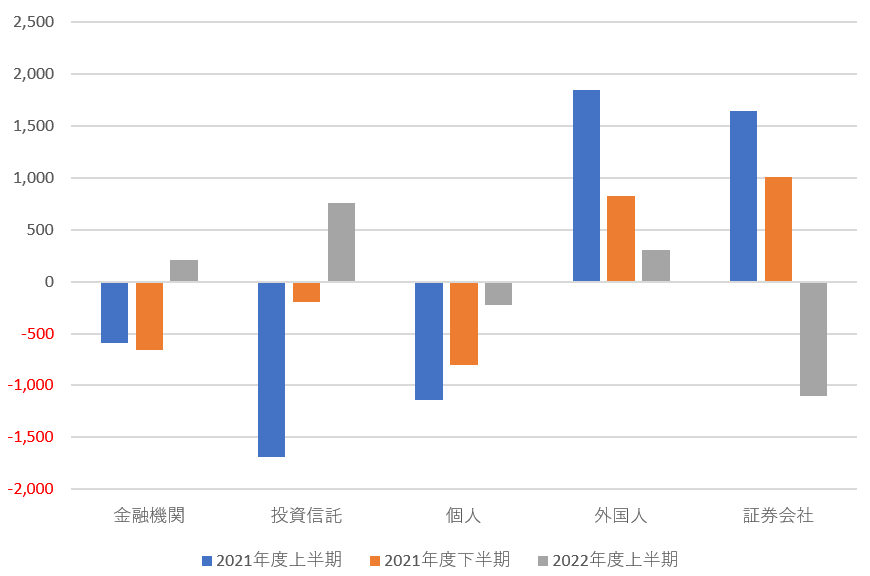

米国FRBのインフレ抑制優先策が鮮明になった5月以降、米国長期金利が高い状態になっている。その影響は2022年度上半期(4~9月)最大のJ-REIT買い手が投資信託になったという形で反映された。

図表1は年度半期毎の差引売買金額を示しているが、これまでの外国人投資家や証券会社(自己売買)に代わり、投資信託が最大の買い手となっている。J-REIT価格が急落した9月に300億円を超える売り越しになったため、結果として750億円程度の買越しとなったが、5月から8月までは、1,000億円を超える買越しとなっていた。

投資信託が買越しをしていた時期は、株式市場が乱高下を繰り返していた時期でもある。従って、比較的安定的な値動きが続く、J-REIT市場に個人投資家の資金を背景とした投資信託からの資金がJ-REIT市場に流入したものと考えられる。

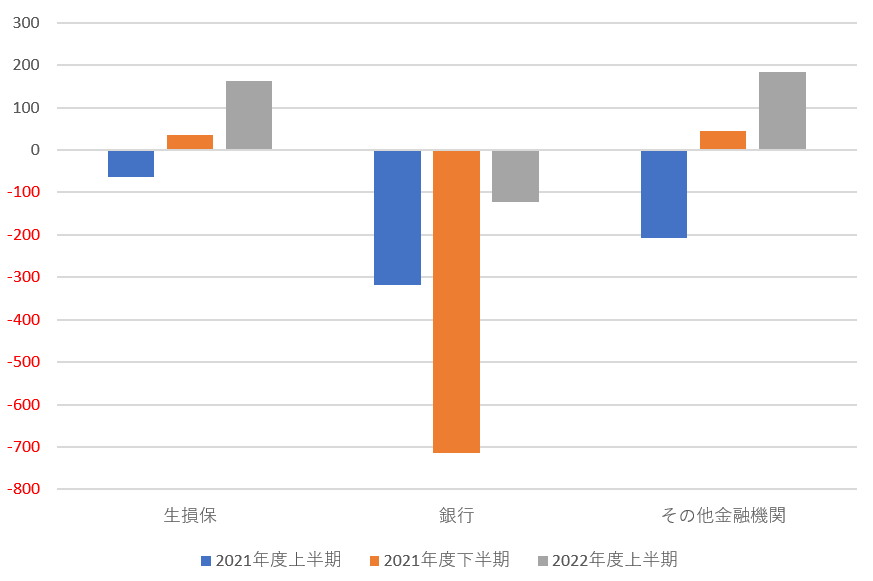

また、米国長期金利の先行きがわかりにくい状態になったことで、J-REITに対する生損保の買越しも起きている(図表2)。高い利回りの米国債は生損保にとって有力な投資先となるが、日米金利差が拡大していることもあり、為替ヘッジコストが大きく、実際には米国債投資で利回りが確保できない状態になっている。生損保は消去法的な選択ではあるが、比較的業績が安定しているJ-REITに対し、投資を拡大したものと考えられる。

なお、個人投資家の売り越しが縮小(図表1)しているが、これは2022年度上半期のJ-REIT市場における増資が少なかったことが影響していると考えられる。増資の場合、証券会社から直接投資家に売却されるため、東京証券取引所の統計では「買越し」にカウントされない。つまり、増資が少なかったことで増資に応じ、投資を行った個人投資家の売却も少なくなったと考えられる。

2022年度上半期はJ-REIT価格が高い状態が続いていたため、価格面では増資が可能な銘柄が多かった。その一方で増資が少なくなった要因については、次回のコラムで記載する予定である。