「トラス・ショック」も影響

先週末10月21日から米ドルが大きく反落する場面が何度かあった(図表1参照)。日本の通貨当局による米ドル売り介入の影響が大きくなったとの見方が有力だ。財務省も実施を認めた米ドル売り介入が9月22日に行われ、その後も1998年の米ドル高値を更新した10月13日や、最初に150円に肉迫した10月18日にも行われたとの見方もあったものの、米ドル反落は限定的にとどまった。ではなぜ、先週末から米ドル反落が大きくなったのか。

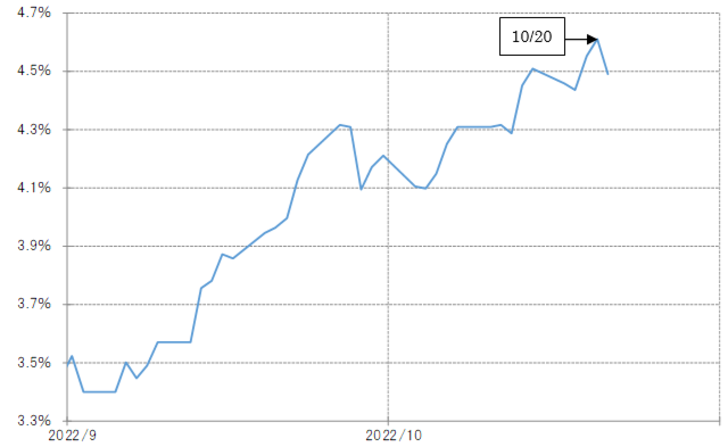

10月21日とそれ以前で、分かりやすい違いの1つは米金利の状況だ。10月に入ってから上昇傾向が続いてきた米金利は、米利上げ見通し下方修正の報道などを受けて21日に比較的大きく低下した(図表2参照)。以上のように見ると、実際に介入があったかどうかは定かではないものの、米ドル反落が限定的にとどまった13、18日と、比較的大きく米ドル反落となった21日では、米金利の状況が違っていたと言えるだろう。

ところで、最近にかけて米金利に大きく影響したのは、この米利上げ見通し以外に、いわゆる「トラス・ショック」ということがあっただろう。英国のトラス首相が9月下旬に発表した「財源なき減税」が大きな失望を招き、英ポンド、英国債が暴落した「トラス・ショック」(図表3参照)。これに伴う英金利の急騰は米金利上昇も後押しするところとなった。

ただ、直後に英国の中央銀行であるBOE(イングランド銀行)が英国債の買い支えに出動したことから、10月にかけて一旦英ポンドも英国債も反発に転じた。その中で英金利が低下したことから、それに連れる形で米金利も低下となった。

9月22日の最初の米ドル売り介入の後、10月にかけて米ドルは上値の重い展開が続いたが、この一因は「トラス・ショック」の反動で英金利が低下、それに連れて米金利も低下傾向となったのだろう。

以上のように見ると、米ドル/円相場は相変わらず米金利の影響が大きいことが再確認できる(図表4参照)。米利上げ見通しや「トラス・ショック」の影響などにより、米金利が上昇している局面では米ドル売り介入でも米ドル反落は限られやすい。一方で、米金利が低下する局面では、米ドル売り介入をきっかけに米ドル反落も大きくなりやすい。日本の通貨当局も、この点を介入戦略の上で意識している可能性はありそうだ。

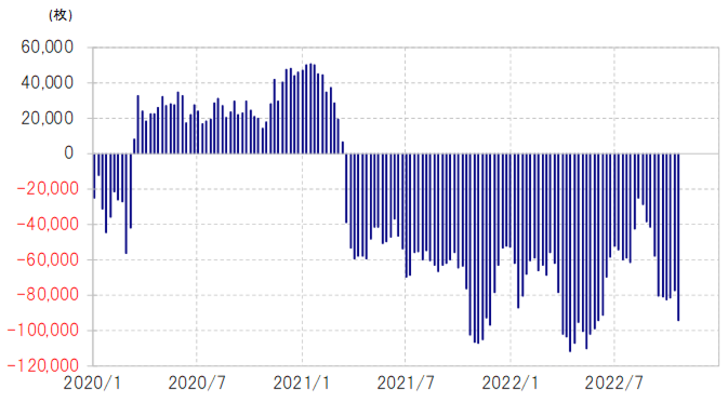

その上で、もう1つ通貨当局が米ドル売り介入を行う上で意識している可能性があるのが、為替市場のポジション動向だ。米ドル/円は先々週まで9週連続で米ドル陽線となるなど、一本調子の米ドル高・円安が長期化していた。この中で、徐々に米ドル「買われ過ぎ」、円「売られ過ぎ」懸念が強くなってきた可能性がある。

例えば、ヘッジファンドなどの取引を反映しているとされるCFTC(米商品先物取引委員会)統計の投機筋の円ポジションは、先週までに売り越しが10万枚近くに拡大し、年初来の最高に接近してきた(図表5参照)。このように米ドル買い・円売りに大きく傾斜している状況では、米ドル売り介入の効果も上がりやすくなっているとの考え方も、当局内部にはありそうだ。