経験内の「行き過ぎ」、未体験の「行き過ぎ」

米ドル高・円安がついに140円も超えてきた。普通に考えたら、次の目標は145円、そして1998年の米ドル高値の147円、さらに150円となるだろう(図表1参照)。それとも、1998年の米ドル高値の147円を超えたら、1990年の160円を目指すことになるのか。

ただ20年前、30年前と比べると経済ファンダメンタルズは大きく変化している。そういった中で名目レートの比較だけでは、基本的にあまり意味はないだろう。そこで、違う方法で比較してみよう。

まずは、5年MA(移動平均線)かい離率で見ると、1980年以降で最も米ドルが「上がり過ぎ」となったのは2015年5月のプラス34%だった。それに続いたのは、1998年7月のプラス31%(図表2参照)。

8月末時点の米ドル/円の5年MAは111.7円。このため、145円で5年MAかい離率は29.8%、そして150円だと34.3%に拡大する計算になる。この数字を前提にすると、145円までは、かろうじてこれまで経験した範囲内の米ドル「上がり過ぎ」だが、150円を超えてくると、これまで経験したことのない米ドル「上がり過ぎ」になりそうだ。

それにしても、この5年MAかい離率で見る限り、米ドル「上がり過ぎ」は、150円ですら、まだ過去の経験を極端に超えた動きではないといった印象になるかもしれない。ただ、別の指標で見ると、既に140円を超えている段階で、過去の経験をはるかに超えた米ドル「上がり過ぎ」の可能性がある。

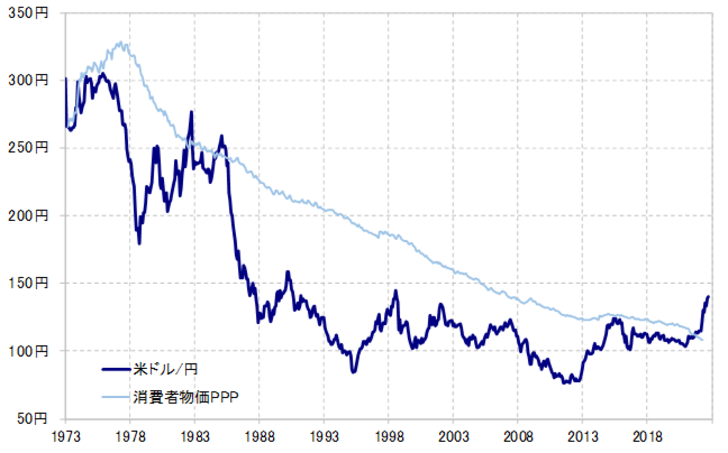

最近にかけての米ドル高・円安は、日米の消費者物価で計算した購買力平価を大きく上回る動きだ(図表3参照)。ちなみに、消費者物価かい離率は、足元では20%以上に拡大し、1973年の変動相場制移行後では飛び抜けた米ドル「上がり過ぎ」の可能性を示している(図表4参照)。

以上、米ドル/円について、5年MAかい離率、そして購買力平価との関係を見てきたが、いずれも米ドルが記録的な「上がり過ぎ」になっている可能性を示していた。その上で、5年MAかい離率で見ると、150円の米ドル高・円安は、未体験の米ドル「上がり過ぎ」となるかの境界線といった位置付けにもなりそうだ。

相場には「行き過ぎ」が珍しくない。ただ、行き過ぎた相場は、経済ファンダメンタルズへの影響を通じ、その後の「行き過ぎ」の反動が大きくなりやすい。行き過ぎた米ドル高は、基本的に米景気を悪化させる要因だろう。折しも、FRB(米連邦準備制度理事会)はインフレ対策で大幅利上げを続けているが、それに行き過ぎた米ドル高も重なり、米景気が急悪化に転換するタイミングこそが、行き過ぎた米ドル高の反転、そしてそれがどの程度急激な動きになるかの目安となりそうだ。