米金利の急変動リスク

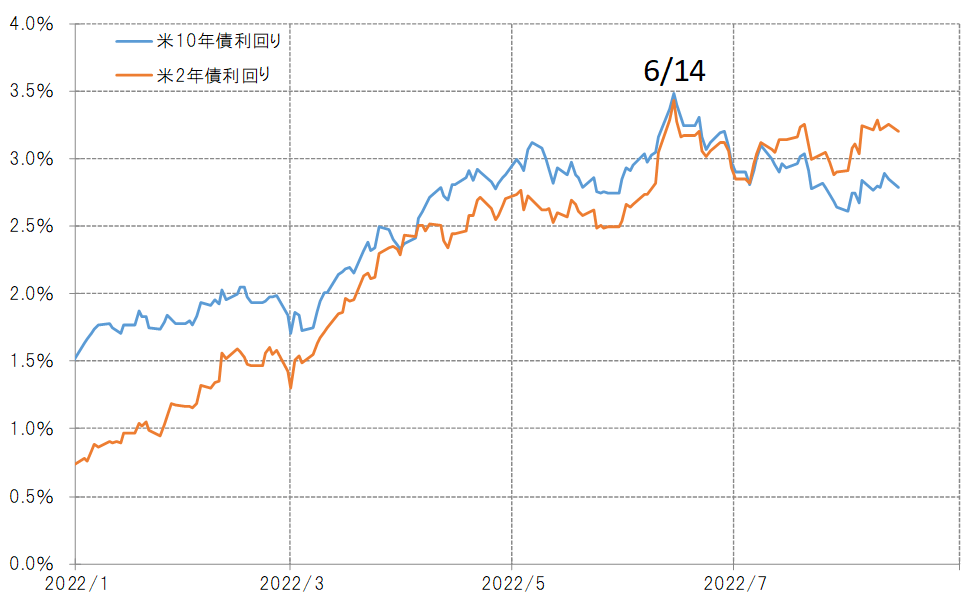

8月に入ってから、FOMC(米連邦公開市場委員会)メンバーの見通しと、金利市場の反応にズレが目立っている。8月4日に発表された米7月雇用統計は予想を大きく上回り、そして10日発表の7月米CPI(消費者物価指数)は予想を下回り、インフレが峠を越えたとの見方が広がった。しかし、それでもFOMCメンバーは、FFレートを4%以上といった具合に大幅に引き上げるとの見通しを相次いで表明した。ところが、米金融政策を反映する米2年債利回りは、6月に記録したこの間の高値をなお下回る状況が続いている(図表1参照)。

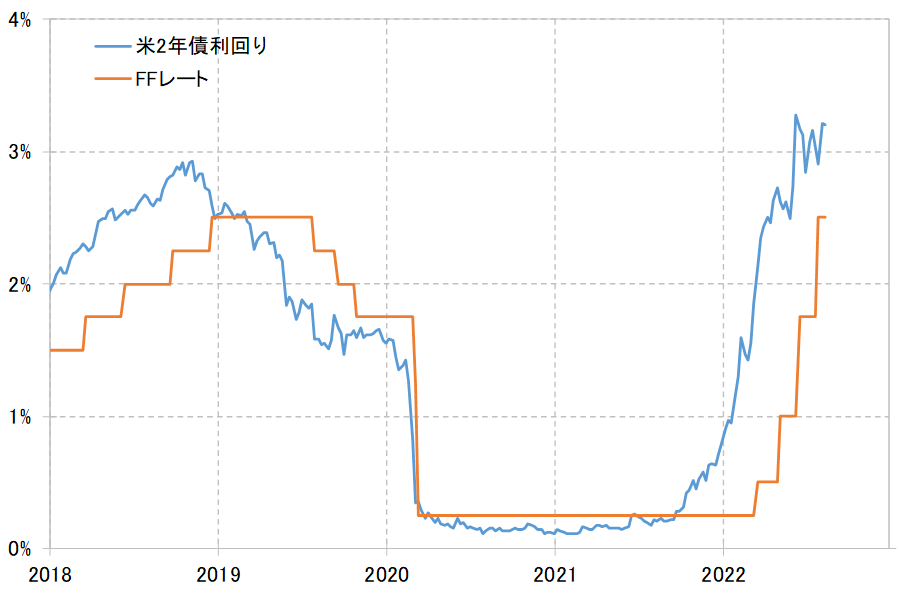

基本的に、米2年債利回りはFFレートを参考に変動し、利上げが続くとの見通しの中では、それを先取りすることからFFレートを上回って推移する。今のところ、次回9月のFOMCでは0.5~0.75%の利上げが行われるとの見方が基本のため、FFレートの誘導目標上限は、現在の2.5%から3~3.25%まで引き上げられる見通しだ。

その後も、上述のようにFFレート上限は4%以上に引き上げられるという見通しなら、米2年債利回りは少なくとも9月のFOMCまでに3~3.25%以上に上昇している可能性が高く、さらにその後も6月に記録した3.4%といったこの間の高値を更新し、4%以上に一段と上昇する可能性が高いだろう(図表2参照)。

そういった見通しの割には、今のところ米2年債利回りの上昇が鈍い。これは金利市場が、FOMCメンバーたちが表明しているFFレートの大幅引き上げ見通しを疑っているということではないか。

例えば、9月21日に予定されている次回のFOMCまでには、8月の雇用統計やCPIなどの金融政策を判断する上での重要データがいくつか発表される。そういったデータの結果を受けて、9月FOMCでは0.5%以上の利上げも微妙になると見ているなら、最近にかけての米2年債利回りの上昇力の鈍さも理解できなくはない。

今後の米利上げ見通しについて、FOMCメンバーと金利市場で微妙なズレがあるとしたら、どちらかが正しいとなったタイミングで米金利は大きく動く可能性があるだろう。例えば、8月17日は米7月小売売上高の発表や7月のFOMC議事録の公表などが予定されている。それらを受けて、FOMCメンバーたちが示す大幅利上げ見通しが現実味を増すようなら、米金利は大きく上昇し、逆に大幅利上げ見通しが後退するようなら米金利が大きく低下するなど、米金利、それを受けた為替相場のボラティリティー(変動率)が高まる可能性に要注意だ。