米ドル/円の乱高下の振り返り

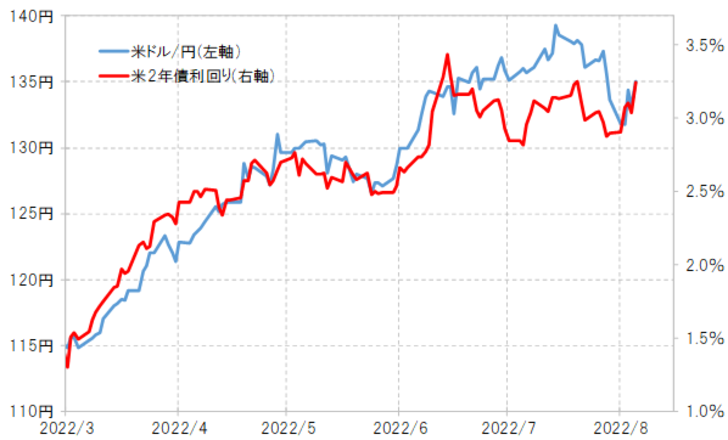

この2週間、米ドル/円は上下に大きく動きました。まずは、7月27日のFOMC(米連邦公開市場委員会)以降、137円から一時は130円割れ近くまで急落。結局130円割れは回避されると、その後は米ドル反発に転じ、8月5日の米7月雇用統計が予想を大きく上回る結果だったことから、135円まで米ドル高・円安に戻すところとなりました(図表1参照)。米ドル急落から一転米ドル反発拡大といった具合に、まさに上下に大荒れの展開だったと言っていいでしょう。では、なぜこのような荒れた展開が続いたのか。

まずは、7月FOMC以降の米ドル急落について。ただこの米ドル急落は、すこぶる対円のみで目立った現象であり、ユーロ/米ドルなどはFOMCを前後してほとんど横這いの展開となっていました(図表2参照)。

その意味では、FOMC以降の対円での米ドル急落は、米ドル/円特有の事情が大きかったと考えるのが基本でしょう。そんな「特有の事情」とは、FOMC以前の米金利と米ドル高・円安のかい離だったでしょう。FOMC以前に一時139円まで米ドル高・円安となった動きは、米金利から見ると「行き過ぎ」でした(図表3参照)。そんな米ドル高・円安「行き過ぎ」の修正が、FOMCをきっかけに一気に広がったことが、対円においてのみ米ドル急落となった主因だったのではないでしょうか。

このようにほぼ対円だけではあったものの米ドル急落となったことで、米景気後退、いわゆるリセッションへの懸念が過剰に拡大した可能性もあったかもしれません。因果関係からすると、米ドルと米景気の関係は、基本的に「米景気→(米金利)→米ドル」といった具合に、米景気が「原因」で米ドルが「結果」。ただ、為替や株式などの相場が大きく動いたケースでは、混乱の中で因果関係を逆に考えることがありがちです。「米ドルが急落したということは、米景気もかなり悪いのではないか」といった具合です。

そうした考え方は冷静に見ると、上述のように米ドル急落はほぼ対円だけの現象で、その背景にはそもそも米金利も大きく低下しているわけではなかったことから「過剰な悲観論」だったでしょう。

結果的には、8月5日に発表された米7月雇用統計が予想を大きく上回る「ポジティブ・サプライズ」となると、米ドル/円は133円から135円まで一気に約2円もの急上昇となりましたが、それは「過剰な悲観論」の反動もあったのではないでしょうか。

「米金利上昇=米ドル高」は続くのか!?

さて、ここまで述べてきたように、米ドル急落、急反発を経て、135円まで戻してきた米ドル/円ですが、ここからさらに上昇するでしょうか。普通に考えたら、その可能性はあるでしょう。

上述のように、8月5日の米雇用統計発表を受けて、米景気への悲観論は大きく後退し、次回、9月FOMCでは利上げ幅が3回連続で0.75%になるとの見方が再燃しました。今週は、CPI(消費者物価)、PPI(生産種物価)など米国の注目されるインフレ指標発表が予定されているため、それらをにらみながら米金利上昇思惑の中で米ドル高値を模索する可能性が考えられるでしょう。

ただ個人的には、「米金利上昇=米ドル高」のトライはいずれ限界に直面する可能性があるのではないかと感じています。そう考える根拠として注目しているのは、最近にかけての原油価格の急落です。

原油価格はWTIで見ると、6月前半に120米ドル台で当面のピークを打ち、先週は90米ドル割れまで下落しました(図表4参照)。WTIが100米ドルの大台を突破したのは2022年2月。それはロシアによるウクライナ侵攻が始まる中での出来事でした。そのウクライナ侵攻は依然として続いている中で、WTIは最近にかけてウクライナ侵攻以前の水準まで下落してきたわけです。

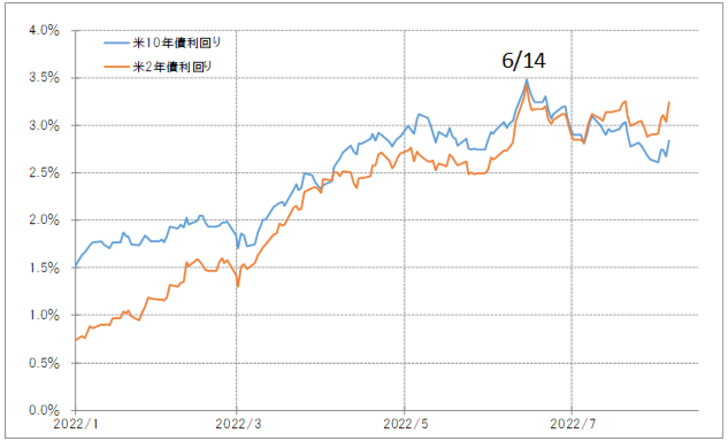

このようなWTIのピークアウトのタイミングは、実は米金利のピークアウトのタイミングともかなり近いものでした。前者のピークは6月8日、そして後者、米金利は6月14日(図表5参照)。その後は、WTIも米金利も最近にかけて低下傾向が続いてきたのです。このようなWTIと米金利がともに低下したことを説明できるのは、景気減速の可能性でしょう。

そもそも、良く誤解されやすいところですが、原油相場のトレンドは産油国の動向などといった供給要因より、世界景気などの需要要因との相関関係が基本です。その意味では、今回の原油価格の急落は、世界的な景気後退に伴う需要縮小が影響している可能性があるわけです。

ちなみに、WTIの90日MA(移動平均線)かい離率は、足元でマイナス20%近くまで拡大してきました(図表6参照)。これで見ると、先週90米ドル割れとなったWTIの下落は、短期的には「下がり過ぎ」を拡大する動きと言えます。

ウクライナ情勢は、基本的には原油などの資源価格にとって、上昇圧力となる供給要因と位置付けられます。そのウクライナ情勢の緊迫した状況が変わらない中でも、資源価格が「上がり過ぎ」の反動で下落するならわからなくありませんが、上述のように最近起こっているのは「下がり過ぎ」の拡大。ということは、世界景気後退に伴う原油など資源の需要縮小を疑う必要があるでしょう。

長々と述べてきましたが、このような原油価格急落が世界景気後退のシグナルということなら、基本的にインフレ率を低下させる要因であり、インフレ対策の利上げを下方修正させる要因です。その意味では、「米金利上昇=米ドル高」の持続性にも自ずと限度があると考えています。以上から、今週の米ドル/円は、米ドル高を模索するものの、133.5~137.5円中心での展開を予想しています。