FOMC相場を検証

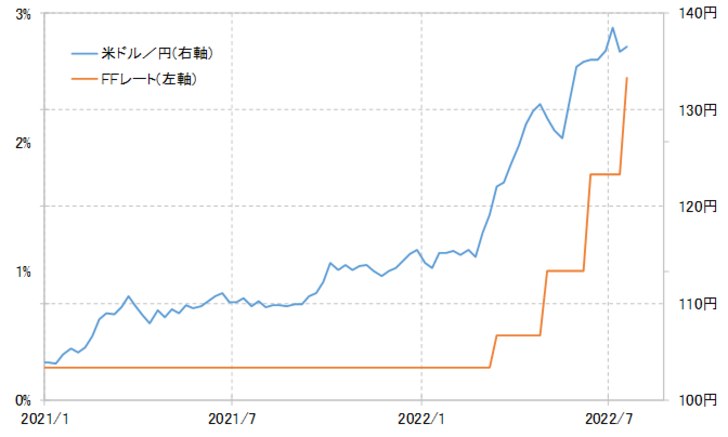

27日のFOMC(米連邦公開市場委員会)は、前回に続き0.75%の大幅利上げを決めた。ところが米ドル相場は137円台から、翌日の東京市場にかけて135円割れ近くまで急落となった(図表1参照)。さらに、28日のNY市場で発表された米4~6月期のGDP成長率が、前期に続き2四半期連続のマイナスとなると、135円も割り込むところとなった。なぜ、米国が大幅利上げに動いた中で、米ドル相場は急落に向かったのか。

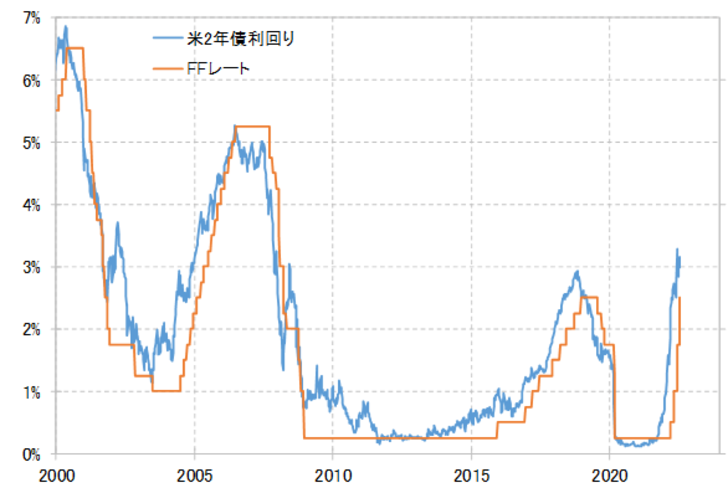

米ドル相場は、基本的に政策金利ではなく、市場金利と連動する。例えば、金融政策を反映するのは米2年債利回りなどだが、2021年から続いてきた米ドル高・円安は、米2年債利回り上昇と一定の相関関係が続いてきた(図表2参照)。

その米2年債利回りは、6月に3.4%まで上昇した。これは、原則的に最小単位0.25%で変更されるFFレートということからすると、それが3.5%程度まで引き上げられることを織り込む動きだったと言えるだろう(図表3参照)。そして、米ドル相場は、多少のズレはあったものの、基本的にFFレートの3.5%までの引き上げを織り込んだ米2年債利回りの上昇に連動して140円近くまで上昇したわけだ。

140円近くまで米ドル高・円安となった動きを別の指標で見ると、円安の「限界」に到達していた可能性があった。円の総合力を示す実質実効レートは、過去5年の平均値である5年MA(移動平均線)を2割下回ると下落が一巡するパターンがあったが、6月の実質実効レートはまさに5年MAを2割下回るまで下落した(図表4参照)。その意味では、米ドル高・円安が140円に接近する中で、円安はまさに「限界」に達した可能性があったわけだ。

ただし、これまでにおいても、その「限界」を超えた円安が起こったことはあった。2014年10月、黒田日銀総裁主導の大胆な金融緩和第2弾、「黒田バズーカ2」をきっかけとした米ドル高・円安がその1つだろう。

今回、その時の「黒田バズーカ2」の役割を担うのは米インフレ対策の利上げであり、これまで述べてきたことからより具体化するなら、FFレート引き上げが3.5%以上になるかということだったのだろう。

以上、長々と述べてきたが、27日FOMCの大幅利上げにもかかわらず、逆に米ドル急落となったのは、むしろFOMCの後から、3.5%以上へのFFレート引き上げが難しそうとの見方が広がった影響が大きかったからだと考えている。