人生100年時代と言われる今、資産形成に注目が集まっています。そんな中、資産を「作ること」「守ること」に注目されがちです。しかし、資産形成の本当のゴールは、資産を「どう使い」「どう遺すのか」を決め、必要ならば対策を講じることです。今回は、皆さんが築いた資産をご自身の希望通りに活用できるようにするために必要な対策をお伝えします。

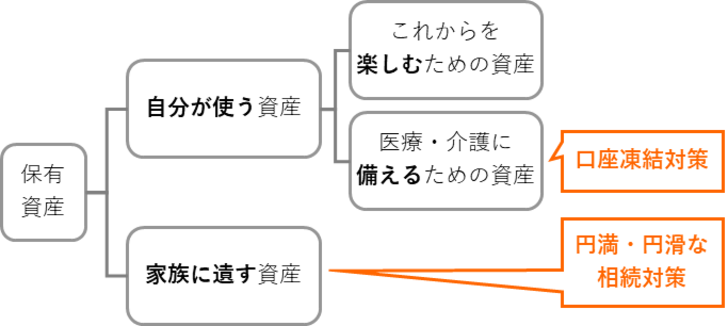

保有資産を「自分が使う資産」と「家族に遺す資産」に分ける

まず現在、自分が保有している資産を洗い出し、「自分が使う資産」と「家族に遺す資産」に分けてみましょう(図表1参照)。さらに、「自分が使う資産」を「これからを楽しむための資産」と「医療費・介護費に備えるための資産」の2つに分けます。

「家族に遺す資産」は、大切な方に遺したい資産です。受け取る方を想像しましょう。そして「誰に」「何を」「どのくらい」遺すのかと、受け取った方が支払う相続税の納税資金についても考えてみましょう。

「平均寿命」と「健康寿命」の差を意識する

皆さん一人ひとり挑戦したいことや訪ねてみたい場所などがあると思います。好きな人と一緒に美味しいものを食べるのも楽しいですね。様々な楽しみを実現するためにも、「これからを楽しむための資産」を確保しましょう。

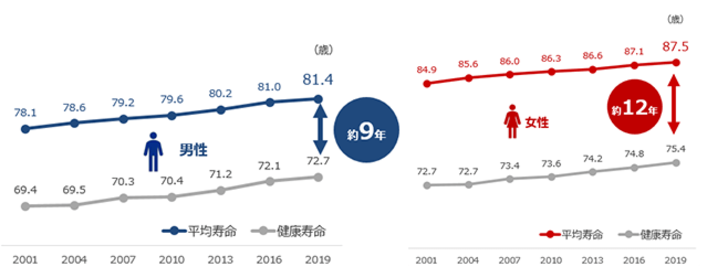

もう1つ準備しておきたいのは「医療・介護に備えるための資産」です。これは将来ご自身に万が一のことが起こった時の拠り所になります。元気なうちから自身の介護について考えることには戸惑いがあるかもしれません。ただ、皆さんに知っていただきたいのは、「平均寿命」と「健康寿命」の差です(図表2参照)。

「平均寿命」は0歳における平均余命で、「健康寿命」は自立した生活を送れる期間のことです。「平均寿命」と「健康寿命」の差は日常生活に制限のある不健康な期間を意味し、何かしらの手助け、介護が必要な期間と言えます。厚生労働省の厚生科学審議会の発表によると、2021年における「平均寿命」と「健康寿命」の差は、男性で約9年、女性は約12年もあります。

多くの方が天寿を全うするまでに何かしらの手助けを受けるものだと考えられます。誰にとっても介護期間は訪れるものと考え、前向きに備えを講じる姿勢は、これからの時代を担う若い世代のお手本にもなるでしょう。

築いた資産が引き出せなくなるリスクを知る

加齢による体の変化は正常な機能低下(老化現象)と言えますが、晩年には病気とみなされる機能低下もよくみられます。脳の機能低下によって、自分の行為の結果を判断する能力(意思能力)がないとみなされると、金融機関の口座取引が制限され、本人だけではなく、家族であってもお金が引き出せなくなります。いわゆる口座凍結です。

このため資産を預けた口座が凍結されないようにするには、対策を講じる必要があります。「窓口に行かずにATMでキャッシュカードを使って家族に引き出してもらうから心配ない」と考えてらっしゃる方がいますが、以下のケースを想定しなければなりません。

まず、特殊詐欺対策として高齢者口座の1日当たりの引出し・振込限度額が順次引き下げられています。また、長期間の使用でキャッシュカードが劣化し、割れていたり、暗証番号の誤入力で使えなかったりすると、再発行には本人の意思確認が必要となります。普通預金以外の金融取引(定期預金の解約、投資信託の諸手続き、多額な送金など)の際にも、本人の意思確認が必要です。実際に介護が始まった場合、費用の支払い手続きをはじめ、金融取引は家族に頼る場面が多くなります。

遺産で家族が揉めるのは富裕層に限った話ではない

金額にかかわらず資産を円満・円滑に次世代へ遺すには対策を講じることが大切です。親の遺した財産を分ける際に兄弟姉妹で揉めてしまい、裁判になった話を耳にしたことがあるのではないでしょうか。そのような話を聞いて、「揉めるのは、お金持ちだけ。我が家はそこまで財産がないから大丈夫」と思う方もいらっしゃるでしょう。

ただし、遺産分割でトラブルになるケースの財産額をみると、1,000万円以下が35%、1,000万円超5,000万円以下が43%となっています。全体の約78%が5,000万円以下の財産です。財産額によらず、対策を講じることが大切だと言えるでしょう。

家族と一緒に対策を

ここまで、希望通りに資産を活用するためには、「自分が使う資産」の内、「備えるお金」には口座凍結対策が必要であることと、「家族に遺す資産」には、家族が揉めることなく、円満・円滑な相続対策が必要であることをご説明しました。

口座凍結対策としては、任意後見契約や家族信託があります。専門家に資産の管理を任せるならば、信託銀行や信託会社を活用するのが良いでしょう。

相続対策の1つとして遺言が考えられますが、昨今では、信託を活用して口座凍結対策と相続対策を合わせて取り組めるサービスもあります。ご自身の事情や希望に合わせて様々な対策を検討してみてはいかがでしょうか。家族が安心できるライフプランを実現するために、家族と一緒に考え、専門家に相談してみると良いでしょう。

これらの対策は必須ではなく、検討の末に「不要」という選択も考えられます。ただ、そのような選択をした場合も、結論に至るまでのご自身の考えを家族に伝えておくことが大事です。家族のことを思って選択したことであっても、それを伝えなかったが故に「本人は何も考えてくれていなかった」と家族に思われるのは、寂しいものです。

もし話を聞いて家族が不安に感じたら、家族ができることを考え、行動することもできるでしょう。また、家族一緒に対策を考えたり、専門家の話を聞いたりすることは、これから資産形成を行う子や孫の世代にとっても良い学びの機会となるのではないでしょうか。

身体が元気なうちなら時間をかけてご自身の気持ちと向き合い、最適な手段を選びやすいと思います。十分な時間があれば、手段の修正も可能でしょう。ぜひ、ご参考にしていただけますと幸いです。