5月FOMCと同じパターン

15日のFOMC(米連邦市場公開委員会)では、1994年以来となる0.75%の大幅利上げが決まったが、それを尻目に米ドルは16日には一時131円台へ比較的大きく反落となった。前回、5月4日のFOMCも、結果的に米ドル高から米ドル安へ転換するきっかけとなり、米ドル/円は131円台から126円台へ約5円の反落に向かうところとなったが、今回はどうか。

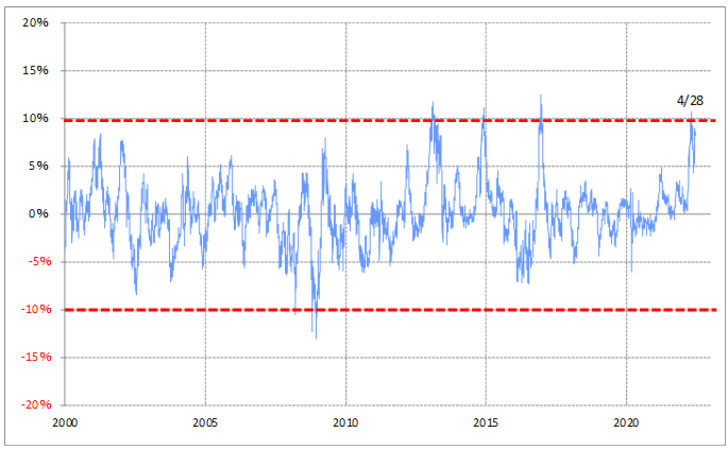

前回のFOMCが、米ドル反落のきっかけとなったのは、短期的な米ドル「上がり過ぎ」の反動の影響があったと考えられた。5月FOMC前に、米ドル/円の90日MA(移動平均線)かい離率はプラス10%以上に拡大し、短期的な「上がり過ぎ」懸念が強くなっていた(図表1参照)。FOMCという注目イベントの通過を受けて、そんな行き過ぎた動きの修正が本格化したということだったのではないか。

6月FOMC前も、米ドル/円が135円を上回る中で、90日MAかい離率はやはりプラス10%近くまで拡大、短期的な米ドル「上がり過ぎ」懸念が再燃していた。FOMCが0.75%といった大幅な利上げを決めたこととは別に、行き過ぎた動きの修正から米ドル反落に向かったと考えることは可能だろう。

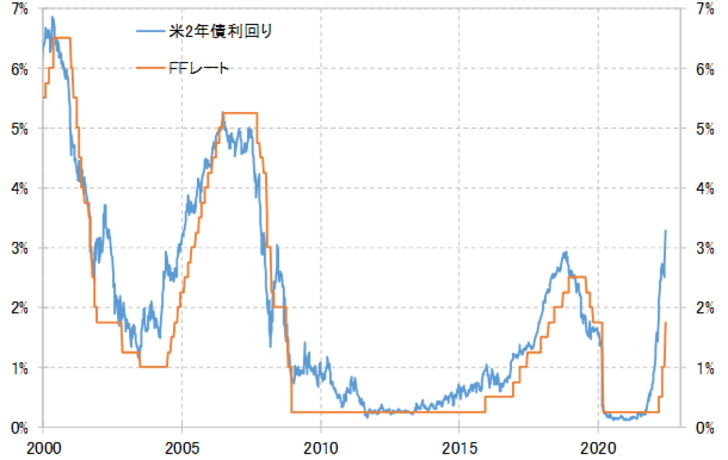

また、そもそも今回の0.75%の利上げを含めて当面のFOMC利上げは、既に135円までの米ドル高・円安で織り込まれていた可能性がある。ここまでの米ドル高・円安は、基本的に米国の金融政策を反映する米2年債利回り上昇と連動してきた(図表2参照)。そしてその米2年債利回りは、米国の政策金利であるFFレートと連動するのが基本だ(図表3参照)。

FFレートについて今回のFOMCで公表されたメンバーの見通しを示す「ドット・チャート」では、2022年末には3.4%まで引き上げられるとの予想が平均だった。ただ、既に米2年債利回りは、一時3.4%まで上昇しており、その意味では今回のドット・チャートが示した3.4%程度までのFFレート引き上げは織り込み済みの可能性があったわけだ。

米ドル/円は米2年債利回りと連動し、その米2年債利回りは、既にFFレート3.4%までの引き上げを織り込むところまで上昇していたという意味では、15日のFOMCの結果を受けて米ドル高がさらに進むところとならず、逆に比較的大きく米ドル反落となったことも理解できるところではないだろうか。