新興国の中央銀行は金融引き締めの動きを加速

インフレの高進や、米連邦準備制度理事会(FRB)の利上げ・保有資産縮小などを受けて、新興国の中央銀行はインフレ抑制や通貨防衛、資金流出防止などの観点から金融引き締めの動きを加速させている。

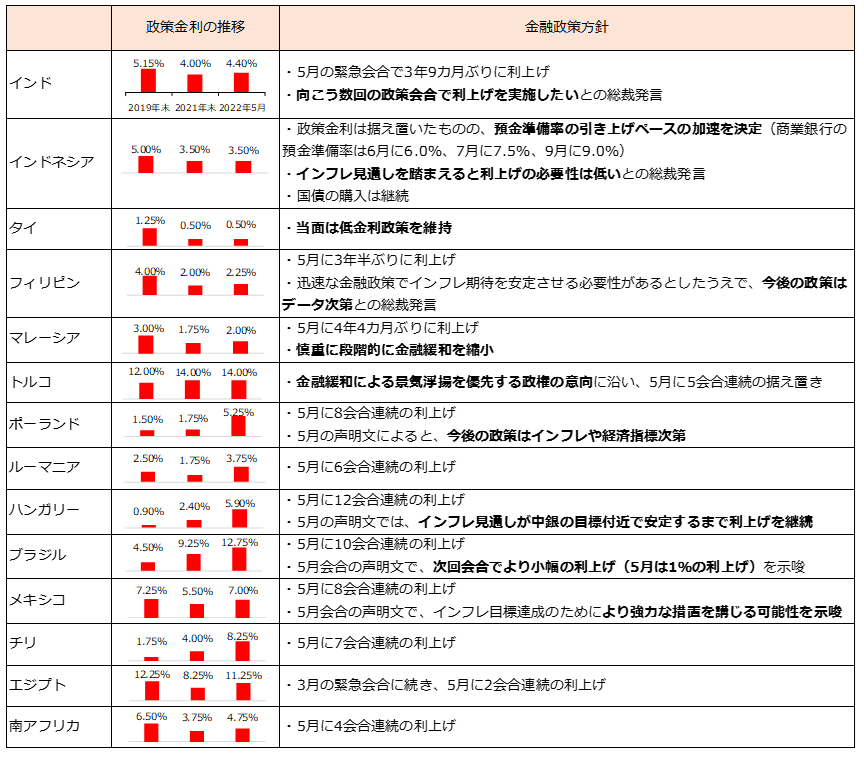

欧州や南米の中央銀行は直近数ヶ月の間に急速に利上げを進めており、ポーランドやルーマニア、ブラジルなど、足元の政策金利の水準がコロナ禍前を上回っている国も多い。

アジアでは比較的緩和的な姿勢を維持している中央銀行が多いものの、5月に入り、インドやフィリピンなどではコロナ禍以降初めて利上げが実施されるなど、金融政策の正常化に向けて動き出している(図表1)。

出所:各国統計、報道から丸紅経済研究所作成

主要新興国は利上げを進めるも、多くの国で通貨安の傾向

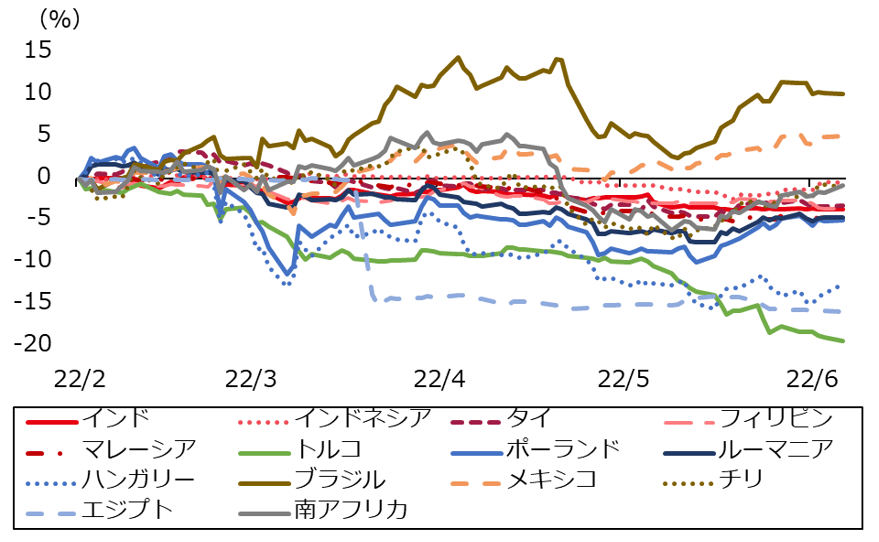

多くの新興国が利上げを進めているが、2022年2月以降の主要新興国通貨の対米ドルでの推移を確認すると減価している国が多い(図表2)。

具体的に見ると、資源国であるブラジルとメキシコの通貨は、資源価格の高止まりに加え、コロナ禍以降に減価していた反動もあって増価しているものの、インドやフィリピンの通貨は2月以降4%程度下落している。

また、ポーランドでは2021年10月以降8会合連続で利上げを行っているが、通貨は2月から4%程度下落している他、ハンガリーも2021年5月以降12会合連続で利上げしているものの、通貨は2月から約14%も減価した。

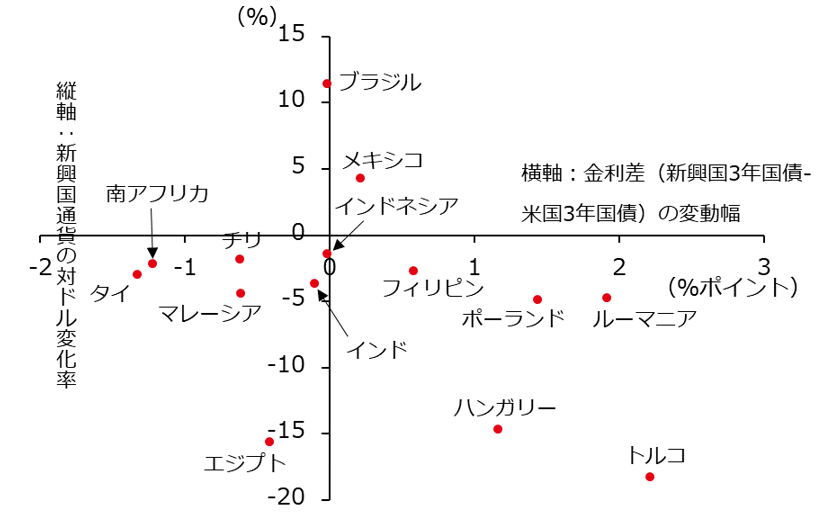

このように、2月以降は資源国の通貨が比較的底堅く推移する一方で、ロシアによるウクライナ侵攻を受けて、両国と地理的・経済的な繋がりが強い欧州を中心に金利上昇と通貨下落が同時に進行する「欧州新興国売り」の状況となっている(図表3)。

出所:Refinitivから丸紅経済研究所作成

新興国を巡る状況は一様ではなく、経済構造などを踏まえたリスク点検が重要

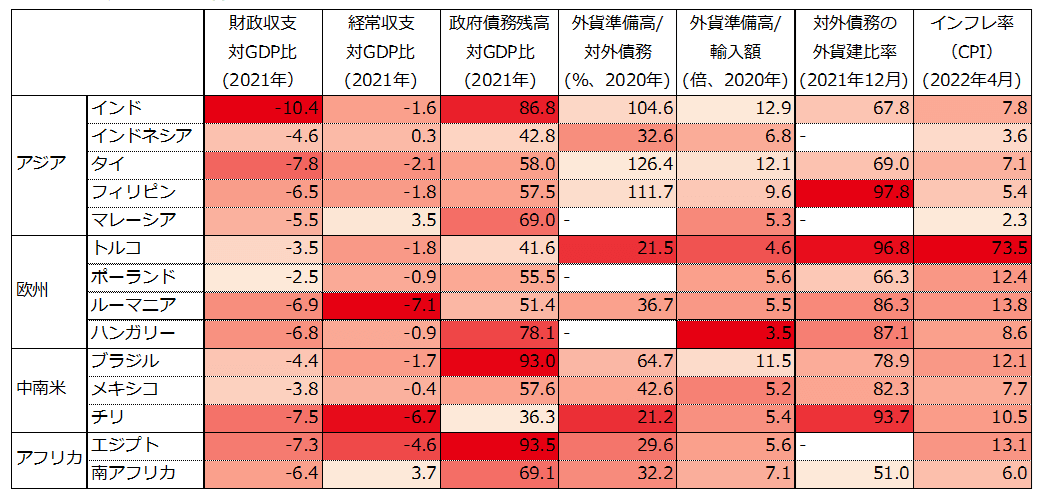

足元の通貨の動向は、ロシアのウクライナ侵攻による影響が目立つ一方、より中長期的な通貨の推移を考えるうえでは、各国経済のファンダメンタルズを確認しておくことが重要である。

「財政収支」と「経常収支」が何れも赤字(双子の赤字)の場合は通貨に売り圧力が掛かりやすい。また、債務残高が多い場合や、返済能力が低い新興国は資金流出・為替減価が生じやすく、指標としては「政府債務残高」や「外貨準備高/対外債務」、「外貨準備高/輸入額」がある。外貨準備高については輸入額の3ヶ月分以上が必要最低限の目安の1つとされる。

また、「対外債務の外貨建比率」については、その比率が高い場合は為替による影響を受けやすいため経済の脆弱性となる。物価高騰も通貨安要因になるため「インフレ率」も取り上げる(図表4)。

※「財政収支対GDP比」、「政府債務残高対GDP比」、「経常収支対GDP比」は、一部IMFの見通し値

※「外貨準備高/輸入額」は、インドネシア、フィリピン、マレーシア、ブラジルは2021年の値

※「インフレ率」は、インドネシア、タイ、フィリピン、トルコは5月実績、ハンガリーは3月実績

出所:IMF、世界銀行、各国統計から丸紅経済研究所作成

主要新興国のファンダメンタルズを確認すると、インドネシア、マレーシア、南アフリカを除いて双子の赤字となっている。その中でもインドやトルコ、ハンガリー、ブラジル、チリ、エジプトは政府債務残高GDP比が相対的に高いか、外貨準備高が比較的少ない。

さらにトルコではインフレ率が前年比+70%超と非常に高い一方、政策金利は5会合連続で据え置いており、通貨安を招きやすい状況にある。通貨安は輸入物価の上昇を通じてインフレを一段と加速させる他、対外債務の外貨建比率が高いトルコにとっては債務負担の増大にも繋がり、悪循環に陥る可能性には注意が必要である。

FRBが金融政策の正常化を本格化させる中、コロナ禍からの回復やロシアによるウクライナ侵攻を背景とした世界的なインフレの加速も重なり、新興国を巡る不透明感は一段と高まっている。

新興国を取り巻く状況は一様ではなく、各国の経済構造や対外依存度などを反映して異なるため、各国毎にリスクを点検していくことが重要である。

コラム執筆:伊勢 友理/丸紅株式会社 丸紅経済研究所 アナリスト