米国株が下げ止まらない。12日の米株式市場でダウ平均は6日続落し、連日で年初来安値を更新した。

しかし、米国株の調整は最終局面だと考える。無論、ここまで地合いが悪化するとしばらくは神経質な展開が続くのは仕方ない。だが、値幅の調整は済んでいるので、ここからの下値余地は大きくない。

米国株の調整が終わったと考える根拠は、株価が下げてフェアバリュー(適正株価)に達したからである。

市況解説ではFRBのタカ派スタンスがどうとか、インフレがどうとか、いろいろ言われるが、ここもとの米国株の下落理由は突き詰めればシンプルに、長期金利上昇に対するバリュエーション調整である。

従前から述べてきた通り、業績見通しが上向かない中で金利が上がるなら株価は下げるしかない。ここまでの米国株の動きは理論通り、きわめて理にかなったものだ。

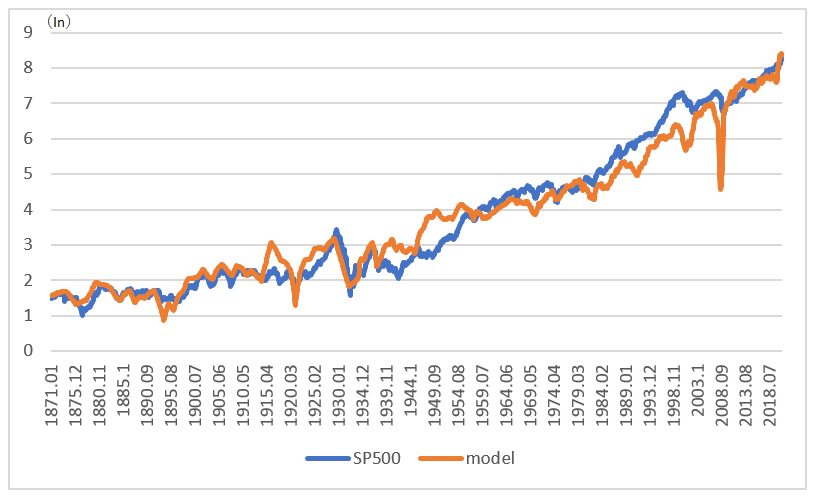

株価は業績と金利の関数である。S&P500に関して、12か月後のEPSを正確に予測できるならば、10年債利回りにリスクプレミアム(約3%)を加えた値で現在価値に割り引けば、過去150年の株価の動きを95%説明できる。グラフは1871年からのS&P500と、その理論値の推移である(目盛りは自然対数)。実際の株価をこのモデルがどれだけ説明できるかということを示す決定係数(R2乗)は0.95である。

足元の値を入れてみよう。S&P500の12か月先EPSはブルームバーグ・コンセンサスによれば237である。10年債利回りを3%、それに3%のリスクプレミアムを加えた6%の割引率で237を割り引けば3951だ。昨日のS&P500はこれを下回っている。現在の予想利益水準における3%の長期金利のもとでの適正値まで調整したということである。

さらに言えば、長期金利の上昇もピークアウトした感がある。その背景は、直近のCPIやPPIが示したインフレの伸びの低下である。

まとめると、①米国株は金利上昇に見合う水準まで株価が下落した、②株価下落を招いた長期金利もインフレの鈍化傾向を確認してピークアウトした感がある。これらの点から米国株の調整局面はほぼ終了と考えられる。

無論、しばらくは「余震」のようなものは残るだろう。しかし、もっとも深刻な局面は過ぎたと考えてよい。