米国株、長期トレンドは横ばい

米国株式市場は短期的な正念場を迎えています。米国の代表格であるダウ平均の200日移動平均線をみると、3月から上昇が一服し、現在の長期トレンドは横ばいと判断できます。

株価は直近安値から短期的に戻り歩調にあり、200日移動平均線が相場のフシとして上値抵抗線になっていますが、このまま上回れば上昇に弾みが続く展開が予想されます。一方で、米長期金利が高止まりや一段と上昇するようだと景気減速が更に意識され、再び安値に向けて下落することも想定されます。

景気敏感株とディフェンシブ株の動きに注目

短期的な値動きに影響を与えるポイントとして、米国の景気敏感株とディフェンシブ株の動き方があるとみています。

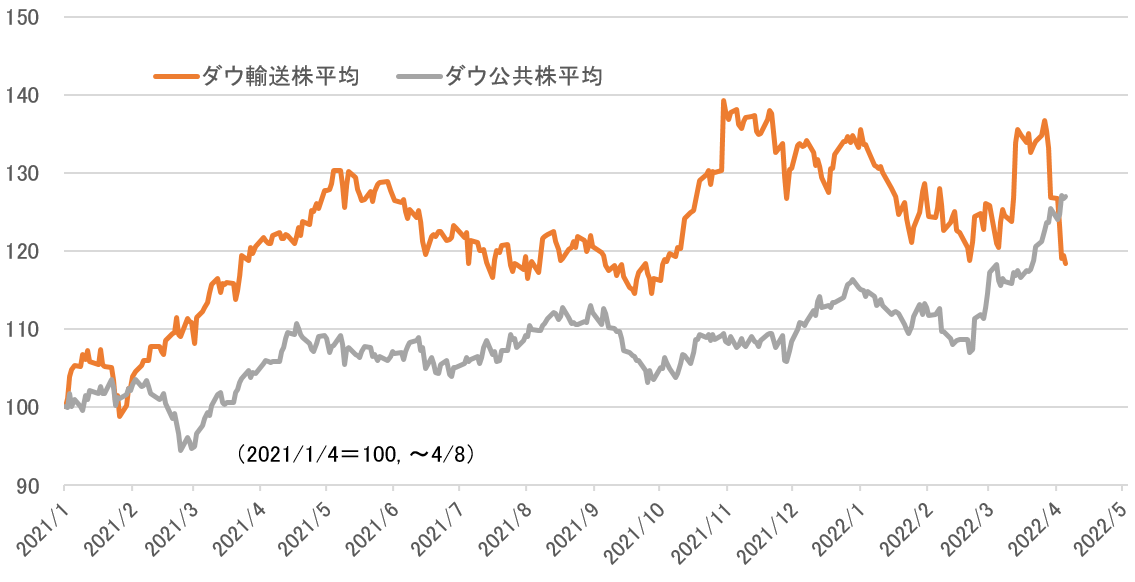

図表は、2021年からのダウ輸送株平均(以下、輸送株)とダウ公共株平均(以下、公共株)の推移を示したものです。

【図表】輸送株と公共株が逆転

出所:QUICK Astra ManagerよりDZHフィナンシャルリサーチが作成

最近までは景気敏感の輸送株が電力会社など公益企業で構成されるディフェンシブの公共株をアウトパフォームしてきましたが、ここにきて輸送株が大幅に下落する一方、公共株が大幅に上昇したことによってパフォーマンスが逆転したことがわかります。

米国株式市場は明らかにインフレによる景気減速を意識し始めていて、この短期的なトレンドが続くようだと、輸送株と連動性が強いダウ平均は200日移動平均線を上回れずに下落しやすいかと思われます。しかしそうではなく、再び輸送株が盛り返し、公共株の上昇が止まれば、ダウ平均の一段高が見込めるとみています。

東京株式市場では4月に入って、医薬品や水産・農林、電気・ガスなどディフェンシブ業種の上昇が目立っているのは米国市場に連動した動きとみられ、日経平均が反発に転じるためには、景気敏感の輸送株の強い戻りが必要になるといえそうです。