インフレという新たな影響

米国は3月に、「最初の利上げ」を行うとの見通しが強まっている。そこで今回は、最初の利上げと株、そして為替の関係について考察してみたい。

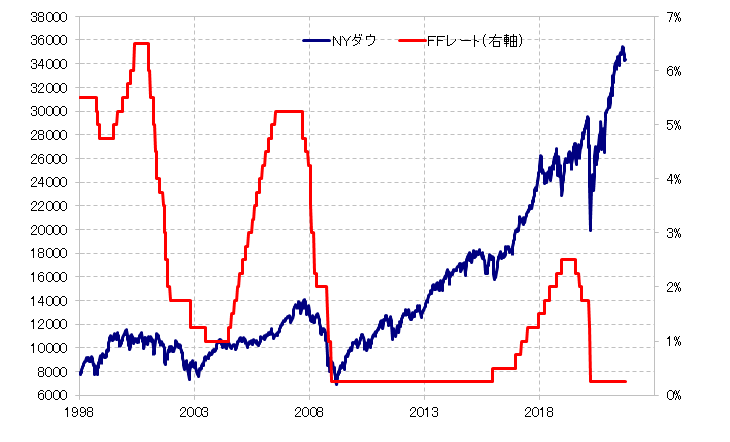

経験的には、「最初の利上げ」では株買いが奏功してきた(図表1参照)。景気が回復しているから利上げを始めるわけで、その意味では米景気回復を受けた米利上げということだっただろう。では、上述のように3月と予想される今回の局面における「最初の利上げ」も、経験則通りに株買いが正当化されることになるだろうか。

これまでの米国の金融緩和見直しと今回の大きな違いはインフレ(物価上昇)の存在だろう。何と、約40年ぶりのインフレ。物価高騰抑制で金融緩和見直しに動くことと、十二分な景気回復を受けて、その過熱抑制のために米国などの先進国中心に緩和見直しに動くことは違うだろう。

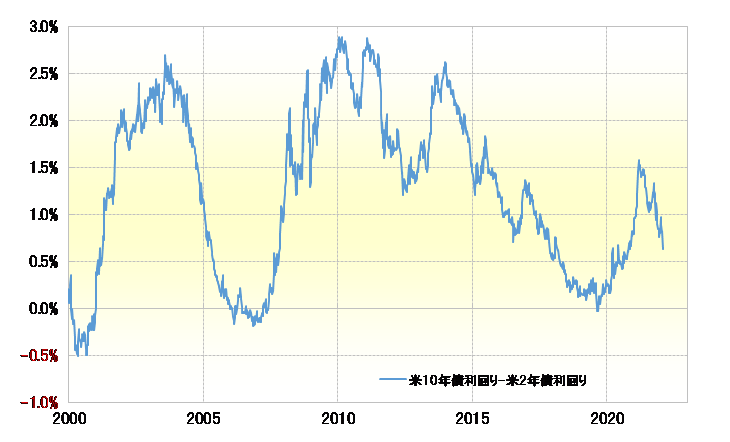

その違いを確認できそうな客観指標の1つは、米国の長短金利差。基本的に、長期金利は景気の目安であり、一方短中期金利は金融政策の目安。その意味では、短期金利を長期金利が大幅に上回る中で利上げに動くのは、まさに十分な景気回復を受けた金融緩和の転換の可能性が高かっただろう。

そういった観点からすると、足元は過去の緩和見直し局面に比べて長短金利差が小幅だ。別の言い方をすると、短期金利に対する長期金利の上振れ幅が小幅にとどまっている(図表2参照)。これは、今回の場合、景気回復が不十分な中でもインフレ対策などにより、短期金利に影響的な政策金利の引き上げに動く可能性を示しているだろう。

金融政策が、景気以上に物価を意識した上で緩和政策の見直しに動く場合、普通は景気へのダメージのリスクがあるということになる。以上のように見ると、物価対策を意識した今回の利上げは、景気回復を受けた利上げといったことに比べると、単純に「最初の利上げ=株買い」ということにはならないかもしれない。それは、リスクオン、リスクオフといったことを介在して為替取引への示唆にもなりそうだ。