3月利上げは0.25%か0.5%か

FRB(米連邦準備制度理事会)は、3月から利上げを始めるとの見方がほぼ確実視されている。ただこの利上げ幅について、一時浮上した0.5%説が、今週に入り揺らぎだしたようだ。

例えば、先週末一部で「3月0.5%利上げ」の可能性に言及したと報道されたFOMC(米連邦公開市場委員会)メンバーの一人であるアトランタ連銀総裁は、今週に入り「0.5%を望んでいるわけではない」と否定した。

また、現在のFOMCメンバーの中で、代表的な「タカ派」と見られているカンザスシティー連銀総裁は、「緩和策の解除時期の判断には慎重さが必要」との見解を示したと一部で報道されたが、これも0.5%利上げに対する慎重論と受け止められた。

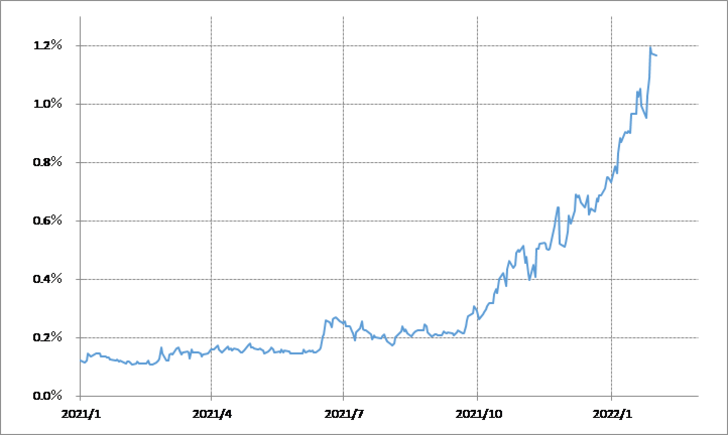

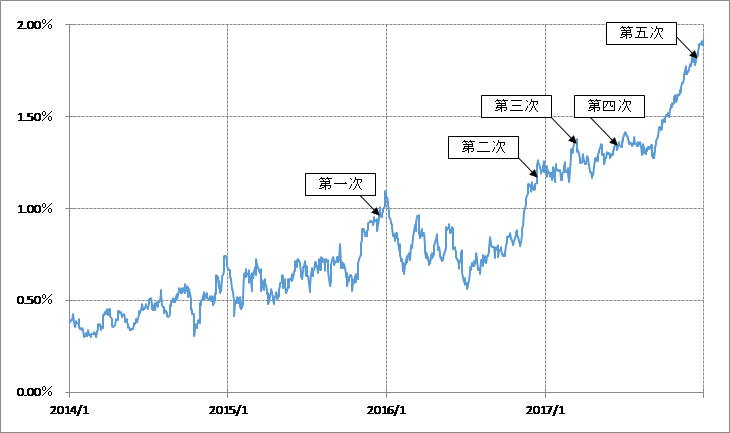

さて、金融政策を反映する米2年債利回りはすでに1.2%程度まで上昇している(図表1参照)。ちなみに2015年から始まった前回の米利上げ局面で、米2年債利回りが最近のように1.2%まで上昇したのは、0.25%幅で2度目の利上げを行った時だった(図表2参照)。

その意味では、足元の米2年債利回りの上昇は、3月に一気に0.5%幅で利上げが行われることを織り込んでいる可能性がある。そうであるなら、3月の利上げ幅がもしも0.25%にとどまるようなら、大幅利上げを織り込んだ米2年債利回りは低下に向かう可能性もあるのではないか。

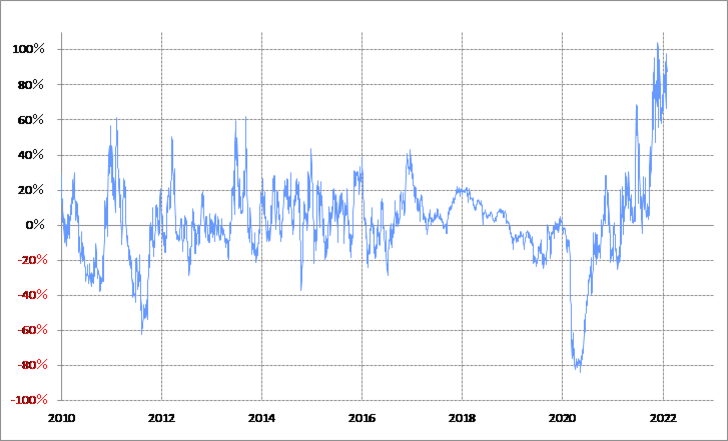

そもそも、米2年債利回りは、90日MA(移動平均線)かい離率がプラス100%近くまで拡大するなど、短期的には異例なほどに「上がり過ぎ」懸念が強くなっていた(図表3参照)。それは、この1~2ヶ月で、FRBがインフレ対策に急旋回した影響が大きかったと思われるが、その1つがまさに「3月0.5%利上げ」の可能性だった。そんな「3月0.5%利上げ」の可能性の後退は、米2年債利回り「上がり過ぎ」修正のきっかけになりそうだ。

そして、そんな米2年債利回りは、金融政策が大きなテーマとなっている最近の為替相場に一定の影響力をもたらしてきた。米2年債利回りの短期的な「上がり過ぎ」修正が進むようなら、それは米ドル安下落要因となる可能性も注目されることになるのではないか。