予想より「タカ派」との評価

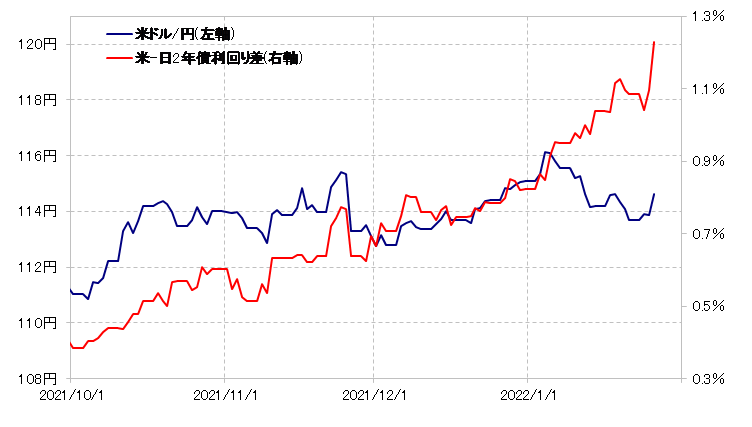

注目された26日のFOMC(米連邦公開市場委員会)とパウエルFRB(米連邦準備制度理事会)議長の記者会見を受けて、とくに金融政策を反映する米2年債利回りは大きく上昇し、金利差米ドル優位も拡大となった。これは、FRB議長発言などが、予想以上にタカ派と受け止められた可能性を示している。こういった中で、米ドル/円も114円半ばまで上昇となった(図表1参照)。

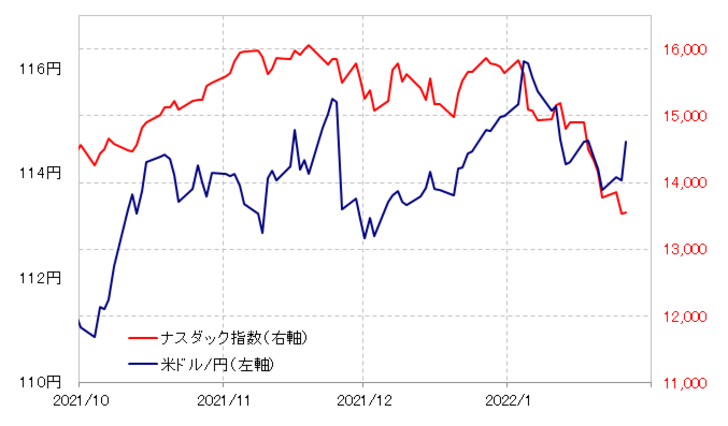

ただ年明け以降の米ドル/円は、米金利より急落が拡大した米国株との連動が強まっている(図表2参照)。その米国株は、FOMCの結果判明前後も出入りの激しい展開となり、NYダウは前日比でマイナスとなったものの、このところの米国株下落のリード役となっていたナスダック総合指数は僅かながら前日比プラスでの引けとなった。

ナスダック総合指数の90日MA(移動平均線)からのかい離率は、足元でマイナス10%程度まで拡大、経験的には短期的な「下がり過ぎ」懸念が強くなっていると考えられる(図表3参照)。普通なら、予想より「タカ派」のFOMCの結果を嫌気して米国株も大きく下落してもおかしくないところだが、既に短期的には「下がり過ぎ」懸念が強くなっていたことから、FOMCを受けて下げ渋ったということではないか。

当面における最大イベントだったFOMC通過後の米ドル/円の行方としては、米国株の動向が鍵になりそうだ。インフレへの警戒から、FRBの強いタカ派姿勢が続く中でも、これまで見てきたように、短期的には既に「下がり過ぎ」懸念が強くなっているナスダック総合指数だけに、下落に一服感が出てくるようなら、米ドル/円も底固く推移するのではないか。

ただし、FRBの強いタカ派姿勢に耐えられず、米国株が短期的な「下がり過ぎ」のさらなる拡大に向かうようなら、米ドル/円もそれに連れて下落再燃となるリスクには引き続き注意が必要だろう。