最高値を大幅更新の可能性も!?

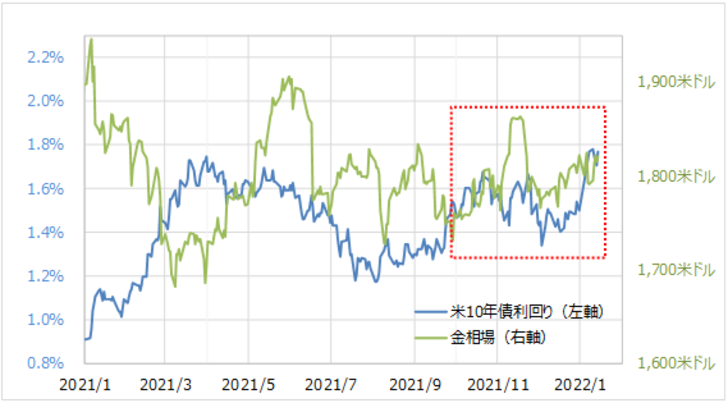

2021年、1700米ドル割れまで下落した金相場(ゴールド)だったが、この数ヶ月は底固く推移し、最近は1800米ドルを大きく上回ってきた。こういった中で注目されるのは、このような金相場の反発が、基本的に米金利上昇と連動して起こっているということではないか(図表1参照)。

というのも、2021年9月頃まで、両者はむしろ「米金利上昇=金相場下落」、「米金利低下=金相場上昇」といった具合に逆相関関係が続いていた(図表2参照)。ところが上述のように、最近はそれが順相関の関係に変わり、その上で米金利上昇の中で金相場も反発する展開となっているわけだ。

このような関係変化は2021年10月頃から目立ってきた。米国の物価上昇、インフレは一時的ではなさそうだとの見方が強くなってきたが、そういった中で、米金利と金相場の関係が逆相関から順相関に変わり始めたということは、まさにインフレの影響が米金利と金相場の関係変化に大きく影響したことを示している可能性があるだろう。

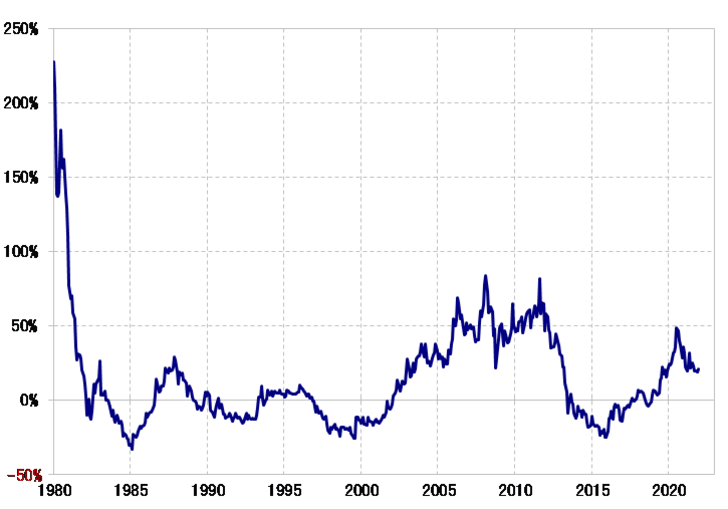

金には、通貨とモノの両面がある。歴史的な物価上昇、インフレ局面となった、いわゆるオイル・ショックを受けた1980年前後において、金相場は過去5年の平均値を200%以上も上回る「爆騰」となった(図表3参照)。以上を参考にすると、インフレ懸念が続く中では、金相場は5年MAからのかい離率で見た「上がり過ぎ」をさらに拡大に向かう可能性もありそうだ。

ちなみに、オイル・ショックを受けたインフレが一段落した後の世界経済は、ディス・インフレ時代が展開した。その中で、金相場は上昇局面においても5年MAを100%以上も上回ることはなかった。

約40年ぶりの本格的なインフレがどこまで続くかはともかく、インフレ、「モノ」の価値が評価される状況の中で、金相場が足元で1500米ドル程度の5年MAを100%以上上回る動きに向かうようなら、この間の高値を大きく更新し、一気に3000米ドルを目指すといった、ある意味「驚き」の見通しになる。

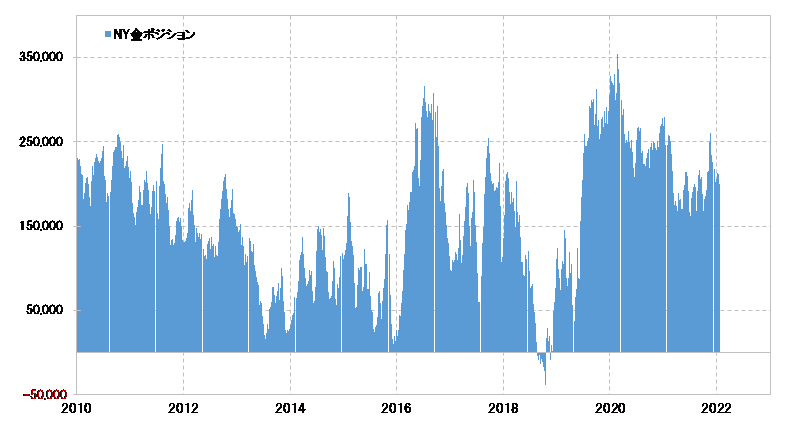

最後に、投機筋のゴールドのポジションについても確認してみよう。CFTC(米商品先物取引委員会)統計の投機筋の金ポジションは、買い越しが2020年に記録したピークから、最近にかけてはほぼ半減となった(図表4参照)。この点も、さらなる買い越し拡大のポテンシャルがあると理解できなくないポイントではあるだろう。