前回のレポートで2022年の日経平均の上値を3万8000円程度とした、その根拠を述べる。現在、日経平均の当期予想EPSはQUICKコンセンサスベースで2,136円と前期実績対比38%増益が見込まれている。コロナに見舞われた前期の発射台が低いので当然と言えば当然だが、大幅増益である。一方、来期予想EPSは6%強の増益で2,271円の予想だ。日本企業の業績の伸びは今年度に比べて大幅に鈍化する。

今年度の業績は本決算までに保守的に見積もっても5%は上方修正されるだろう。その時点で来期の予想もそのまま5%上にスライドしてEPSは2,385円になると仮定する。これは来期の早い段階で明らかになる数字であり、来期中にまた修正されるが現時点でそれは予想できないので、ここではこの数字を来期のEPSとして使う。

このEPSをPER何倍まで評価するか、つまり予想PERは何倍になるかという点については過去平均並みに戻ると仮定する。アベノミクス相場がスタートした2012年末以来、日経平均の予想PERの平均は15.5倍だ。来期はこの予想PERの平均15.5倍まで戻ると想定している。その理由はコロナが今年以上に抑制されると思われるからだ。

もちろん、予断は禁物であるものの、足元で日本の新規感染者数は極めて低く抑えられている。われわれは過去2年で、コロナとの付き合い方<Withコロナ>を学んできた。ワクチン接種も進み、早くも3回目の接種も始まっている。治療薬もできてきた。そしてオミクロン株に対するワクチンについてもモデルナは来年3月ごろには供給できる見通しを示している。来年のどこかで、少なくとも日本国内は「感染者ゼロ」という日がくるのではないか。そうなれば世間のムードもぐっと明るくなるし、景気の先行きについても明るさが増す。むろん株式相場もセンチメントが改善するだろう。そのような状況で予想PERが過去平均並みに戻るというのは、むしろ保守的過ぎるくらいだ。

日経平均の来期予想EPSを2385円と仮定し、過去の予想PERの平均15.5倍で評価すると、

2,385円 × 15.5倍 =約3万7000円 である。

これが来年度の基準値、メインシナリオだが、EPSが2,000円を超えている今、PERが0.5倍ぶれるだけで株価は1,000円以上ぶれる。従って、少し上ぶれれば3万8000円だってあり得る。これが「上値は3万8000円」とした理由だ。

「12月3日付の2022年展望では確か上値は3万9000円としていたではないか?」「早くも下方修正か?」という声が聞こえてきそうだが、3万8000円も3万9000円も大差ない。実際に2万8500円を起点とすれば33%上昇するか、37%上昇するかの違いだ。前回は「来年は冴えない年」というのを見出しにしたかったので、「史上最高値も更新できないから」という、とってつけたような理由を持ってきた。なので「上値は3万8000円」としたに過ぎない。本当は3万9000円も4万円もじゅうぶんあると思っている。「来年は冴えない年」と言って、日経平均が3万8000円にしかならない、という、ジョークなんだけど、これが結構理解されずに、「そーですか、来年は暗いですよね」などと、そのまま受け取られてしまうことが、ままあった。

この際、それも訂正だ。来年は日経平均が史上最高値を33年ぶりに更新する輝く年になるだろう。その大前提であるコロナ禍の終焉という、みんなの願いが叶うなら、祝祭的な相場になるのは当然だろう。

「コロナの終焉なんて、専門家でもないお前に分かるのか?」という声があるだろう。もちろん、分からない。しかし、分からない、分からないでは予測にならない。前段で述べた通り、ワクチンや治療薬への期待、科学の進歩、ウイルス自体が変異のたびに弱毒化していく事実、などを考えれば、少なくとも日本でのコロナ終焉というシナリオにベットする目はじゅうぶんあるだろう。

簡単にまとめると、来年は今年の反対になるということである。今年はファンダメンタルズ(グローバル景気や企業業績の伸び、金融緩和等)は良好だった。しかし、それを日本株市場は評価できず、結果としてバリュエーションが低下した。来年はその逆になる。ファンダメンタルズは悪化する。グローバル景気はピークアウトして減速に向かい、日本企業の業績の伸びも今年度に比べて大幅に鈍化する。欧米では金融緩和も終了する。しかし、それでもコロナの鎮静化という大きな材料で市場センチメントが改善しバリュエーションが上がるだろう。

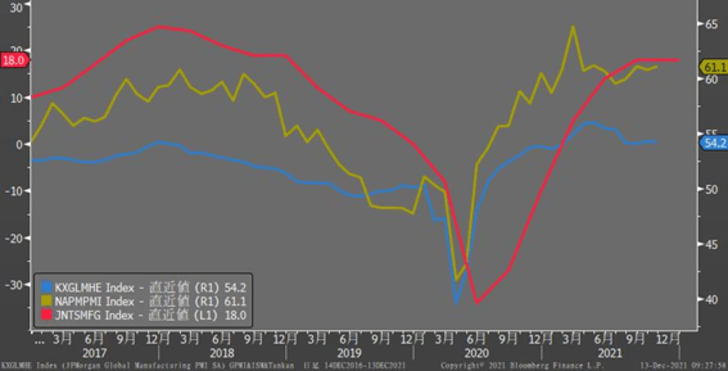

景気サイクルという面でも今年の反対になる。欧米はコロナからの立ち直りが早くV字回復の様相を示したが、日本はワクチン接種の遅れ、緊急事態宣言の長期化などで景気回復まで時間を要した。グラフは米ISM製造業景気指数とグローバル製造業PMIに日銀短観・大企業製造業DIを示したものだが、日本の景況感の回復にラグがあるのが見て取れる。

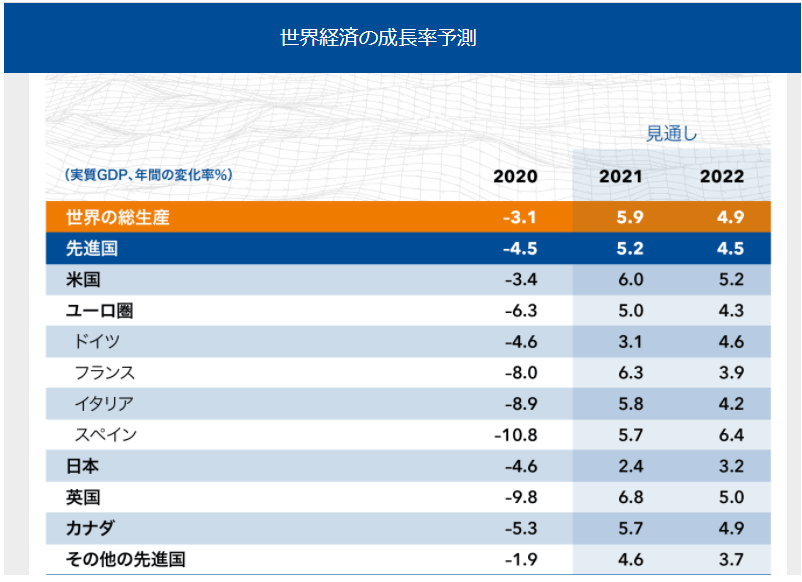

欧米諸国は立ち直りが早く急だった分、早くもピークアウトの兆しが出ているが、日本の景気回復はむしろこれからだろう。IMF世界経済見通しでも米国、ユーロ圏など先進国全体で2021年に比べて2022年は成長率が低下する見通しとなっている一方で、日本は来年に成長率が高まる見通しとなっている。

金融政策の面についても米国ではテーパリングが3月ごろに終了し、その後は利上げが予想されているし、欧州も債券買い入れプログラムを終了させる。つまり、金融緩和の終わりが来るが、日本だけは異次元緩和が続くだろう。

こう見てくると、来年は相対感から日本株の出遅れ修正が期待できる。EPSはあまり増加しなくても、PERが過去平均並みに戻るだけで日経平均は3万7000円、場合によっては3万9000円程度もあり得るだろう。

来年は政治リスクの高まりに要注意である。日本の岸田政権そのものがマーケットにとってのリスク要因であることは言うまでもない。それに加えて、来年は中国の共産党大会、米国の中間選挙、フランスの大統領選などがある。これらについては、また次回以降で述べる。