直近のJ-REIT価格動向

10月になり2021年度下半期(2021年10月~2022年3月)がスタートしている中でJ-REIT価格は乱高下する株式市場と比較すれば堅調な動きを示している。

東証REIT指数は6月から続いていた2,100ポイント台を9月下旬に割り込み、10月1日には2,017ポイントまで下落する局面もあったが、その後は2,050ポイントを上回る水準で推移している。

9月9日のコラムで解説した通り、コロナ禍の悪影響は、直撃したホテル系銘柄だけなく主力とも言えるオフィス系銘柄にも波及している。従ってJ-REIT価格は、健闘しているとも言える状況だ。

ただし、価格形成を見るとかなり特殊な状況となっている。この点を踏まえ、今回は8月以降続けている用途毎の特徴ではなく、2021年度上半期の投資家売買動向について解説する。

外国人頼みのJ-REIT価格

先ほど述べた通り2021年度上半期(以下、今回の高値圏期)の東証REIT指数は、概ね2,100ポイントを超えて推移していた。リーマンショック後に東証REIT指数が同様の水準を維持していた時期は、2019年の9月から2020年2月までの時期(以下、前回の高値圏期)しかないことから足元のJ-REIT価格は高値圏にあると考えられる。

また前回の高値圏期は大半の用途で賃貸収益への懸念が無かったが、足元では減速傾向が明確になっている。このように状況が異なる中で足元のJ-REIT価格は、外国人投資家が大幅に買越しすることで形成されている。

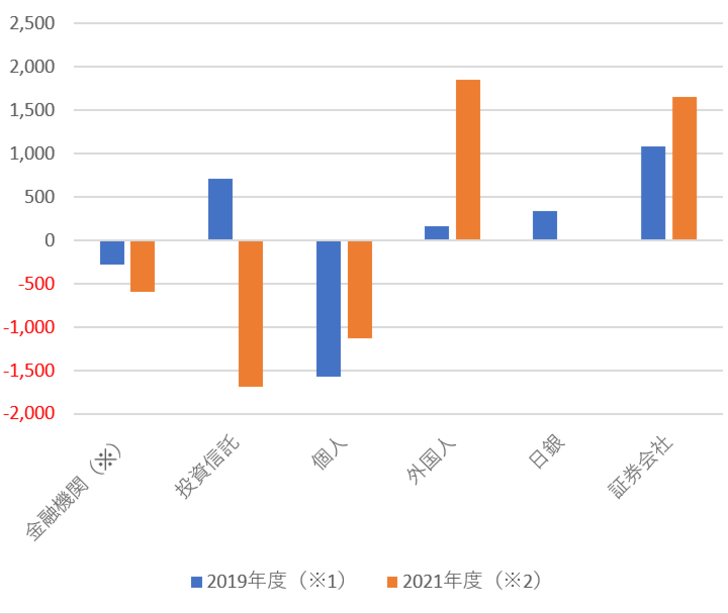

図表1は、前回と今回の高値圏期の差引売買金額を比較したものであり、今回は外国人投資家及び証券会社だけが買越しとなり、その他の投資主体で買越しとなっているものはない(※)。

※日本銀行(日銀)の差引売買金額を除外

※1 2019年9月~2020年2月の6ヶ月間

※2 2021年4月~9月までの6ヶ月間

さらに注目すべき点として、今回は外国人投資家と証券会社は6ヶ月継続して買越し、その他の主体は売越し(※)が続いている。投資部門別差引売買が6ヶ月にわたり両極端な傾向を示したことはこれまでにないため、足元の価格形成は「かなり歪なもの」になっていると考えられる。

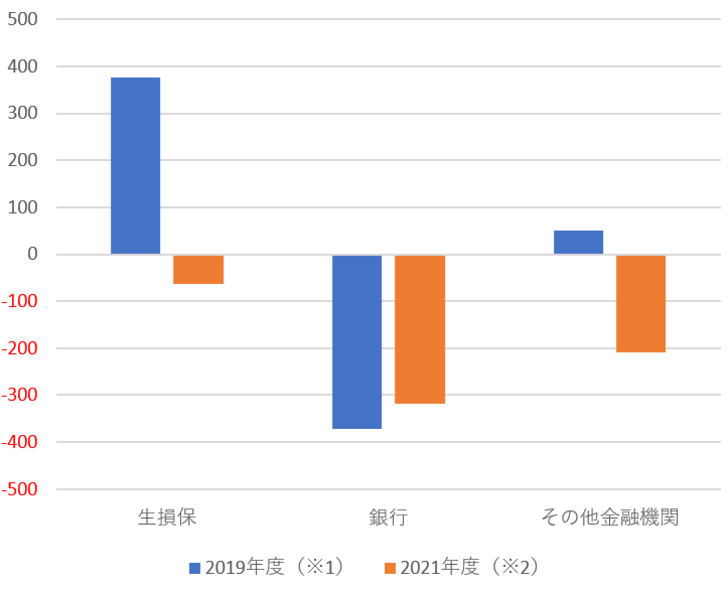

さらに前回の高値圏期は、米国債利回りが低下する中で利回りをJ-REITに求めるという、いわゆる「利回り狩り」の動きがあったが、今回はそのような動きは見えていない。前回の高値圏期を牽引した生損保は、図表2の通り今回は売越しとなっているためだ。

※1 2019年9月~2020年2月の6ヶ月間

※2 2021年4月~9月までの6ヶ月間

なお証券会社の買越しは証券会社自身の自己投資という扱いになっているが、地方銀行などが証券会社に委託して東証REIT指数に連動するかたちでの買越しを行っていることが影響している可能性がある。証券会社自身の自己投資がこれだけ拡大していれば、上位投資主構成が大幅に変化するはずで、そのような傾向は未だ明確に出ていないためだ。

これまでJ-REIT価格の安定に寄与してきた投資信託の売越しが続き、日銀の買入れ停止が長引く中で明確な買越し主体は外国人だけという状況とも言える。従って、米国の長期金利が大幅に上昇するなど、外国人投資家の動向に影響を与える要素については充分に注意を払う必要があると考えられる。

※日銀は2021年4月以降、買入れを行っていないため当然買越しとならない。また売却を行っていないため、売越し主体ともなっていない。