デルタ株のテーパリングへの影響は?

7月FOMC(米連邦公開市場委員会)議事録で、大半のメンバーが年内の金融緩和縮小、いわゆる「テーパリング」開始を支持していたことが報道された。ただ、8月以降、コロナ変異種、デルタ株の影響が急拡大したことで、この「早期テーパリング」支持の動きは、その後変化が出ているのではないかとの見方もある。

実際、一部報道によると、FOMCメンバーの一人であるダラス連銀総裁は20日、デルタ株の感染拡大が止まらず経済に悪影響があるようなら、テーパリング開始は遅くなるより早くなる方が望ましいとしてきた自身の考え方を調整する可能性もあると語ったという。

ではデルタ株の影響などにより、年内のテーパリング開始は先送りされることになるだろうか。それを見極める上で、個人的に注目したいと思っている数字、「マジック・ナンバー」は失業率だ。

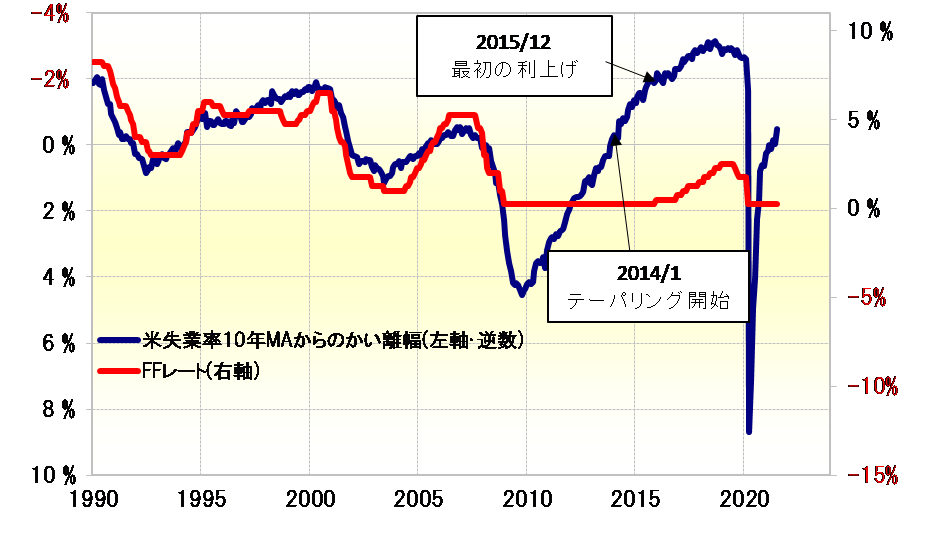

これまでも何度か書いてきたように、米金融政策と失業率には一定の相関関係があった。とくに失業率から過去10年の平均値(10年MA=移動平均線)を差し引いた「修正失業率」で見ると、米政策金利であるFFレートとの相関関係がさらに高くなる(図表1参照)。このため、テーパリング開始を含めた米金融政策の行方を考える上で、「修正失業率」は一つの参考指標になるのではないかと考えている。

さて、「リーマン・ショック」後の金融緩和見直し局面において、テーパリングが始まったのは2014年1月だった。これは「修正失業率」がマイナスに転じたタイミングだった。「修正失業率」がマイナスに転じたということは、要するに過去10年の平均値、10年MAを失業率が下回って改善してきたということになる。

「リーマン・ショック」後は、米失業率が過去10年の平均値を下回るとテーパリングを始め、そしてさらに失業率の改善が進む中で金融緩和を修正、その上で利上げを行うところとなっていった。

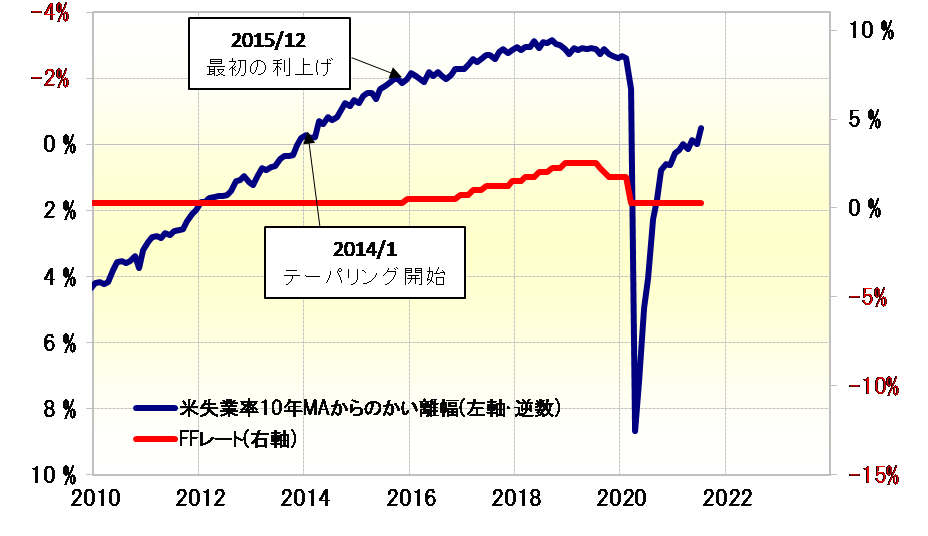

ちなみに、今回失業率が10年MAを最初に下回ったのは6月初めに発表された5月分だった。その後行われた6月FOMCから、金融緩和見直しの可能性、テーパリング開始への注目が高まるようになったことを考えると、失業率が10年MAを下回り改善が進むことは、テーパリング開始など金融緩和見直しの行方を考える上で、1つの手掛かりになる可能性があるのではないか。

足元の失業率の10年MAは5.9%。8月初めに発表された7月失業率は5.4%まで低下、10年MAを大幅に下回ってきた(図表2参照)。ただし、上述のように8月以降、デルタ株の影響への懸念が拡大している。では今のところ、8月失業率の予想はどうなっているかというと、8月21日現在で、マネックス証券「経済指標カレンダー」によると5.2%へむしろさらに改善が進むといった見方になっている。

果たして、予想通りに失業率の低下、改善が進むなら、それでもテーパリング開始を先送りすることになるだろうか。これまで見てきた失業率と米金融緩和見直しの関係を参考にするなら、テーパリング開始を先送りする可能性が出てくるのは、失業率が10年MAの5.9%程度まで再び上昇するなど悪化した場合ではないか。