日経平均、8月以降は下値を固められるか

日経平均は7月まで5ヶ月連続の陰線を形成しました。月足ベースで5ヶ月連続は2008年の金融危機以来、約13年ぶりのことです。

コロナ禍の中でも米中の景気回復を支えに2月につけた年初来高値30,467円までは順調でした。しかしながら、米国のNYダウ平均やナスダックが史上最高値を更新する中でも高値を切り下げる動きが続いており、気づくと年初来高値から3,000円以上も下落した水準まで調整を強いられています。2021年内の3万円台回復のトーンも次第に弱くなってきた印象です。

ただ、2020年3月安値からの上昇波動では依然として高値圏でもみ合いの範疇ですし、12ヶ月線(26,900円処)付近まで調整しており、8月以降では同線をサポートに下値を固められるかが焦点となります。

月足の一目均衡表では直近9ヶ月間の高値と安値の中値である転換線が8月は再び上昇に転じるポジティブな事象も発生しています。高値からの値幅調整は十分であり、いったん自律反発に期待できるタイミングでもあります。

過去の値動きから見る今後の動向

一方、過去の波動を振り返ると、いったん高値を付けた後の調整期間は最低でも1年程度が必要だったケースが多いことがわかります。2007年以降で平均すると17ヶ月程度の調整期間をこなしてきた経緯があります。そういった意味では、持ち直す局面があったとしても一時的で、2022年1月~2月あたりまでは値幅・日柄調整が必要とも判断できそうです。

というのも、日経平均の29,000円~30,000円前後は過去の値動きから試算される重要な水準であるためです。例えば、2007年の高値18,261円(米住宅バブル崩壊で下げる直前の高値)や、2018年から続いた24,000円のフシは、ともに1989年高値から崩れていく過程で形成したもみ合いの中心水準です。2021年の年初来高値の30,467円は、1990年4月安値(28,002円)から同年6月高値(33,192円)までの上昇の中値付近に相当します。

過去の習性値幅からの試算でも、2020年3月安値から6月高値までの上げ幅を10月安値からの上昇で当てはめた水準が29,600円。1990年6月高値から同年10月安値までの下落幅や、1991年3月高値から1992年8月安値までの下落幅を習性値幅として、2020年3月安値からの上昇幅として当てはめた29,434円~29,921円。2009年3月安値から2015年6月高値までの上げ幅を2020年3月安値から上げた30,360円など、複数の観測で重複する重要な水準で止まりました。

なので、5ヶ月程度の調整期間ではそう簡単に一段高につながるようなエネルギーは備わっていない、といえるのかもしれません。

日柄面でみると、2月の年初来高値は世界的な金融危機後につけた2008年10月安値から「149ヶ月」を経過したタイミングです。2008年10月安値から過去にさかのぼる「149ヶ月」前はバブル高値からの急落後、1996年6月に戻り高値を付けたタイミングでした。そういった対等日柄の観点からも、2月の高値は年内あるいは当面の高値となる判断をしても違和感はありません。

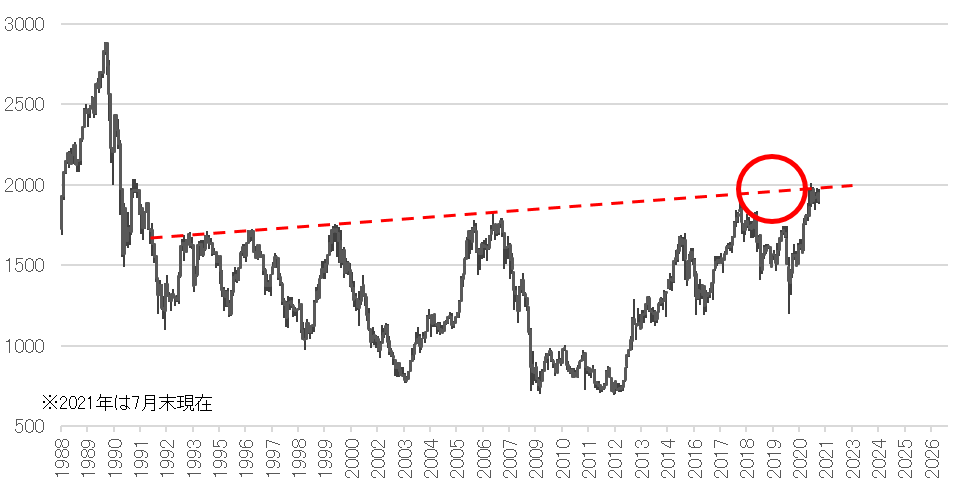

もう1点、ヒントになるのがTOPIXの節目です(図表)。バブル崩壊後、1993年につけた戻り高値を起点にその後の高値をつないで延長した上値抵抗線が2021年の高値水準と一致します。つまり、日本株はかなり重要な上値のフシで頭を抑えられていることを意味しており、ここに米主要指数が上昇しても簡単についていけない理由の1つがあるようです。